ฉันต้องการ

ฉันต้องการ

ลิงก์ที่เกี่ยวข้อง

บริการสำหรับลูกค้า

ลิงก์ที่เกี่ยวข้อง

ช่องทาง Digital Banking

ลิงก์ที่เกี่ยวข้อง

ผลิตภัณฑ์ Digital Banking

Digital Services

โซลูชั่น

คำค้นหาที่แนะนำ

ผลการค้นหา "{{keyword}}" ไม่ปรากฎแต่อย่างใด

ข้อแนะนำในการค้นหา

- ตรวจสอบความถูกต้องของข้อความ

- ตรวจสอบภาษาที่ใช้ในการพิมพ์

- เปลี่ยนคำใหม่ กรณีไม่พบผลการค้นหา

การใช้และการจัดการคุกกี้

ธนาคารมีการใช้เทคโนโลยี เช่น คุกกี้ (cookies) และเทคโนโลยีที่คล้ายคลึงกันบนเว็บไซต์ของธนาคาร เพื่อสร้างประสบการณ์การใช้งานเว็บไซต์ของท่านให้ดียิ่งขึ้น โปรดอ่านรายละเอียดเพิ่มเติมที่ นโยบายการใช้คุกกี้ของธนาคาร

- ลูกค้าบุคคล

- Stories & Tips

- ต่อยอดความมั่งคั่ง

- กลยุทธ์ส่งต่อทรัพย์สิน ฉบับประหยัดภาษีการรับให้

- ลูกค้าบุคคล

- ...

- กลยุทธ์ส่งต่อทรัพย์สิน ฉบับประหยัดภาษีการรับให้

กลยุทธ์ส่งต่อทรัพย์สิน ฉบับประหยัดภาษีการรับให้

16-11-2566

เมื่อเดือนกันยายน 2566 ที่ผ่านมา หลายท่านอาจจะได้รับทราบข้อมูลที่นายกรัฐมนตรีได้มอบหมายให้กรมสรรพากรกลับมาทบทวนการเก็บภาษีการรับมรดก เพื่อให้การจัดเก็บภาษีสอดคล้องกับสถานการณ์ปัจจุบัน รวมทั้งลดความเหลื่อมล้ำในสังคม โดยกรมสรรพากรอาจจะพิจารณาในเรื่องของการปรับลดฐานภาษีการรับมรดก ซึ่งปัจจุบันจัดเก็บสำหรับส่วนที่เกิน 100 ล้านบาท การจัดประเภททรัพย์สินที่จะต้องเสียภาษีการรับมรดก และเรื่องของคู่สมรสที่ได้รับยกเว้นไม่ต้องเสียภาษีการรับมรดก (รายละเอียดของภาษีการรับมรดกท่านสามารถติดตามได้ในบทความ “ส่งต่อมรดกแบบมีกลยุทธ์ ไม่ทิ้งภาระภาษีให้ลูกหลาน”)

ในเรื่องของการแก้ไขกฎหมายก็เป็นเรื่องที่ผู้เสียภาษีจะต้องติดตามและปรับตัวเพื่อที่จะบริหารภาษีของตนเองรวมทั้งส่งต่อความมั่งคั่งให้แก่รุ่นต่อไปอย่างมีประสิทธิผล ซึ่งในอนาคตหากมีการแก้ไขกฎหมายภาษีการรับมรดกโดยการปรับลดฐานภาษีให้ต่ำกว่า 100 ล้านบาท ก็อาจจะส่งผลกระทบต่อการวางแผนส่งต่อความมั่งคั่งอย่างมากทีเดียวครับ ในกรณีนี้ท่านก็อาจจะพิจารณาส่งต่อความมั่งคั่งโดยการให้ ซึ่ง “การให้” นั้นแตกต่างจากการส่งต่อมรดกอย่างไรนั้น คือการให้เป็นการส่งต่อทรัพย์สินให้แก่ผู้รับในขณะที่ผู้ให้ยังมีชีวิตอยู่ ในขณะที่การส่งต่อมรดกจะเป็นกรณีที่เจ้าของทรัพย์สินได้เสียชีวิตไปแล้ว มรดกจึงถูกส่งต่อไปยังทายาทตามผลของกฎหมายหรือตามพินัยกรรม ซึ่งสองหลักการนี้ จะมีหลักการเสียภาษีที่แตกต่างกันในเรื่องของการให้ ทางกฎหมายนั้นก็จะมีภาษีการรับให้ (Gift Tax) ที่จะจัดเก็บจากทรัพย์สินโดยแบ่งออกเป็น 2 ประเภท ดังนี้

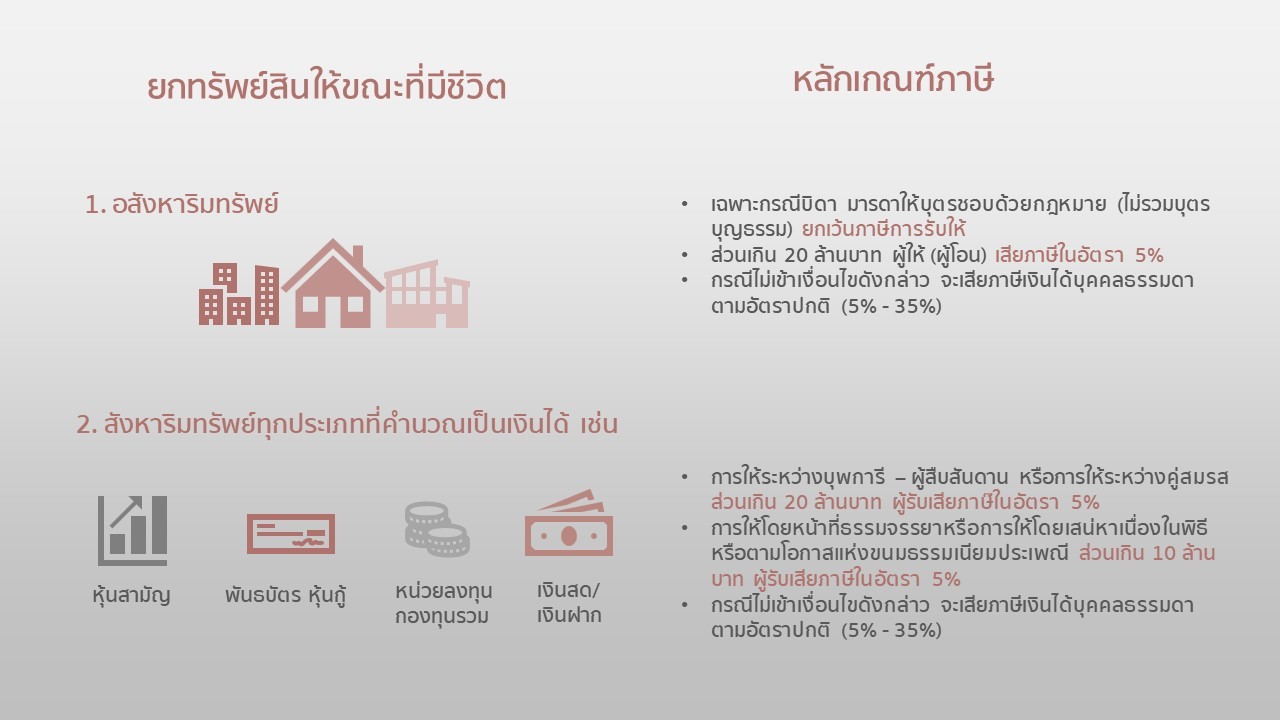

อสังหาริมทรัพย์

อสังหาริมทรัพย์ตามหลักของกฎหมายคือทรัพย์สินที่ไม่สามารถเคลื่อนที่ได้ ในกรณีนี้ก็คือ ที่ดิน สิ่งปลูกสร้างต่างๆ เช่น อาคาร บ้านเรือน โดยกฎหมายกำหนดให้ “ผู้ให้ (ผู้โอน)” อสังหาริมทรัพย์เป็นผู้เสียภาษีการรับให้ โดยจะแบ่งได้ 2 กรณี ดังนี้

1.1 บิดาหรือมารดาให้อสังหาริมทรัพย์แก่บุตรชอบด้วยกฎหมาย

กรณีราคาประเมินของมูลค่าอสังหาริมทรัพย์ที่ให้ไม่เกิน 20 ล้านบาทต่อบุตรหนึ่งคน ต่อปีภาษีผู้ให้จะไม่มีภาระภาษีการรับให้ที่จะต้องเสียแต่อย่างใด แต่ถ้าหากราคาประเมินของอสังหาริมทรัพย์มีมูลค่าเกิน 20 ล้านบาท ผู้ให้จะต้องเสียภาษีในส่วนที่เกิน 20 ล้านบาทในอัตรา 5%

1.2 กรณีอื่น

กรณีที่เป็นการให้บุคคลอื่นนอกเหนือจากบุตรที่ชอบด้วยกฎหมายก็จะไม่มีข้อยกเว้นตามกฎหมายใดๆ ผู้ให้ก็จะต้องเสียภาษีเงินได้บุคคลธรรมดาในอัตราปกติ 5% - 35%

2. สังหาริมทรัพย์

สังหาริมทรัพย์ตามหลักของกฎหมายก็คือทรัพย์สินที่สามารถเคลื่อนที่ได้ เช่น หุ้น พันธบัตร หน่วยลงทุนกองทุนรวม เงินสด รถยนต์ เครื่องประดับ โดยกฎหมายกำหนดให้ “ผู้รับ” สังหาริมทรัพย์เป็นผู้เสียภาษีการรับให้ โดยจะแบ่งได้ 3 กรณี ดังนี้

2.1 การให้ระหว่างบุพการี (บิดามารดา ปู่ย่า ตายาย ทวด) และผู้สืบสันดาน (ลูก หลาน เหลน ลื่อ) หรือ การให้ระหว่างคู่สมรส

การให้ในกรณีนี้ผู้รับจะต้องเสียภาษีในส่วนที่เกิน 20 ล้านบาทต่อปี ภาษีในอัตรา 5% ดังนั้นจึงเป็นที่มาของคำแนะนำจากที่ปรึกษาในด้านการวางแผนส่งต่อความมั่งคั่งที่จะแนะนำให้ส่งมอบสังหาริมทรัพย์ปีละไม่เกิน 20 ล้านบาทเพื่อบริหารจัดการภาษีการรับให้

โดยการจะดูว่าเกิน 20 ล้านบาทหรือไม่นั้นกฎหมายจะให้ดูที่ตัวผู้รับ ยกตัวอย่างเช่น คุณพ่อได้ให้เงินแก่ นาย ก. ซึ่งเป็นลูกไปแล้ว 18 ล้านบาท และในปีเดียวกันคุณปู่ได้ให้เงินแก่นาย ก. อีก 10 ล้านบาท ในกรณีนี้ นาย ก. จะถือว่าได้รับสังหาริมทรัพย์จากบุพการีทั้ง 2 ท่านคือคุณพ่อและคุณปู่ 28 ล้านบาท ในตัวอย่างนี้ นาย ก. จะเสียภาษีเท่ากับ 400,000 บาท ซึ่งคำนวณจากภาษีการรับให้ในอัตรา 5% จาก 8 ล้านบาท โดย 8 ล้านบาทก็คือส่วนที่เกิน 20 ล้านบาทนั่นเอง

2.2 การให้ตามหน้าที่ธรรมจรรยาหรือการให้โดยเสน่หาเนื่องในพิธีหรือตามโอกาสแห่งธรรมเนียมประเพณี

สำหรับกรณีนี้จะไม่ได้กำหนดตัวผู้รับและผู้ให้เหมือนอย่างกรณี 2.1 แต่จะดูตามวาระโอกาสหรือตามหน้าที่ธรรมจรรยา โดยผู้รับจะต้องเสียภาษีในส่วนที่เกิน 10 ล้านบาทต่อปีภาษีในอัตรา 5%

ยกตัวอย่างเช่น ในงานแต่งงานของหลาน คุณลุงซึ่งไม่ถือว่าเป็นบุพการีได้ให้เงิน 6 ล้านบาท และให้ทองมูลค่า 5 ล้านบาทแก่หลาน ในตัวอย่างนี้หลานจะต้องเสียภาษีเท่ากับ 50,000 บาท ซึ่งคำนวณจากภาษีการรับให้ในอัตรา 5% จาก 1 ล้านบาท โดย 1 ล้านบาทก็คือส่วนที่เกิน 10 ล้านบาท หากเปลี่ยนผู้ให้เป็นคุณย่าซึ่งเป็นบุพการีให้สังหาริมทรัพย์ดังกล่าวแก่หลาน ในกรณีนี้จะเข้าตาม ข้อ 2.1 ตามรายละเอียดข้างต้น หลานจึงไม่ต้องเสียภาษีการรับให้เพราะว่าสังหาริมทรัพย์ที่หลานได้รับไม่เกิน 20 ล้านบาท

2.3 กรณีอื่น

กรณีที่ไม่เข้าข้อ 2.1 และ 2.2 ผู้รับก็จะต้องเสียภาษีเงินได้บุคคลธรรมดาในอัตราปกติ 5% - 35%

หากท่านมีความสนใจในเรื่องของการส่งต่อโดยการให้ นอกเหนือจากภาษีการรับให้แล้วก็ยังมีค่าใช้จ่ายอื่นๆ เช่น อากรแสตมป์ที่จะต้องปิดสำหรับสัญญาโอนหุ้นกรณีที่มีการให้หุ้นแก่ผู้รับสังหาริมทรัพย์ อากรแสตมป์และค่าธรรมเนียมการโอนอันเกิดจากการโอนอสังหาริมทรัพย์ให้แก่บุตรชอบด้วยกฎหมาย ซึ่งธนาคารไทยพาณิชย์ จำกัด (มหาชน) มีทีมที่ปรึกษาที่ให้คำแนะนำในด้านการส่งต่อทรัพย์มรดก/ความมั่งคั่งสำหรับกลุ่มลูกค้า Wealth ซึ่งรวมถึงเรื่องภาษีการรับให้และภาษีที่เกี่ยวข้อง เพื่อช่วยให้ลูกค้าของธนาคารมีความมั่นใจว่าจะสามารถส่งต่อความมั่งคั่งไปยังรุ่นสู่รุ่นได้อย่างยั่งยืนครับ รวมทั้งหน่วยงานยังได้ร่วมมือกับสำนักงานกฎหมายชั้นนำของประเทศ ซึ่งเป็นพันธมิตรทางธุรกิจของธนาคาร เพื่อให้บริการแก่กลุ่มลูกค้า Wealth ในด้านการทำพินัยกรรม การจัดตั้ง Family Holding Company การจัดโครงสร้างการประกอบธุรกิจให้เหมาะสมกับธุรกิจครอบครัว การทำธรรมนูญครอบครัว เป็นต้น

ลูกค้า SCB PRIVATE BANKING ที่สนใจในเรื่องบริหารสินทรัพย์ครอบครัวเพื่อส่งต่อความมั่งคั่งจากรุ่นสู่รุ่น สามารถ ติดต่อ Wealth Planning and Family Office Division ของธนาคารไทยพาณิชย์ จำกัด (มหาชน) ได้ที่อีเมล [email protected] หรือ ติดต่อที่ปรึกษาด้านการเงินและการลงทุน (RM) ของท่าน