นโยบายด้านความยั่งยืน

ดาวน์โหลด

ผลการค้นหา "{{keyword}}" ไม่ปรากฎแต่อย่างใด

ไทยพาณิชย์พร้อมเคียงข้าง ร่วมสร้างอนาคต “อยู่ อย่าง ยั่งยืน”

กว่า 100 ปีที่ผ่านมาธนาคารไทยพาณิชย์ได้เริ่มต้นก้าวสู่เส้นทางแห่งความยั่งยืน เรามุ่งมั่นดำเนินธุรกิจด้วยความรับผิดชอบ พร้อมขับเคลื่อนระบบการเงินและเศรษฐกิจของประเทศอย่างเข้มแข็ง และก้าวต่อไปของเราในวันนี้ คือ การส่งต่ออนาคตที่ยั่งยืนไปสู่ลูกหลานผ่านแนวคิด “LIVE SUSTAINABLY อยู่ อย่าง ยั่งยืน” โดยตลอดเส้นทางแห่งความยั่งยืนนั้นธนาคารได้ก้าวไปพร้อมกับพันธมิตร กลุ่มลูกค้า และทุกคนในสังคม เพื่อร่วมมือกันตั้งเป้าหมาย สร้างแรงกระเพื่อม และขับเคลื่อนให้เกิดการเปลี่ยนแปลงสู่อนาคตที่ยั่งยืนไปอีก 100 ปีข้างหน้า โดยธนาคารได้มุ่งมั่นดำเนินงานภายใต้ 3 เสาหลัก คือ

ก้าวย่างแห่งการเติบโตสู่อนาคตที่ยั่งยืนและรอยยิ้มของทุกคนในอีก 100 ปีข้างหน้า คือ ภาพสะท้อนของความมุ่งมั่นร่วมมือกันในวันนี้ ธนาคารไทยพาณิชย์ขอเชิญชวนทุกคนมาร่วมสร้างอนาคตที่ยั่งยืนไปด้วยกัน เพื่อให้เรา สังคม และโลก “อยู่ อย่าง ยั่งยืน” ต่อไป

จากความสำคัญด้านความยั่งยืนที่ถูกบูรณาการให้เป็นกลยุทธ์การดำเนินธุรกิจตามกรอบยุทธศาสตร์ภายใต้ 3 เสาหลักของธนาคาร นิยามการสร้างความยั่งยืนของเราจึงไม่ใช่แค่การสร้างผลตอบแทนที่ดีให้แก่ผู้มีส่วนได้ส่วนเสียเท่านั้น แต่เรายังคำนึงถึงการสนับสนุนและการตอบสนองความต้องการของลูกค้าทุกกลุ่ม รวมถึงการส่งเสริมคู่ค้าพันธมิตร และยังมุ่งเน้นการพัฒนาและเพิ่มขีดความสามารถขององค์กร เพื่อสร้างการเติบโตสู่ความยั่งยืนไปด้วยกัน นอกจากนี้ เรายังร่วมยกระดับสังคมและสิ่งแวดล้อมอย่างรอบด้านอันจะนำไปสู่การเติบโตอย่างทั่วถึง เพื่อสนับสนุนเป้าหมายการพัฒนาที่ยั่งยืนขององค์กรสหประชาชาติ (United Nations Sustainable Development Goals : UN SDGs) และข้อตกลงปารีสว่าด้วยการเปลี่ยนแปลงสภาพภูมิอากาศ (Paris Agreement)

จากความมุ่งมั่นในการดำเนินงานตามนโยบายด้านความยั่งยืนมาอย่างต่อเนื่อง วันนี้ธนาคารไทยพาณิชย์ได้รับคัดเลือกจาก 5 องค์กรชั้นนำระดับโลกให้ได้รับ 5 รางวัลแห่งความภาคภูมิใจด้านความยั่งยืน ซึ่งตอกย้ำว่าเราเป็นธนาคารที่ดำเนินธุรกิจอย่างรับผิดชอบ และพร้อมมุ่งมั่นก้าวต่อไปเพื่อสร้างอนาคตที่ยั่งยืนให้กับธนาคาร พันธมิตร ผู้ถือหุ้น ลูกค้า รวมถึงสังคม สิ่งแวดล้อม และโลกของเรา เพื่อก้าวสู่เป็นธนาคารที่น่าชื่นชมที่สุดจากวันนี้สู่อนาคต

การดำเนินงานภายใต้ 3 เสาหลัก (S-C-B)

รางวัลและความสำเร็จ

ดัชนีแห่งความยั่งยืน Dow Jones Sustainability Indices (DJSI) ในกลุ่ม World Index และกลุ่ม Emerging Markets Index ต่อเนื่องเป็นปีที่ 6 (2561 – 2566)

ดัชนี FTSE4 Good Emerging Index ในกลุ่ม FTSE4 Good Emerging Index

MSCI ESG Ratings ที่ระดับ A

ดัชนีชี้วัดด้านความยั่งยืน Carbon Disclosure Project (CDP) ได้รับการประเมินผลในระดับ C

การจัดอันดับอยู่ในรายชื่อดัชนีหุ้นยั่งยืน หรือ SET ESG Ratings ที่ระดับ AA

* หมายเหตุ สามารถอ่านเนื้อหาเพิ่มเติมในหัวข้อรางวัลและความสำเร็จ คลิก

การกำกับดูแลด้านความยั่งยืน

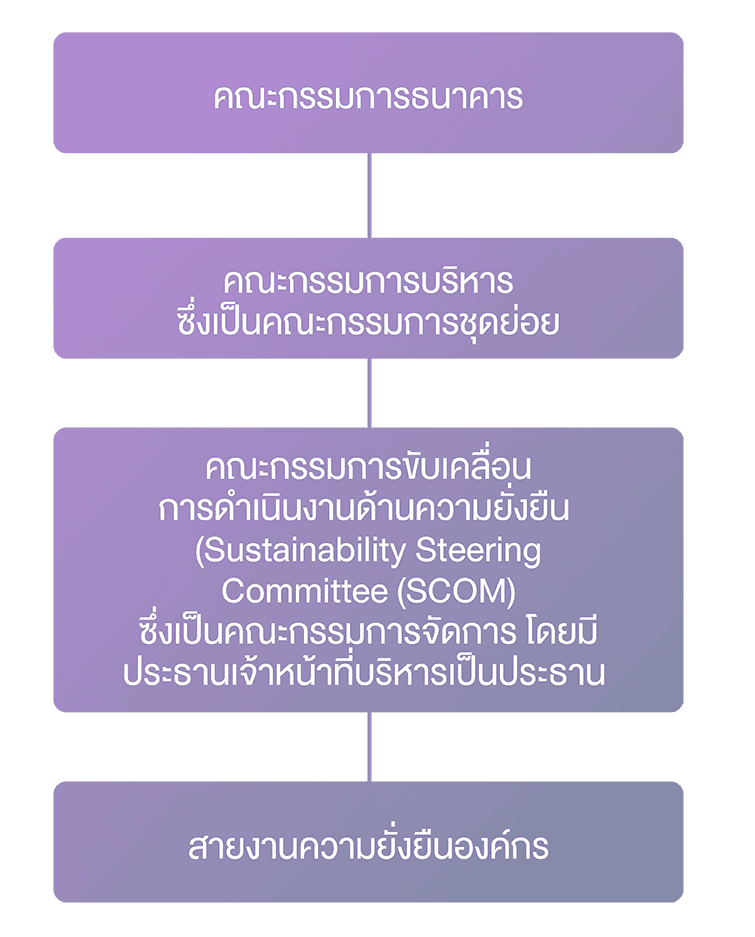

เพื่อให้การบริหารจัดการงานด้านความยั่งยืนของธนาคารสอดคล้องตามนโยบาย เป็นไปอย่างมีประสิทธิภาพ และเกิดความต่อเนื่องอย่างเป็นระบบ ธนาคารได้กำหนดโครงสร้างการกำกับดูแลด้านความยั่งยืนที่กำหนดหน้าที่และความรับผิดชอบตั้งแต่ระดับกรรมการธนาคารจนถึงระดับปฏิบัติงานเพื่อบูรณการแนวคิดด้านความยั่งยืนเป็นส่วนหนึ่งของกระบวนการและวัฒนธรรมการทำงานของธนาคาร

โครงสร้างการกํากับดูแลด้านความยั่งยืน

เป้าหมายด้านความยั่งยืน (2566 – 2568)

เป็นธนาคารชั้นนำด้านความยั่งยืนของประเทศไทย (The Leading Sustainable Bank in Thailand)

นโยบายและแนวปฏิบัติที่เกี่ยวข้องด้านความยั่งยืน

สนับสนุนลูกค้าสู่ความยั่งยืน (Sustainable Banking)

การเปลี่ยนแปลงสภาพภูมิอากาศ ความยากจน และความเหลื่อมล้ำทางสังคมยังคงเป็นประเด็นความท้าทายทั้งในระดับประเทศและระดับโลก ซึ่งส่วนหนึ่งมาจากการขยายตัวทางเศรษฐกิจ ความต้องการใช้ทรัพยากรธรรมชาติที่สูงขึ้น รวมถึงการขาดโอกาสในการเข้าถึงทรัพยากรและปัจจัยพื้นฐานเพื่อการดำรงชีวิตอย่างมีคุณภาพ

ความท้าทายข้างต้นนำมาสู่การขับเคลื่อนและส่งเสริม “การพัฒนาอย่างยั่งยืน” ในระบบเศรษฐกิจทั่วโลก ซึ่งภาคธุรกิจการเงินการธนาคาร ในฐานะตัวกลางในการระดมเงินทุนและจัดสรรทรัพยากรไปสู่ภาคเศรษฐกิจและสังคมถือเป็นกลไกสำคัญในการผลักดันการเปลี่ยนผ่านไปสู่สังคม-เศรษฐกิจคาร์บอนต่ำบนฐานความรู้ เทคโนโลยี และความร่วมมือของลูกค้าที่แตกต่างกันและบริหารจัดการผลกระทบทางสิ่งแวดล้อมและสังคมไปพร้อมกัน

การสร้างองค์กรที่ยั่งยืน (Corporate Practice Excellence)

ความเสื่อมโทรมของทรัพยากรธรรมชาติและปัญหาสิ่งแวดล้อม โดยเฉพาะการเปลี่ยนแปลงสภาพภูมิอากาศ เป็นประเด็นที่ทั่วโลกให้ความสำคัญ เนื่องจากทวีความรุนแรงมากขึ้นและส่งผลกระทบต่อระบบเศรษฐกิจ ความเป็นอยู่ของมนุษย์ ตลอดจนระบบนิเวศและความหลากหลายทางชีวภาพ

ธนาคารไทยพาณิชย์มุ่งมั่นเสริมสร้างความสามารถในการปรับตัวต่อการเปลี่ยนแปลงสภาพภูมิอากาศตลอดห่วงโซ่คุณค่า โดยประยุกต์ใช้มาตรฐานสากลในการบริหารจัดการความเสี่ยงและโอกาสด้านการเปลี่ยนแปลงสภาพภูมิอากาศ รวมถึงการนำเทคโนโลยีดิจิทัลมาใช้สนับสนุนการเปลี่ยนผ่านไปสู่เศรษฐกิจ-สังคมคาร์บอนต่ำและการปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ (Net Zero) ควบคู่ไปกับการบริหารจัดการทรัพยากรธรรมชาติและสิ่งแวดล้อมตามหลักประสิทธิภาพเชิงนิเวศ

การพัฒนาสังคมที่ดีขึ้น

ความก้าวหน้าทางเทคโนโลยีส่งผลต่อวิถีการดำเนินธุรกิจ การทำงาน และการดำเนินชีวิตของผู้คน ขณะที่ความสามารถทางการแข่งขันของธุรกิจและคุณภาพชีวิตของคนในสังคมถือเป็นหัวใจสำคัญของการขับเคลื่อนการเจริญเติบโตทางเศรษฐกิจและการพัฒนาประเทศที่ยั่งยืน ดังนั้น ธนาคารไทยพาณิชย์จึงมุ่งมั่นเสริมสร้างสุขภาพการเงินที่เข้มแข็งและความเป็นอยู่ที่ดีของคนในสังคม ผ่านการประยุกต์ใช้เทคโนโลยีและการพัฒนาแบบองค์รวม เพื่อสร้างการเติบโตอย่างทั่วถึงและลดความเหลื่อมล้ำโดยไม่ทิ้งใครไว้ข้างหลัง

รากฐานความยั่งยืนที่แข็งแกร่ง

การกำกับดูแลกิจการ การบริหารจัดการความเสี่ยง และการปฏิบัติตามกฎหมาย ระเบียบ และข้อบังคับ

ธนาคารไทยพาณิชย์งมั่นบูรณาการการกำกับดูแลกิจการ การบริหารความเสี่ยง และการปฏิบัติตามกฎหมาย ระเบียบ และข้อบังคับ (Governance, Risk Management, and Compliance: GRC) ในการบริหารงาน เพื่อให้บุคลากร กระบวนการ ข้อมูล และเทคโนโลยีประสานกันอย่างเป็นระบบสู่รากฐานการเติบโตที่มั่นคงและยั่งยืน

การกำกับดูแลกิจการที่ดี

ธนาคารให้ความสำคัญกับการมีโครงสร้างคณะกรรมการที่เป็นอิสระโปร่งใสและตรวจสอบได้ เพื่อให้เกิดประโยชน์สูงสุดต่อการกำกับดูแลการบริหารงานของธนาคาร และเป็นไปตามหลักการกำกับดูแลกิจการที่ดีของสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์และแนวปฏิบัติที่ดี (Best Practices) อื่นๆ ทั้งนี้ ธนาคารกำหนดให้คณะกรรมการสรรหา ค่าตอบแทน และบรรษัทภิบาล มีหน้าที่รับผิดชอบในการสรรหากรรมการธนาคารที่มีคุณสมบัติเหมาะสมเพื่อเสนอต่อคณะกรรมการธนาคารหรือที่ประชุมผ้ถือหุ้น พิจารณาแต่งตั้งโดยจะพิจารณาจากองค์ประกอบที่หลากหลาย อาทิ ความรู้ ความเชี่ยวชาญ และประสบการณ์ที่สอดคล้องกับยุทธศาสตร์ในการดำเนินธุรกิจของธนาคาร ซึ่งกระบวนการคัดเลือกกรรมการธนาคารตั้งอยู่บนพื้นฐานของความเท่าเทียมและความเสมอภาค โดยปราศจากการเลือกปฏิบัติในเรื่องความแตกต่างของเพศ สัญชาติ เชื้อชาติ ศาสนาสถานภาพสมรส นอกจากนี้ธนาคารยังได้นำเครื่องมือการประเมินทักษะกรรมการ (Board Skill Matrix) มาใช้ในการประเมินคุณสมบัติของคณะกรรมการธนาคารด้วย ซึ่งธนาคารดำเนินการทบทวนให้มีความเหมาะสมและเป็นปัจจุบันอย่างสม่ำเสมอ ดูรายละเอียด นโยบายการกำกับดูแลกิจการ

การประเมินผลการปฏิบัติงานและค่าตอบแทนของผู้บริหาร

ธนาคารกำหนดให้ผลการดำเนินงานขององค์กร (Corporate Performance) เป็นส่วนหนึ่งของการประเมินผลการปฏิบัติงานประจำปีของผู้บริหารซึ่งรวมถึง ประธานเจ้าหน้าที่บริหาร ผู้จัดการใหญ่ และผู้บริหารระดับผู้ช่วยผู้จัดการ ใหญ่ขึ้นไป โดยมีคณะกรรมการสรรหา ค่าตอบแทน และบรรษัทภิบาล รับผิดชอบในการนำเสนอค่าตอบแทนดังกล่าว เพื่อให้คณะกรรมการธนาคารพิจารณาให้ความเห็นชอบและกำหนดค่าตอบแทนที่เหมาะสมตามนโยบายของธนาคาร ซึ่งจะเชื่อมโยงกับผลการดำเนินงานของธนาคารทั้งในระยะสั้น และระยะยาว และสอดคล้องกับผลการปฏิบัติงานของผู้บริหารแต่ละคน

การประเมินผลการปฏิบัติงานและค่าตอบแทนของพนักงาน

เพื่อบริหารและจูงใจให้บุคลากรสร้างสรรค์ผลงานและปรับปรุงการทำงานที่สนับสนุนเป้าหมายองค์กร ตลอดจนส่งเสริมพฤติกรรมตามค่านิยมขององค์กร อันจะนำไปสู่การพิจารณาปรับค่าตอบแทนอย่างเป็นธรรมและแข่งขันได้ การปรับเลื่อนตำแหน่งอย่างเหมาะสม รวมถึงการจัดทำแผนพัฒนาบุคลากรอย่างมีประสิทธิภาพ ธนาคารจึงนำระบบการประเมินผลที่สอดคล้องกับแนวปฏิบัติชั้นนำของกลุ่มอุตสาหกรรม มาใช้ในการบริหารผลการปฏิบัติงานของพนักงานทุกระดับ ประกอบด้วยกระบวนการประเมิน 4 ขั้นตอน ดังนี้

หลังจากการหารือกับผู้บังคับบัญชา พนักงานจะได้รับคําแนะนําและได้รับโอกาสเข้าโปรแกรมฝึกอบรมตามการพัฒนาและเฉพาะงานที่เกี่ยวข้องกับตําแหน่งงานแต่ละตําแหน่ง

นอกจากนี้ ธนาคารยังได้จัดให้มีโครงการการวางแผนและพัฒนาผู้สืบทอดตําแหน่งที่ครอบคลุมสําหรับตําแหน่งผู้บริหารอีกด้วย

การให้บริการลูกค้าอย่างเป็นธรรม

ธนาคารมุ่งส่งมอบผลิตภัณฑ์และบริการโดยยึดประโยชน์และความพึงพอใจของลูกค้าเป็นที่ตั้ง สอดคล้องกับความต้องการและความสามารถทางการเงินของลูกค้า ควบคู่ไปกับการเปิดเผยข้อมูลอย่างโปร่งใสและเป็นธรรมเพื่อให้ลูกค้าได้รับข้อมูลที่ครบถ้วนในการประกอบการตัดสินใจ ตลอดจนรักษาความลับของข้อมูลลูกค้าอย่างเคร่งครัด

นโยบายการให้บริการลูกค้าอย่างเป็นธรรม (Market Conduct) ของธนาคารและกลุ่มธุรกิจทางการเงินธนาคารไทยพาณิชย์ จำกัด (มหาชน) กำหนดระบบการบริหารจัดการการให้บริการลูกค้าอย่างเป็นธรรมอันประกอบด้วย 9 แนวทางปฏิบัติ ดังนี้

1. วัฒนธรรมองค์กร และบทบาทหน้าที่ของคณะกรรมการและผู้บริหารระดับสูง - ส่งเสริมให้เป็นวัฒนธรรมองค์กรผ่านการสื่อสารนโยบายและแผนกลยุทธ์เพื่อให้ทุกส่วนงานที่เกี่ยวข้องนำไปสู่การปฏิบัติ พร้อมทั้งมอบหมายและกำหนดขอบเขตหน้าที่และความรับผิดชอบของผู้บริหาร กลุ่มงาน และบุคลากรที่เกี่ยวข้องอย่างชัดเจน และครอบคลุมทั้ง 9 แนวทางปฏิบัติ

2. การออกหรือการพัฒนาผลิตภัณฑ์ - ต้องเหมาะสมกับความต้องการ ความสามารถทางการเงิน ระดับความเสี่ยง และความสามารถของลูกค้าแต่ละกลุ่ม ผ่านกระบวนการออกผลิตภัณฑ์หรือปรับปรุงผลิตภัณฑ์ที่ดำเนินงานร่วมกัน 4 หน่วยงาน ได้แก่ บริหารความเสี่ยง กฎหมาย กำกับและควบคุม และสายงานป้องกันอาชญากรรมทางการเงินและรักษาความปลอดภัย เพื่อให้เกิดการตรวจสอบและถ่วงดุล (Check and Balance) ตลอดจนมีประประสิทธิภาพสูงสุด

3. การจ่ายค่าตอบแทน - กำหนดโครงสร้างการจ่ายค่าตอบแทน ทั้งด้านเป้าหมายรายบุคคลหรือรายกลุ่ม (Key Performance Index: KPI) และเงินรางวัลจูงใจ (Incentive) โดยมีสัดส่วนที่เหมาะสมถ่วงดุลกัน ครอบคลุมทั้งเป้าหมายด้านคุณภาพการขายและยอดขายควบคู่กัน ตลอดจนจัดให้มีหน่วยงานอิสระทำหน้าที่สอบทานและประเมินคุณภาพการให้บริการของพนักงานขายและหัวหน้างานที่รับผิดชอบด้านการขายเป็นประจำ เพื่อให้เกิดการให้บริการที่เป็นธรรม

4. กระบวนการขาย - คำนึงถึงความเป็นส่วนตัวของลูกค้า การได้รับข้อมูลที่ครบถ้วน ไม่บิดเบือนหรือเกินจริง และเพียงพอต่อการตัดสินใจด้วยความเข้าใจที่ถูกต้อง เพียงพอต่อการใช้บริการต่อไป ผ่านกระบวนการเตรียมความพร้อมก่อนการขายและให้บริการ กระบวนการระหว่างและกระบวนหลังการขายและให้บริการ เพื่อให้มั่นใจว่าลูกค้าได้รับผลิตภัณฑ์หรือบริการที่เหมาะสมต่อความต้องการ ความสามารถทางการเงิน และความรู้ความเข้าใจต่อผลิตภัณฑ์หรือบริการนั้นๆ

5. การเตรียมความพร้อมของพนักงาน - จัดให้มีการสื่อสาร และฝึกอบรมแก่พนักงานและนายหน้า (Agent) ทุกระดับที่เกี่ยวข้องกับการขายและให้บริการแก่ลูกค้าให้ตระหนักถึงความสำคัญของการให้บริการอย่างเป็นธรรม มีความรู้และความสามารถเพียงพอในการปฏิบัติหน้าที่และสามารถนำไปปฏิบัติได้จริง

6. การดูแลข้อมูลของลูกค้า (Data Privacy) - ดูแลและเก็บรักษาข้อมูลของลูกค้าโดยคำนึงถึงความเป็นส่วนตัวของลูกค้าเป็นหลัก และมีมาตรการรักษาความปลอดภัยที่เหมาะสม เพื่อป้องกันการสูญหาย เข้าถึง ใช้ เปลี่ยนแปลง แก้ไข หรือเปิดเผยข้อมูลส่วนบุคคลโดยปราศจากอำนาจหรือโดยมิชอบ

7. การแก้ไขปัญหาและจัดการเรื่องร้องเรียน - กำหนดแนวทางในการแก้ไขปัญหา จัดการเรื่องร้องเรียน ตลอดจนการชดเชยเยียวยาให้ชัดเจน รวดเร็ว เป็นอิสระ มีประสิทธิภาพ และยุติธรรม พร้อมทั้ง นำเรื่องร้องเรียนมาประเมินความเสี่ยง เพื่อพิจารณาทบทวนกระบวนการทำงานในส่วนที่เกี่ยวข้องและป้องกันไม่ให้เกิดปัญหาซ้ำ

8. การควบคุม กำกับ และตรวจสอบ - ติดตามและตรวจสอบการปฏิบัติงานด้านการขายและการให้บริการในทุกระบบ เพื่อนำไปสู่การบริหารจัดการด้านการให้บริการอย่างเป็นธรรม รวมถึงกำหนดหน่วยงานที่รับผิดชอบ เพื่อสนับสนุนกระบวนการติดตามและตรวจสอบให้เกิดประสิทธิผลภายใต้หลักการ 3 Lines of Defense

9. การปฏิบัติงานและแผนรองรับการปฏิบัติงาน - กำหนดวิธีการบริหารจัดการเกี่ยวกับการให้บริการแก่ลูกค้า พร้อมระบบปฏิบัติการ การบริหารความเสี่ยง และแผนรองรับการปฏิบัติงาน ทั้งกรณีปกติและกรณีเหตุฉุกเฉิน เพื่อให้ความต้องการของลูกค้าได้รับการดำเนินการอย่างถูกต้อง ครบถ้วน ทันเวลา และได้รับบริการอย่างต่อเนื่องและเป็นธรรม

ทั้งนี้ นโยบายการให้บริการลูกค้าอย่างเป็นธรรม (Market Conduct) ของธนาคารและกลุ่มธุรกิจทางการเงินธนาคารไทยพาณิชย์ จำกัด (มหาชน) ยังกำหนดกิจกรรมที่มีความเสี่ยงที่จะก่อให้เกิดความขัดแย้งทางผลประโยชน์ นโยบาย มาตรการ ตลอดจนเครื่องมือเพื่อป้องกัน หรือบริหารจัดการไม่ให้เกิดความขัดแย้งทางผลประโยชน์ รวมถึงมาตรการทางวินัยในกรณีที่มีการปฏิบัติไม่เป็นไปตามที่กำหนด ภายใต้กระบวนการประเมินความเสี่ยง และการทบทวนมาตรการอย่างสม่ำเสมอ

การติดตามหนี้ติดตามทวงถามหนี้สำหรับบุคคลธรรมดา

ธนาคารกำหนดระเบียบการติดตามทวงถามหนี้สำหรับบุคคลธรรมดาอันเป็นไปตามพระราชบัญญัติการทวงถามหนี้ พ.ศ. 2558 และประกาศคณะกรรมการกำกับการทวงถามหนี้ พระราชบัญญัติคุ้มครองข้อมูลส่วนบุคคล พ.ศ. 2562 ตลอดจนแนวปฏิบัติในการติดตามทวงถามหนี้ของธนาคารแห่งประเทศไทยและกฎหมายอื่น ๆ ที่เกี่ยวข้อง โดยผู้ติดตามหนี้ของธนาคารจะต้องผ่านการอบรมและแบบทดสอบตามเกณฑ์ที่ธนาคารกำหนดก่อนเริ่มปฏิบัติหน้าที่ ตลอดจนจะต้องเข้าสอบทบทวนความรู้ความเข้าใจในการติดตามทวงถามหนี้เป็นประจำ

ภายใต้ระเบียบดังกล่าว ธนาคารกำหนดหลักเกณฑ์การติดตามทวงถามหนี้ที่ชัดเจน เหมาะสม อันประกอบด้วย หน้าที่และความรับผิดชอบ จรรยาบรรณการติดตามทวงถามหนี้ การแสดงตนและการให้ข้อมูลเพื่อการทวงถามหนี้ สถานที่ติดต่อทวงถามหนี้ วันและเวลา จำนวนครั้งในการติดต่อทวงถามหนี้ วิธีการทวงถามหนี้ อัตราค่าธรรมเนียมหรือค่าใช้จ่ายใด ๆ ในการทวงถามหนี้ การรับข้อร้องเรียนจากลูกหนี้ มาตรการลงโทษผู้ทวงถามหนี้ ตลอดจนข้อกำหนดที่สำคัญอื่น ๆ ทั้งนี้ ธนาคารได้กำหนดบทลงโทษในการไม่ปฏิบัติ ละเว้นการปฏิบัติตาม หรือกระทำการโดยมีเจตนาทุจริตหรือปราศจากอำนาจและนอกเหนือหน้าที่ โดยจะถือว่าเป็นการกระทำผิดทางวินัย และจะต้องได้รับโทษตามที่ธนาคารกำหนด

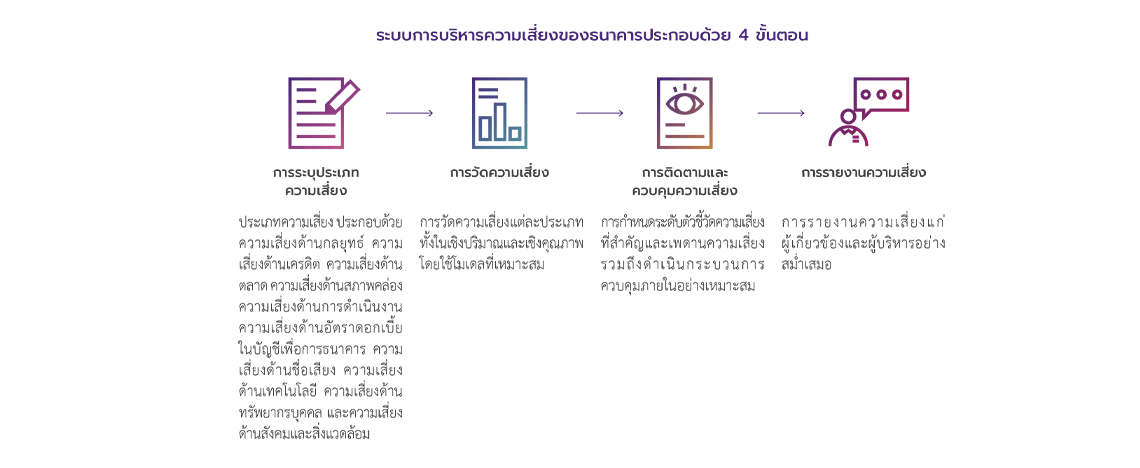

การบริหารจัดการความเสี่ยง

โครงสร้างการบริหารจัดการความเสี่ยง

ธนาคารมีคณะกรรมการบริหารความเสี่ยงซึ่งทำหน้าที่กำหนดกลยุทธ์ในการบริหารความเสี่ยงให้สอดคล้องกับแนวทางที่คณะกรรมการธนาคารกำหนด ตลอดจนกำกับดูแลการบริหารความเสี่ยงโดยรวมของธนาคารและกลุ่มธุรกิจทางการเงิน ในปี 2561 ธนาคารได้จัดตั้งคณะกรรมการกำกับความเสี่ยง (Risk Oversight Committee) ซึ่งเป็นคณะกรรมการธนาคารชุดย่อยในระดับบริหาร ที่มีกรรมการอิสระและกรรมการที่ไม่ใช่ผู้บริหารหรือที่ปรึกษาของธนาคารเกินกึ่งหนึ่ง โดยมีกรรมการอิสระทำหน้าที่ประธานคณะ ซึ่งเป็นการยกระดับบทบาทหน้าที่ของคณะกรรมการและผู้บริหารระดับสูง เพื่อสนับสนุนให้การปฏิบัติหน้าที่มีประสิทธิผลและเป็นอิสระมากขึ้น คณะกรรมการกำกับความเสี่ยงมีบทบาทและหน้าที่ในการให้คำแนะนำคณะกรรมการธนาคารในการกำหนดทิศทางการบริหารจัดการความเสี่ยงให้เหมาะสมกับกลยุทธ์เชิงธุรกิจของธนาคาร กำกับดูแลการปฏิบัติตามกรอบการบริหารจัดการความเสี่ยง เพื่อให้มั่นใจได้ว่าความเสี่ยงทั้งหมดภายในองค์กรได้ถูกควบคุมและติดตามให้อยู่ในระดับความเสี่ยงที่ยอมรับได้ (Risk Appetite) ตลอดจนให้คำแนะนำแก่คณะกรรมการธนาคารในการปลูกฝังวัฒนธรรมองค์กรที่คำนึงถึงความเสี่ยง (Risk Culture) และการปฏิบัติตามวัฒนธรรมองค์กร พร้อมกันนี้ธนาคารยังมีคณะกรรมการบริหารความเสี่ยงในระดับจัดการ ทำหน้าที่ทบทวนและให้ความเห็นเกี่ยวกับนโยบายการบริหารความเสี่ยง กรอบการบริหารและควบคุมความเสี่ยง เพื่อให้คณะกรรมการกำกับความเสี่ยงและคณะกรรมการธนาคารพิจารณาอนุมัติ รวมถึงกำกับดูแลการบริหารความเสี่ยงโดยภาพรวมของธนาคารและกลุ่มธุรกิจทางการเงิน

กรอบการดำเนินงานด้านการบริหารจัดการความเสี่ยง

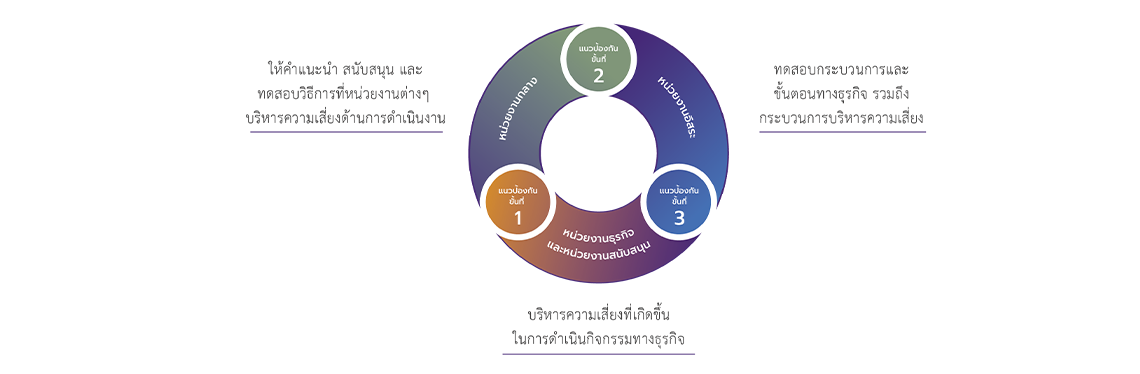

ธนาคารได้นำกรอบการกำกับดูแล “แนวป้องกัน 3 ชั้น” มาใช้ในการเพิ่มประสิทธิภาพและตรวจสอบความถูกต้องในแต่ละกระบวนการ ซึ่งเป็นความร่วมมือจากทุกหน่วยงานภายในธนาคาร ตั้งแต่ระดับคณะกรรมการธนาคารจนถึงระดับปฏิบัติงาน อีกทั้งยังใช้เครื่องมือการประเมินตนเองเพื่อควบคุมความเสี่ยง (Risk Control Self-assessment: RCSA) สำหรับการประเมินความเสี่ยงเบื้องต้น ก่อนจะนำเสนอต่อคณะกรรมการกำกับความเสี่ยง และคณะกรรมการธนาคารเพื่อพิจารณาและประเมินความเสี่ยงในระดับองค์กรต่อไป

การปฏิบัติตามกฎหมาย ระเบียบ และข้อบังคับ

ธนาคารไทยพาณิชย์มุ่งส่งเสริมพนักงานให้ปฏิบัติตามนโยบายและแนวปฏิบัติที่สำคัญขององค์กร ซึ่งมีความสอดคล้องกับกฎหมาย ระเบียบ ข้อบังคับ และมาตรฐานการดำเนินงานสากลที่เกี่ยวข้อง

จรรยาบรรณในการดำเนินธุรกิจ

ธนาคารได้ดำเนินการทบทวนและประกาศใช้จรรยาบรรณในการดำเนินธุรกิจซึ่งประกอบไปด้วย จรรยาบรรณกลุ่มธนาคารไทยพาณิชย์ SCB Financial Group's Code of Conduct) และจรรยาบรรณคู่ธุรกิจ (SCB Supplier Code of Conduct) เพื่อแสดงถึงความมุ่งมั่นในการดำเนินธุรกิจอย่างโปร่งใส ชัดเจน ตลอดจนเป็นมาตรฐานเบื้องต้นสำหรับกรรมการ ผู้บริหาร พนักงาน และคู่ธุรกิจ ในการประพฤติตนอย่างมีจริยธรรม อีกทั้งยังเป็นเครื่องมือย้ำเตือนให้กรรมการ ผู้บริหาร พนักงาน และคู่ธุรกิจ มีความระมัดระวังและป้องกันไม่ให้กระทำการใดๆ ที่เป็นการละเมิดกฎ ระเบียบ ข้อบังคับ ที่นำความเสื่อมเสียมาสู่ชื่อเสียงของธนาคาร โดยธนาคารกำหนดให้คณะกรรมการตรวจสอบซึ่งประกอบไปด้วยกรรมการอิสระทั้งหมด ทำหน้าที่กำกับดูแลการปฏิบัติตามกฎเกณฑ์ หลักจริยธรรม และจรรยาบรรณของธนาคาร

ธนาคารดำเนินการปรับปรุงจรรยาบรรณอย่างสม่ำเสมอเพื่อให้มีเนื้อหาสอดคล้องกับบริบทความเปลี่ยนแปลงในปัจุบัน ตลอดจนมุ่งส่งเสริมให้กรรมการธนาคาร ผู้บริหาร พนักงานทุกคน คู่ธุรกิจทุกราย บริษัทในกลุ่มธุรกิจทางการเงินของธนาคารทั้งหมดได้รับทราบ ลงนามรับรอง และปฏิบัติตามจรรยาบรรณดังกล่าวอย่างเคร่งครัด โดยธนาคารจัดให้มีการฝึกอบรมในรูปแบบ E-learning แก่พนักงานทุกคน และจัดกิจกรรมวันสื่อสารกับคู่ค้าธุรกิจ (Vendor Communication Day) เพื่อสื่อสารแนวปฏิบัติดังกล่าวแก่คู่ธุรกิจซึ่งจะต้องเข้าร่วมการฝึกอบรมเพื่อรับทราบแนวปฏิบัติตามที่ระบุไว้ในจรรยาบรรณเป็นประจำทุกปี ดูรายละเอียดจรรยาบรรณกลุ่มธนาคารไทยพาณิชย์

การต่อต้านคอร์รัปชันและสินบน

ธนาคารไทยพาณิชย์ได้ประกาศความมุ่งมั่นต่อสาธารณชนในการเป็นส่วนหนึ่งในแนวร่วมต่อต้านคอร์รัปชันของภาคเอกชนไทย (Collective Action Coalition Against Corruption: CAC) นับตั้งแต่ปี 2553 และได้รับการรับรองเป็นสมาชิกตั้งแต่ปี 2560 ต่อเนื่องจนถึงปัจจุบัน ตลอดจนดำเนินนโยบายการงดมอบและรับของขวัญ (No Gift Policy) เพื่อแสดงถึงความมุ่งมั่นขององค์กร ในการสร้างวัฒนธรรมการทำงานอย่างโปร่งใสตามจรรยาบรรณพนักงาน ซึ่งสอดคล้องตามนโยบายต่อต้านการทุจริตและสินบนของธนาคารอีกด้วย

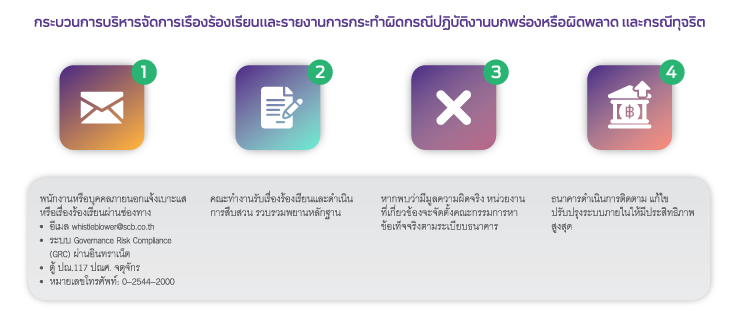

กระบวนการบริหารจัดการเรื่องร้องเรียนและกรณีทุจริต

ธนาคารกำหนด Whistleblower Guideline เพื่อเป็นกรอบในการบริหารจัดการกระบวนการรับแจ้งข้อมูลหรือเบาะแสเกี่ยวกับการทุจริตและคอร์รัปชั่น การไม่ปฏิบัติตามข้อบังคับ กฎระเบียบ และจรรยาบรรณของธนาคาร โดยธนาคารจัดให้มีช่องทางการรับเรื่องร้องเรียนที่หลากหลาย และมีนโยบายในการรักษาความลับโดยไม่เปิดเผยตัวตนของผู้ร้องเรียนเพื่อรักษาความลับ คุ้มครองผู้ร้องเรียน และป้องกันการได้รับผลกระทบจากการร้องเรียน ทั้งนี้ ธนาคารได้แต่งตั้งคณะกรรมการตรวจสอบข้อเท็จจริงเพื่อทำหน้าที่สอบสวนเมื่อได้รับแจ้งอย่างทันท่วงที ซึ่งคณะกรรมการจะรายงานผลการดำเนินงานต่อคณะกรรมการวินัยเพื่อพิจารณาโทษทางวินัย และรายงานผลการพิจารณาต่อคณะกรรมการตรวจสอบเพื่อรับทราบทุกๆ 3 เดือน ทั้งนี้ ธนาคารสนับสนุนให้พนักงานทุกระดับรายงานเหตุหรือกรณีที่อาจก่อให้เกิดผลกระทบต่อธนาคารผ่านช่องทางที่ธนาคารจัดเตรียมไว้ เพื่อนำเข้าสู่กระบวนการตรวจสอบและพิจารณาต่อไป

การป้องกันการฟอกเงินและการสนับสนุนทางการเงินแก่การก่อการร้าย

ธนาคารมุ่งยกระดับการดำเนินงานด้านการป้องกันและปราบปรามการฟอกเงินและการสนับสนุนทางการเงินแก่การก่อการร้ายและการแพร่ขยายอาวุธที่มีอานุภาพทำลายล้างสูงเพื่อให้สอดรับกับบริบทในการดำเนินธุรกิจในยุคดิจิทัล ซึ่งรวมถึงข้อเปลี่ยนแปลงทางกฎหมายและแนวปฏิบัติตามมาตรฐานสากล ด้วยการพัฒนาระบบปฏิบัติการ การนำเทคโนโลยีมาใช้ในการตรวจสอบตัวตนและพิสูจน์ทราบลูกค้า ตลอดจนปรับปรุงกระบวนการดำเนินงานภายในองค์กรอย่างต่อเนื่อง เพื่อให้มีความทันสมัยและประสิทธิภาพสูงสุด

ภายใต้กรอบการดำเนินงาน 'Prevention, Detection and Investigation' และนโยบายการป้องกันและปราบปรามการฟอกเงินและการต่อต้านการสนับสนุนทางการเงินแก่การก่อการร้ายและการแพร่ขยายอาวุธที่มีอานุภาพทำลายล้างสูง ซึ่งมีผลบังคับใช้กับพนักงานทุกระดับ ภายใต้นโยบายดังกล่าว ธนาคารได้กำหนดกระบวนการตรวจสอบลูกค้า (Know Your Customer:KYC and Customer Due Diligence:CDD) กับลูกค้าทุกรายโดยทำการขอเอกสารที่เกี่ยวข้องเพื่อทำการตรวจสอบต่อไป โดยเฉพาะอย่างยิ่งกลุ่มลูกค้าที่มีความเสี่ยงสูง ลูกค้าจะต้องรายงานแหล่งที่มาของรายได้และวัถุประสงค์ของการทำธุรกรรม

ยุทธศาสตร์ด้านภาษี

ธนาคารปฎิบัติตามกฎหมายและข้อบังคับเกี่ยวกับภาษีที่เกี่ยวข้องทั้งในระดับประเทศและต่างประเทศ ซึ่งธนาคารได้ประกาศใช้นโยบายด้านภาษี โดยมีผลบังคับใช้กับธนาคารไทยพาณิชย์และบริษัทในเครือทั้งหมด นโยบายดังกล่าวเป็นไปในทิศทางเดียวกันกับยุทธศาสตร์เชิงธุรกิจของธนาคาร และมุ่งปฎิบัติตามกฏและข้อบังคับตลอดจนสามารถสร้างมูลค่าสูงสุดให้แก่ผู้ถือหุ้น

การคุ้มครองความเป็นส่วนตัวและข้อมูลส่วนบุคคล

ธนาคารเคารพสิทธิในความเป็นส่วนตัวและให้ความสำคัญกับการป้องกันการนำข้อมูลส่วนบุคคลของลูกค้าไปใช้อย่างไม่เหมาะสม รวมถึงการส่งต่อข้อมูลลูกค้าต่อให้บุคคลอื่นต้องไม่กระทบความเป็นส่วนตัวของลูกค้า โดยธนาคารได้กำหนดนโยบาย วิธีปฏิบัติ และมีระบบงานด้านการดูแลรักษาความปลอดภัยของข้อมูลลูกค้า ซึ่งกำหนดหน้าที่และการเข้าถึงข้อมูลลูกค้าของพนักงานแต่ละระดับให้สอดคล้องกับแนวทางป้องกัน 3 ระดับ (Three Lines of Defense) ตลอดจนออกแบบ พัฒนา และทดสอบระบบงานดังกล่าวให้มีความมั่นคงและรัดกุม โดยธนาคารมีการจัดระดับความลับของข้อมูล การเก็บรักษาและทำลายข้อมูล ตลอดจนควบคุมการเข้าถึงระบบงาน และการบริหารจัดการสิทธิของพนักงานให้เป็นปัจจุบัน

นอกจากนี้ ในกรณีการเปิดเผยข้อมูลลูกค้าให้บุคคลอื่นเพื่อวัตถุประสงค์ทางการตลาด ธนาคารจะขอความยินยอมโดยให้สิทธิลูกค้าเลือกเปิดเผยข้อมูล โดยมีการจัดทำเอกสารแยกจากเอกสารการสมัครและแจ้งวัตถุประสงค์การขอความยินยอม รายชื่อผู้รับข้อมูล และช่องทางที่สอบถามรายชื่อผู้รับข้อมูลให้ลูกค้ารับทราบอย่างชัดเจน ในกรณีที่ลูกค้าต้องการยกเลิกการติดต่อจากผู้รับข้อมูล ธนาคารจัดให้มีช่องทางติดต่อผ่านศูนย์บริการลูกค้า (Customer Centre) ได้ตลอด 24 ชั่วโมงในปี 2562 ธนาคารไม่ได้รับข้อร้องเรียนเกี่ยวกับการรั่วไหลของข้อมูลส่วนตัวของลูกค้า ทั้งนี้ มีข้อร้องเรียนที่เกี่ยวข้องกับการละเมิดข้อมูลส่วนบุคคลจำนวน 4 กรณี ซึ่งธนาคารได้ทำการตรวจสอบและดำเนินการปรับปรุงแก้ไขตามหลักเกณฑ์และแนวปฏิบัติของธนาคารเป็นที่เรียบร้อยแล้ว

การบริหารจัดการด้านสิทธิมนุษยชน

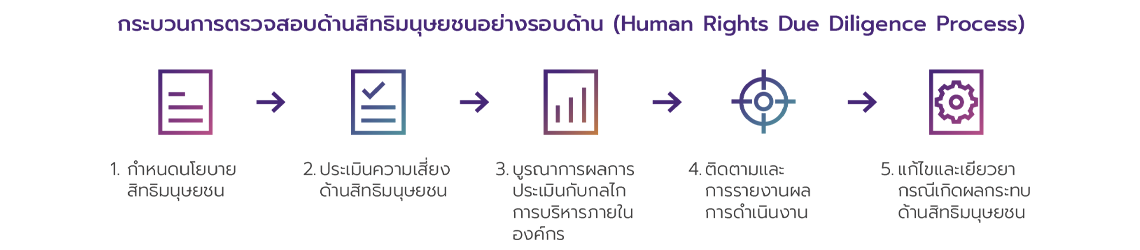

นอกเหนือจากการให้ความสำคัญกับเรื่องสิทธิแรงงานภายในองค์กรแล้ว ธนาคารตระหนักถึงการบริหารจัดการประเด็นด้านสิทธิมนุษยชนที่อาจเกิดขึ้นตลอดห่วงโซ่คุณค่า (Value Chain) ซึ่งครอบคลุมความเสี่ยงเรื่องการละเมิดสิทธิมนุษยชนในรูปแบบต่างๆ ที่มีโอกาสเกิดขึ้นทั้งต่อพนักงาน ลูกค้า ชุมชน และคู่ค้า เช่น การเลือกปฏิบัติในสถานที่ทำงาน การละเมิดสิทธิในข้อมูลส่วนบุคคลและสิทธิความเป็นส่วนตัวของลูกค้า (Customer Privacy) ความเสี่ยงที่อาจเกิดขึ้นและส่งผลกระทบต่อสิทธิชุมชนจากการสนับสนุนทางการเงินในโครงการพัฒนาโครงสร้างพื้นฐานและที่ดินขนาดใหญ่ รวมถึงการละเมิดสิทธิมนุษยชนที่อาจเกิดขึ้นจากคู่ค้า เช่น ปัญหาด้านแรงงาน เป็นต้น โดยประเด็นความเสี่ยงด้านสิทธิมนุษยชนดังกล่าว อาจส่งผลกระทบต่อทั้งการดำเนินธุรกิจในภาพรวมและภาพลักษณ์ขององค์กร ด้วยเหตุนี้ ธนาคารจึงได้ประกาศนโยบายด้านสิทธิมนุษยชน (Human Rights Policy) ที่จะเคารพและปฏิบัติตามหลักการและกฎหมายด้านสิทธิมนุษยชนที่กำหนดไว้ทั้งระดับประเทศและระดับสากล โดยได้จัดทำกรอบแนวทางในการบริหารจัดการด้านสิทธิมนุษยชน (Human Rights Management Framework) ตลอดห่วงโซ่คุณค่า และปฏิบัติตามหลักการชี้แนะของสหประชาชาติว่าด้วยการดำเนินธุรกิจและสิทธิมนุษยชน (UN Guiding Principles on Business and Human Rights: UNGP)

นอกจากนี้ เพื่อให้การดำเนินงานสอดคล้องกับแนวทางการประเมินความเสี่ยงด้านสิทธิมนุษยชนตามมาตรฐานสากล ธนาคารได้มีการทบทวนและปรับปรุงแนวทางการดำเนินงาน ควบคู่ไปกับการประเมินความเสี่ยงด้านสิทธิมนุษยชน (Human Rights Risk Assessment) โดยมีวัตถุประสงค์เพื่อประเมินความเสี่ยง และกำหนดแนวทางในการควบคุมหรือบรรเทาผลกระทบจากความเสี่ยงด้านสิทธิมนุษยชน รวมถึงติดตาม ตรวจสอบ และรายงานประสิทธิผลของการดำเนินงาน ตลอดจนกำหนดโครงสร้างในการกำกับดูแล บทบาท และความรับผิดชอบของหน่วยงานที่มีการดำเนินงานเกี่ยวข้องกับกระบวนการบริหารจัดการด้านสิทธิมนุษยชน ทั้งนี้ การประเมินความเสี่ยงด้านสิทธิมนุษยชนนี้ครอบคลุมการดำเนินงานทั้งหมดของธนาคาร บริษัทย่อย กิจการร่วมค้า และห่วงโซ่อุปทาน ซึ่งหมายรวมถึงผู้มีส่วนได้เสียทั้งภายใน (อาทิ พนักงาน) และภายนอก (อาทิ คู่ค้า ผู้รับเหมา ชุมชน) รวมถึงกลุ่มเปราะบาง (อาทิ เด็ก ชนเผ่าพื้นเมือง แรงงานต่างด้าว) ที่อาจจะได้รับหรือได้รับผลกระทบจากการดำเนินกิจกรรมต่าง ๆ ตลอดห่วงโซ่คุณค่าของธนาคาร

ธนาคารยึดมั่นในการปฏิบัติตามหลักสิทธิมนุษยชนในทุกกิจกรรมการดำเนินงาน เพื่อป้องกันมิให้เกิดการละเมิดหรือก่อให้เกิดผลกระทบด้านสิทธิมนุษยชน โดยธนาคารกำหนดให้มีการประเมินความเสี่ยงด้านสิทธิมนุษยชนเป็นประจำทุก 3 ปี เพื่อประเมินและกำหนดมาตรการบริหารจัดการความเสี่ยงด้านสิทธิมนุษยชนทั้งทางตรงและทางอ้อมจากการดำเนินธุรกิจของธนาคารได้อย่างเหมาะสม

รายงานและการเปิดเผยข้อมูล

หมายเหตุ: สำหรับปี 2565 เป็นต้นไป ธนาคารไทยพาณิชย์ได้ทำการรายงานผลการดำเนินงานและเป้าหมายด้านความยั่งยืนร่วมกับกลุ่มเอสซีบี เอกซ์

ผลการค้นหา "{{keyword}}" ไม่ปรากฎแต่อย่างใด