คำค้นหาที่แนะนำ

ผลการค้นหา "{{keyword}}" ไม่ปรากฎแต่อย่างใด

ข้อแนะนำในการค้นหา

- ตรวจสอบความถูกต้องของข้อความ

- ตรวจสอบภาษาที่ใช้ในการพิมพ์

- เปลี่ยนคำใหม่ กรณีไม่พบผลการค้นหา

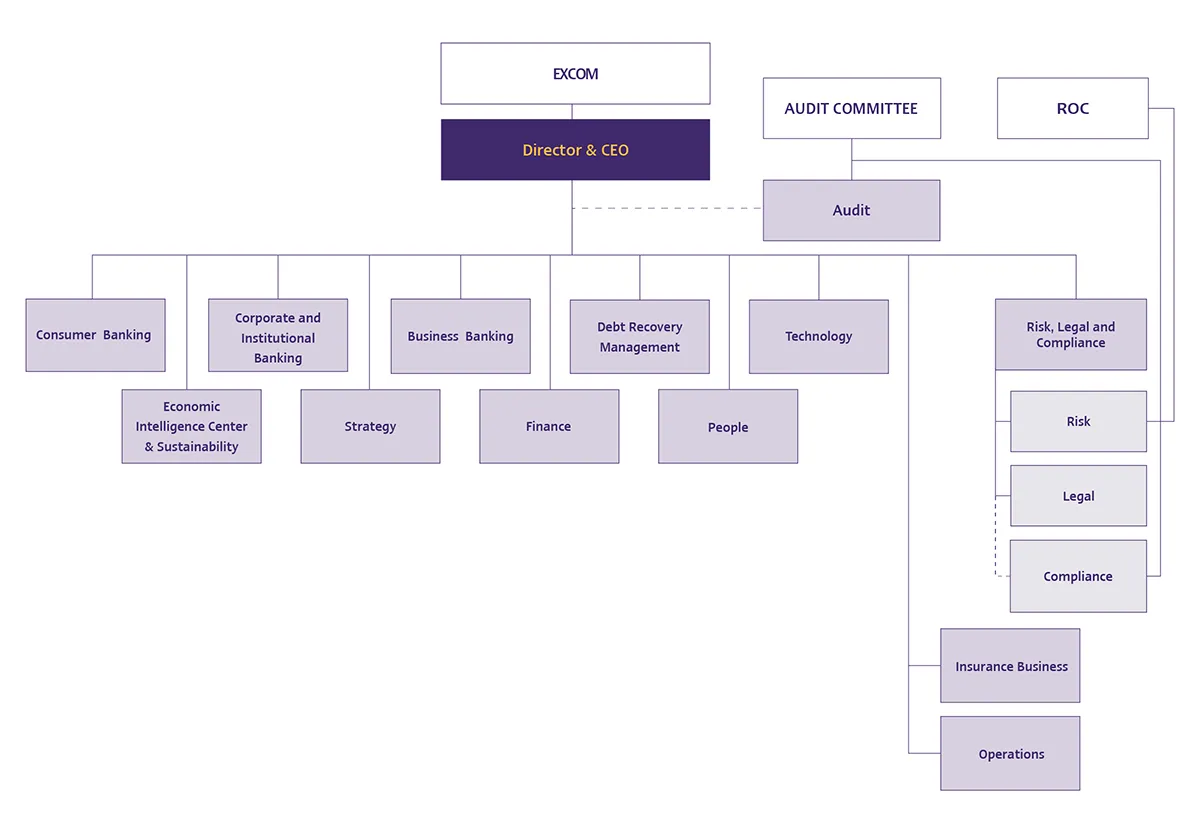

โครงสร้างการบริหารงาน

ข้อมูล ณ 1 กุมภาพันธ์ 2569

คณะกรรมการธนาคาร

คณะกรรมการชุดย่อย

รายชื่อคณะกรรมการบริหาร | |

|---|---|

| 1. นาย กานต์ ตระกูลฮุน | ประธานกรรมการบริหาร |

| 2. พ.ต.อ. ธรรมนิธิ วนิชย์ถนอม | กรรมการ |

| 3. นาย ประสัณห์ เชื้อพานิช | กรรมการ |

| 4. นาย อาทิตย์ นันทวิทยา | กรรมการ |

| 5. นาย สุระศักดิ์ เคารพธรรม | กรรมการ |

| ุ6. นาย อารักษ์ สุธีวงศ์ | กรรมการ |

| 7. นาย กฤษณ์ จันทโนทก | กรรมการ |

หน้าที่และความรับผิดชอบ

คณะกรรมการบริหารมีหน้าที่และบทบาทที่สำคัญในการดำเนินการให้เป็นไปตามกลยุทธ์ นโยบาย รวมถึงระเบียบของธนาคาร และมีอำนาจหน้าที่ควบคุมดูแลกิจการของธนาคาร ตลอดจนดำเนินการต่าง ๆ ตามที่คณะกรรมการธนาคารมอบหมาย เพื่อให้บรรลุซึ่งวิสัยทัศน์ของธนาคาร และสอดคล้องกับพันธกิจของธนาคาร รวมทั้งมีหน้าที่ส่งเสริมให้มีการบริหารกิจการให้เป็นไปตามค่านิยมหลักของธนาคาร และสนับสนุนการดำเนินงานของกลุ่มเอสซีบี เอกซ์

นอกจากนี้ คณะกรรมการบริหารยังมีอำนาจ หน้าที่ และความรับผิดชอบในเรื่องดังต่อไปนี้

- พิจารณากลั่นกรองเพื่อเสนอคณะกรรมการธนาคารพิจารณาอนุมัติ หรือพิจารณาอนุมัติเรื่องที่เกี่ยวข้องกับการดำเนินธุรกิจและกิจการต่าง ๆ ของธนาคาร ตามระเบียบและ/หรือนโยบายของธนาคารที่กำหนดไว้ ซึ่งรวมถึงแต่ไม่จำกัดเพียงเรื่องดังต่อไปนี้

(1.1) นโยบายและแผนกลยุทธ์ในการดำเนินธุรกิจ เป้าหมายทางการเงิน และแผนงาน (ทั้งระยะสั้น ระยะกลาง และระยะยาว) รวมถึงงบประมาณประจำปีของธนาคาร

(1.2) การให้สินเชื่อ

(1.3) การปรับปรุงโครงสร้างหนี้ และการขายทรัพย์สินรอการขายของธนาคาร

(1.4) แนวทางในการลงทุนและการลงทุน

(1.5) การดำเนินธุรกิจใหม่ของธนาคาร

(1.6) การก่อภาระผูกพันและการกู้ยืมเงิน

(1.7) รายงานทางการเงิน

(1.8) นโยบายที่สำคัญและเกี่ยวข้องกับการดำเนินธุรกิจของธนาคาร

(1.9) นโยบายและ/หรือแผนงานด้านความยั่งยืน (Sustainability)

(1.10) เรื่องอื่น ๆ ที่มีความสำคัญที่เกี่ยวข้องกับกิจการของธนาคาร - พิจารณากลั่นกรองงานทุกประเภทที่เสนอคณะกรรมการธนาคารพิจารณา ยกเว้นงานที่อยู่ภายใต้หน้าที่ความรับผิดชอบ และ/หรือ เป็นอำนาจของคณะกรรมการชุดย่อยอื่นของธนาคาร ที่จะเป็นผู้พิจารณากลั่นกรอง เพื่อนำเสนอคณะกรรมการธนาคารโดยตรง

- รับทราบเรื่องอื่น ๆ ทั้งที่เกี่ยวกับการบริหารกิจการและไม่เกี่ยวกับการบริหารกิจการของธนาคารที่กรรมการบริหารเห็นว่าจำเป็นหรือสมควรที่จะให้เสนอเพื่อรับทราบ เช่น คดีความที่ธนาคารตกเป็นจำเลย เป็นต้น

- รับทราบรายงานด้านการตรวจสอบภายในสำหรับเรื่องที่เกี่ยวกับมาตรการป้องกันตรวจสอบและแก้ไขปัญหา และในกรณีที่เกิดเหตุการณ์ที่เกิดความเสียหาย หรืออาจจะเกิดความเสียหายต่อธนาคาร โดยให้กลุ่มงานตรวจสอบรายงานให้คณะกรรมการบริหารทราบทันที

- พิจารณาหรืออนุมัติเรื่องอื่นใดตามที่คณะกรรมการธนาคารมอบหมาย

ทั้งนี้ ในกรณีที่คณะกรรมการบริหารมีมติหรือคำสั่งให้บุคคลใด หรือคณะบุคคลใดเป็นผู้รับมอบอำนาจกระทำการใด ๆ แทน ผู้รับมอบอำนาจนั้นไม่สามารถมอบอำนาจช่วงให้บุคคลอื่นกระทำการดังกล่าวแทนตนเองได้ เว้นแต่ในการมอบอำนาจนั้นได้ระบุไว้ว่าให้มอบอำนาจช่วงต่อไปได้

รายชื่อคณะกรรมการตรวจสอบ | |

|---|---|

| 1. นาย เชาวลิต เอกบุตร | ประธานกรรมการตรวจสอบ |

| 2. ดร. พสุ เดชะรินทร์ | กรรมการ |

| 3. นาง ปริศนา ประหารข้าศึก | กรรมการ |

| นางสาว นิภาภรณ์ กุลเลิศประเสริฐ | เลขานุการ |

หน้าที่ความรับผิดชอบ

คณะกรรมการตรวจสอบมีหน้าที่สนับสนุนคณะกรรมการธนาคาร โดยการให้คำแนะนำอย่างเป็นอิสระและเที่ยงธรรมเกี่ยวกับความเพียงพอของการบริหารจัดการในด้านต่างๆ รวมทั้ง ส่งเสริมให้มีการร่วมมือกันระหว่างคณะกรรมการตรวจสอบของบริษัทในกลุ่มธนาคาร เพื่อให้มั่นใจว่ากลุ่มธนาคาร มีการกำกับดูแลกิจการที่ดี มีการบริหารจัดการความเสี่ยงอย่างเพียงพอ มีระบบการควบคุมภายในและการตรวจสอบภายในที่เหมาะสมและมีประสิทธิผล และมีการติดตามการเปลี่ยนแปลงต่างๆ เพื่อเตรียมความพร้อมที่จะเผชิญกับความเสี่ยงที่อาจเกิดขึ้นในอนาคต ดังนี้

1. ค่านิยมและจริยธรรม

เพื่อให้ได้ความเชื่อมั่นเกี่ยวกับค่านิยมและจริยธรรมของกลุ่มธนาคาร คณะกรรมการตรวจสอบจะ

- ทบทวนและประเมินนโยบาย ขั้นตอนและวิธีปฏิบัติที่กำหนดขึ้นโดยผู้ที่มีหน้าที่รับผิดชอบ เพื่อติดตามว่าผู้บริหารและพนักงานทุกคนปฏิบัติตามค่านิยมและจรรยาบรรณ

- กำกับดูแลกลไกของฝ่ายบริหารเพื่อสร้างและรักษาไว้ซึ่งมาตรฐานการปฏิบัติตามจริยธรรมของคนในกลุ่มธนาคารให้อยู่ในระดับสูง

- ทบทวนและให้คำแนะนำเกี่ยวกับระบบหรือวิธีการปฏิบัติงานของฝ่ายบริหารในการติดตามให้มีการปฏิบัติตามกฎ ระเบียบ นโยบายหรือมาตรฐานที่เกี่ยวข้องกับจริยธรรมและจัดการกับการละเมิดกฎหมายหรือจริยธรรม

- ส่งเสริมให้มีช่องทางแจ้งเบาะแสถึงพฤติกรรมที่ไม่เหมาะสม (Whistleblower) รวมถึงติดตามเพื่อให้มั่นใจว่า มีนโยบายหรือวิธีการในการรับแจ้งเบาะแสและปกป้องผู้แจ้งเบาะแสอย่างเหมาะสม

2. การกำกับดูแลองค์กร

เพื่อให้ได้ความเชื่อมั่นเกี่ยวกับกระบวนการกำกับดูแลกิจการของกลุ่มธนาคาร คณะกรรมการตรวจสอบจะทบทวนและให้คำแนะนำในกระบวนการกำกับดูแลกิจการของกลุ่มธนาคารเพื่อให้แน่ใจว่ามีการปฏิบัติตามกระบวนการที่กำหนดไว้

3. การบริหารความเสี่ยง

เพื่อให้ได้ความเชื่อมั่นอย่างสมเหตุสมผลเกี่ยวกับการบริหารความเสี่ยงของกลุ่มธนาคาร รวมถึงแนวทางการปลูกฝังวัฒนธรรมที่เข้มแข็งด้านความเสี่ยงขององค์กร (Risk Culture) คณะกรรมการตรวจสอบจะ

- สอบทานและติดตามให้มั่นใจว่าการปฏิบัติตามหลักการกำกับดูแลกิจการที่ดีได้ดำเนินการอย่างเพียงพอ และมีการประเมินการบริหารความเสี่ยงอย่างเหมาะสม และเพียงพอ

- หารือกับคณะกรรมการกำกับความเสี่ยงเพื่อให้มั่นใจว่านโยบายและกลยุทธ์การบริหารความเสี่ยงของสถาบันการเงินครอบคลุมความเสี่ยงทุกประเภทรวมถึงความเสี่ยงที่เกิดขึ้นใหม่ และมีการดำเนินการตามนโยบายและกลยุทธ์ดังกล่าวอย่างมีประสิทธิภาพและประสิทธิผล

4. การทุจริต

เพื่อให้ได้ความเชื่อมั่นอย่างสมเหตุสมผลเกี่ยวกับการป้องกันและตรวจพบการทุจริตของกลุ่มธนาคาร คณะกรรมการตรวจสอบจะ

- กำกับดูแลการดำเนินการของฝ่ายบริหารเกี่ยวกับการป้องกันและยับยั้งการทุจริต รวมถึงการดำเนินการที่เหมาะสมต่อผู้ทุจริต

- สอบถามฝ่ายบริหาร ผู้ตรวจสอบภายในและภายนอก เพื่อให้มั่นใจว่ากลุ่มธนาคารมีการป้องกันการทุจริตและการควบคุมที่เหมาะสม เพื่อระบุถึงการทุจริตที่อาจเกิดขึ้นและให้มั่นใจว่ามีดำเนินการสอบสวนหากมีการตรวจพบการทุจริต

- กำกับดูแลนโยบายและมาตรการต่อต้านการให้หรือรับสินบนและการคอร์รัปชัน เพื่อให้มั่นใจว่าธนาคารได้ปฏิบัติตามภาระหน้าที่ตามกฎหมายและจริยธรรมที่กำหนดไว้

5. การควบคุมภายใน

เพื่อให้ได้ความเชื่อมั่นอย่างสมเหตุสมผลเกี่ยวกับความเพียงพอและประสิทธิผลของการควบคุมภายในของกลุ่มธนาคาร เพื่อที่จะตอบสนองความเสี่ยงที่มีอยู่ในกระบวนการกำกับดูแลกิจการ กระบวนการปฏิบัติงานและระบบเทคโนโลยีสารสนเทศ คณะกรรมการตรวจสอบจะ

- สอบทานและประเมินว่ากลุ่มธนาคารมีระบบการควบคุมภายในที่เพียงพอเหมาะสมและมีประสิทธิผล ซึ่งรวมถึงการควบคุมภายในของระบบเทคโนโลยีสารสนเทศและการตรวจสอบภายใน รวมทั้งแนวทางการสื่อสารถึงความสำคัญของการควบคุมภายในและการบริหารความเสี่ยงทั่วทั้งกลุ่มธนาคาร

- สอบทานและให้คำแนะนำเกี่ยวกับการควบคุมภายในของกลุ่มธนาคารโดยรวมและแยกตามหน่วยงาน

- รับทราบรายงานเรื่องที่มีนัยสำคัญจากการปฏิบัติงานโดยผู้ให้บริการด้านการเงิน ที่ปรึกษาด้านการเงินและการให้ความเชื่อมั่นด้านการควบคุมภายในซึ่งได้รายงานต่อฝ่ายบริหารและคณะกรรมการธนาคาร

6. การกำกับการปฏิบัติตามกฎเกณฑ์

คณะกรรมการตรวจสอบจะ

- สอบทานให้กลุ่มธนาคารปฏิบัติตามกฎหมายว่าด้วยหลักทรัพย์และตลาดหลักทรัพย์ ข้อกำหนดของตลาดหลักทรัพย์ ข้อกำหนดของธนาคารแห่งประเทศไทย และ/หรือกฎหมายอื่นๆ ที่เกี่ยวข้องกับธุรกิจของกลุ่มธนาคาร

- สอบทานประสิทธิผลของระบบการติดตามการปฏิบัติตามกฎหมาย กฎเกณฑ์และผลการสอบสวนของฝ่ายบริหารและติดตาม (รวมถึงการดำเนินการทางวินัย) กรณีของการทำผิด

- สอบทานข้อสังเกตและข้อสรุปของผู้ตรวจสอบภายในและภายนอกและผลการตรวจสอบของหน่วยงานกำกับดูแลต่างๆ

- สอบทานกระบวนการสื่อสารจรรยาบรรณให้กับพนักงานของกลุ่มธนาคารและการติดตามการปฏิบัติให้เป็นไปตามที่กำหนด

- รับทราบรายงานจากฝ่ายบริหารของกลุ่มธนาคาร

7. งานตรวจสอบภายใน

เพื่อให้ได้ความเชื่อมั่นอย่างสมเหตุสมผลเกี่ยวกับการปฏิบัติงานตรวจสอบภายใน และเพื่อให้มั่นใจว่าหน่วยงานตรวจสอบภายในมีอำนาจเพียงพอที่จะบรรลุวัตถุประสงค์ กลยุทธ์ และเป้าหมาย คณะกรรมการตรวจสอบจะกำกับดูแลเรื่องที่เกี่ยวข้อง ดังนี้

7.1 กฎบัตรการตรวจสอบภายในและการจัดสรรทรัพยากรบุคคล

- หารือกับหัวหน้าหน่วยงานตรวจสอบภายในและผู้บริหารระดับสูงเกี่ยวกับอำนาจหน้าที่ บทบาท ความรับผิดชอบ และขอบเขตการให้บริการให้ความมั่นใจและ/หรือให้คำปรึกษา ของหน่วยงานตรวจสอบภายใน

- ทำให้มั่นใจว่าหัวหน้าหน่วยงานตรวจสอบภายในมีสิทธิ์เข้าถึง สื่อสาร และหารือ โดยตรงกับคณะกรรมการตรวจสอบ รวมถึงการประชุมส่วนตัวโดยไม่มีผู้บริหารระดับสูงเข้าร่วม

- สอบทานและอนุมัติกฎบัตรการตรวจสอบภายในอย่างน้อยปีละหนึ่งครั้ง เพื่อให้สะท้อนถึงวัตถุประสงค์ อำนาจหน้าที่และความรับผิดชอบของหน่วยงานตรวจสอบภายใน สอดคล้องกับมาตรฐานการตรวจสอบภายในสากล (The IIA’s Global Internal Audit Standards) และขอบเขตงานการให้บริการให้ความเชื่อมั่นและให้คำปรึกษา ตลอดจนการเปลี่ยนแปลงทางด้านการเงิน การบริหารความเสี่ยง โครงสร้างองค์กร กระบวนการกำกับดูแลของกลุ่มธนาคาร และพัฒนาการของวิชาชีพการตรวจสอบภายใน

- ให้คำแนะนำแก่คณะกรรมการธนาคารเกี่ยวกับการเพิ่มขึ้นและลดลงของทรัพยากรบุคคลของหน่วยงานตรวจสอบภายในเพื่อให้สามารถบรรลุแผนการตรวจสอบภายในที่วางไว้ รวมถึงประเมินความต้องการในการเพิ่มทรัพยากรบุคคลที่อาจมีในรูปแบบการจ้างถาวรหรือรูปแบบการจัดจ้างคนภายนอก (Outsourcing)

7.2 การแต่งตั้ง การประเมินผลการปฏิบัติงานและการถอดถอนหัวหน้าหน่วยงานตรวจสอบภายใน

- ให้คำแนะนำคณะกรรมการธนาคารเกี่ยวกับคุณสมบัติและความสามารถ รวมถึงการสรรหา แต่งตั้ง และถอดถอนของหัวหน้าหน่วยงานตรวจสอบภายใน

- ให้ข้อมูลอันเกี่ยวกับการประเมินผลการปฏิบัติงานของหัวหน้าหน่วยงานตรวจสอบภายในแก่ฝ่ายบริหาร

- ให้คำแนะนำแก่ฝ่ายบริหารเกี่ยวกับค่าตอบแทนของหัวหน้าหน่วยงานตรวจสอบภายใน

7.3 กลยุทธ์ของหน่วยงานตรวจสอบภายในและแผนงาน

- สอบทานและให้คำแนะนำกลยุทธ์ วัตถุประสงค์ การวัดผลการปฏิบัติงานและผลที่เกิดขึ้น

- สอบทานและอนุมัติแผนการตรวจสอบตามความเสี่ยงประจำปี และให้คำแนะนำเกี่ยวกับโครงการต่างๆ ของหน่วยงานตรวจสอบ

- สอบทานความเพียงพอของทรัพยากรและงบประมาณที่ใช้ในการปฏิบัติงานเพื่อให้สำเร็จตามแผนที่กำหนดไว้

- สอบทานผลการปฏิบัติงานเทียบกับแผนการตรวจสอบ

7.4 งานตรวจสอบและการติดตาม

- สอบทานรายงานการตรวจสอบและการสื่อสาร นำเสนอต่อฝ่ายบริหาร

- สอบทานแผนการติดตามการดำเนินการของฝ่ายบริหารจากประเด็นการตรวจสอบ

- สอบทานและให้คำแนะนำแก่ฝ่ายบริหารในการจัดการกับประเด็นจากการสอบสวนพิเศษ

- สอบถามหัวหน้าหน่วยงานตรวจสอบภายในว่ามีงานตรวจสอบภายในหรืองานอื่นใดที่แล้วเสร็จ แต่ไม่ได้รายงานคณะกรรมการตรวจสอบหรือไม่ หากมีให้สอบถามว่ามีประเด็นที่สำคัญใดจากงานดังกล่าวหรือไม่

- สอบถามหัวหน้าหน่วยงานตรวจสอบภายในว่าพบหลักฐานการเกิดทุจริตในระหว่างการปฏิบัติงานตรวจสอบภายในหรือไม่ และประเมินว่าควรดำเนินการใด ๆ เพิ่มเติมเพื่อจัดการกับเหตุการณ์ดังกล่าว

7.5 การปฏิบัติตามมาตรฐาน

- สอบถามหัวหน้าหน่วยงานตรวจสอบภายในเพื่อให้มั่นใจว่า การปฏิบัติงานตรวจสอบภายในสอดคล้องกับ มาตรฐานการตรวจสอบภายในสากล (The IIA’s Global Internal Audit Standards)

- ทำให้มั่นใจว่าหน่วยงานตรวจสอบภายในจัดทำการประเมินและมีแผนการปรับปรุงคุณภาพการทำงานอย่างสม่ำเสมอ และมีการนำเสนอผลการประเมินต่อคณะกรรมการตรวจสอบ

- ทำให้มั่นใจว่าหน่วยงานตรวจสอบภายในมีการประเมินคุณภาพการทำงานจากผู้ประเมินภายนอกทุกห้าปี

- สอบทานและอนุมัติ แผนการประเมินคุณภาพโดยผู้ประเมินอิสระภายนอกและแผนในการปรับปรุง/พัฒนา และกรอบเวลาในการดำเนินการ รวมถึงติดตามการดำเนินการตามคำแนะนำที่ได้รับ

- แนะนำคณะกรรมการธนาคารเกี่ยวกับการพัฒนาการปฏิบัติงานตรวจสอบภายในให้ดีขึ้นอย่างต่อเนื่อง

8. หน่วยงานกำกับและควบคุม

เพื่อให้ได้ความเชื่อมั่นอย่างสมเหตุสมผลเกี่ยวกับการปฏิบัติงานของหน่วยงานกำกับและควบคุมของกลุ่มธนาคาร คณะกรรมการตรวจสอบจะกำกับดูแลเรื่องที่เกี่ยวข้อง ดังนี้

- สอบทานและอนุมัติกฎบัตรของหน่วยงานกำกับและควบคุม แผนงานประจำปี ตลอดจนบุคลากรและทรัพยากรที่จำเป็นในการปฏิบัติงาน

- พิจารณากฎหมาย ระเบียบต่าง ๆ ที่มีการเปลี่ยนแปลง และมีผลกระทบต่อการดำเนินงานของกลุ่มธนาคาร ที่นำเสนอโดยหน่วยงานกำกับและควบคุมอย่างสม่ำเสมอ

- สอบทานการปรับปรุง/แก้ไขและการปฏิบัติตามข้อเสนอแนะในรายงานการตรวจสอบของหน่วยงานทางการและข้อสังเกตที่ตรวจพบโดยหน่วยงานกำกับและควบคุม รวมถึงรายงานให้แก่คณะกรรมการธนาคาร

- สอบทานการปฏิบัติตามนโยบายต่อต้านคอร์รัปชัน และรายงานให้คณะกรรมการธนาคารทราบ

9. ผู้สอบบัญชี

เพื่อให้ได้ความเชื่อมั่นอย่างสมเหตุสมผลเกี่ยวกับงานของผู้สอบบัญชีภายนอกของกลุ่มธนาคาร คณะกรรมการตรวจสอบจะประชุมร่วมกับผู้สอบบัญชีภายนอกตั้งแต่ขั้นตอนการวางแผน การนำเสนอผลการตรวจสอบรายงานทางการเงิน และการหารือผลการตรวจสอบรวมถึงคำแนะนำสำหรับฝ่ายบริหาร โดยคณะกรรมการตรวจสอบจะ

- สอบทานวิธีการตรวจสอบและขอบเขตของผู้สอบบัญชี และรวมถึงการประสานงานกับหน่วยงานตรวจสอบภายใน

- สอบทานการปฏิบัติงาน อนุมัติแต่งตั้งหรือถอดถอนผู้สอบบัญชี

- รับทราบการชี้แจงจากผู้สอบบัญชีเกี่ยวกับความสัมพันธ์กับกลุ่มธนาคารรวมทั้งบริการที่ไม่ใช่งานตรวจสอบบัญชีในอดีตที่ผ่านมา และหารือกับผู้สอบบัญชีเพื่อยืนยันความเป็นอิสระ

- ในกรณีที่คณะกรรมการตรวจสอบได้รับรายงานจากผู้สอบบัญชีหรือตรวจพบความผิดปกติในงบการเงิน เช่น มีการเปลี่ยนแปลงตัวเลขและอัตราส่วนทางการเงินอย่างมีนัยสำคัญ เปลี่ยนนโยบายบัญชี มีรายการที่ไม่ใช่รายการปกติซึ่งมีนัยสำคัญเกิดขึ้นในรอบปี ไม่ปรับปรุงรายการบัญชีที่ผู้สอบบัญชีตรวจพบ ผู้สอบบัญชีไม่ได้รับหลักฐานหรือคำชี้แจงที่น่าพอใจหรือถูกจำกัดขอบเขต ในการตรวจสอบจากผู้บริหาร เป็นต้น กรรมการตรวจสอบต้องรีบดำเนินการสอบถามถึงสาเหตุและขอบเขตการตรวจสอบจากผู้ที่เกี่ยวข้อง เช่น ผู้สอบบัญชี และผู้มีหน้าที่ดูแลรับผิดชอบสูงสุดด้านบัญชีและการเงินของบริษัทจดทะเบียน เป็นต้น

- การจัดจ้างผู้สอบบัญชีในการปฏิบัติงานอื่นใด (Non-Assurance Services) นอกเหนือจากงานตรวจสอบงบการเงินประจำปี ต้องเป็นงานที่ไม่ทำให้ผู้สอบบัญชีขาดความเป็นอิสระในการปฏิบัติงานตรวจสอบงบการเงินประจำปี และต้องได้รับการอนุมัติจากคณะกรรมการตรวจสอบก่อนการจัดจ้าง หากงานนั้นมีมูลค่าต่องานมากกว่าเกณฑ์ที่กำหนดไว้

- ประชุมกับผู้สอบบัญชีเป็นประจำเพื่อหารือเกี่ยวกับเรื่องที่มีความสำคัญและอ่อนไหว และมีการประชุมกับผู้สอบบัญชีโดยไม่มีฝ่ายจัดการเข้าร่วมประชุมด้วยอย่างน้อยปีละหนึ่งครั้ง

- สอบทานให้ฝ่ายบริหารมีการดำเนินการตามผลการตรวจสอบและข้อเสนอแนะของผู้สอบบัญชี

10. รายงานทางการเงิน

คณะกรรมการตรวจสอบมีหน้าที่ในการกำกับดูแล (Oversight) การตรวจสอบรายงานทางการเงิน อย่างเป็นอิสระของกลุ่มธนาคาร รวมถึงดูแลให้มีการแก้ไขข้อตรวจพบในประเด็นต่างๆ เช่น การควบคุมภายใน กฎหมาย และการปฏิบัติตามกฎระเบียบและจริยธรรม เป็นต้น โดยคณะกรรมการตรวจสอบจะ

- สอบทานรายงานทางการเงินของกลุ่มธนาคาร เพื่อให้มั่นใจว่ารายงานทางการเงินถูกต้องและเพียงพอ และพิจารณาความครบถ้วนของข้อมูลที่คณะกรรมการตรวจสอบรับทราบ และสอบทานความเหมาะสมของหลักการบัญชีที่ใช้ในรายงานทางการเงิน

- พิจารณาความถูกต้องและครบถ้วนของรายงานประจำปีและการยื่นข้อมูลตามเกณฑ์ทางการที่เกี่ยวข้องก่อนการเปิดเผยข้อมูลของกลุ่มธนาคาร โดยเฉพาะในกรณีที่เกิดรายการที่เกี่ยวโยงกันหรือรายการที่อาจมีความขัดแย้งทางผลประโยชน์

- สอบทานร่วมกับฝ่ายบริหารและผู้สอบบัญชีเกี่ยวกับผลการตรวจสอบ รวมถึงปัญหาที่พบ

- สอบทานประเด็นเกี่ยวกับบัญชีและการรายงานที่มีสาระสำคัญ รวมทั้งธุรกรรมที่ซับซ้อนหรือผิดปกติ เรื่องที่ต้องใช้วิจารณญาณเป็นอย่างมากและกฎเกณฑ์ใหม่ๆของวิชาชีพ และทำความเข้าใจถึงผลกระทบที่มีต่อรายงานทางการเงิน

- พิจารณาร่วมกับผู้บริหารและผู้สอบบัญชีถึงเรื่องที่กำหนดให้ต้องสื่อสารกับคณะกรรมการตรวจสอบตามมาตรฐานการสอบบัญชีที่ยอมรับโดยทั่วไป

- ทำความเข้าใจเกี่ยวกับกลยุทธ์ สมมติฐานและประมาณการที่ฝ่ายบริหารใช้ในการจัดทำรายงานทางการเงิน งบประมาณและแผนการลงทุน

- ทำความเข้าใจวิธีการที่ฝ่ายบริหารจัดทำรายงานทางการเงินระหว่างกาลและการมีส่วนร่วมของผู้ตรวจสอบทั้งภายในและภายนอก

- สอบทานรายงานการเงินระหว่างกาลร่วมกับผู้บริหารและผู้สอบบัญชีภายนอกก่อนที่จะยื่นต่อหน่วยงานกำกับดูแล และพิจารณาว่ามีความครบถ้วนและสอดคล้องกับข้อมูลที่คณะกรรมการตรวจสอบทราบ

11. ความรับผิดชอบอื่นๆ

คณะกรรมการตรวจสอบจะ

- กำกับดูแลการตรวจสอบพิเศษตามความจำเป็น

- ปฏิบัติงานอื่นตามที่คณะกรรมการธนาคารได้มอบหมายด้วยความเห็นชอบของคณะกรรมการตรวจสอบ

- สอบทานบทบาทหน้าที่และกำหนดวาระการดำรงตำแหน่งของกรรมการในคณะกรรมการตรวจสอบ และประเมินกฎบัตรของคณะกรรมการตรวจสอบอย่างสม่ำเสมอ และนำเสนอขออนุมัติจากคณะกรรมการธนาคารเมื่อมีการแก้ไข

- จัดให้มีการประเมินตนเองโดยสม่ำเสมอ อย่างน้อยปีละหนึ่งครั้ง และนำเสนอผลการประเมินต่อคณะกรรมการธนาคาร

- คณะกรรมการตรวจสอบควรมีการหารือและตรวจสอบข้อเท็จจริงเบื้องต้น เมื่อได้รับแจ้งพฤติการณ์อันควรสงสัยจากผู้สอบบัญชี เกี่ยวกับการทุจริต หรือฝ่าฝืนกฎหมายที่เกี่ยวข้องกับการปฏิบัติหน้าที่ของกรรมการและผู้บริหารตามมาตรา 89/25 ของ พ.ร.บ. หลักทรัพย์และตลาดหลักทรัพย์ พ.ศ. 2535 และแจ้งผลให้ผู้สอบบัญชีและสำนักงาน ก.ล.ต. ทราบภายในเวลาที่ ก.ล.ต. กำหนด

- สอดส่องและติดตามการทำรายการได้มาหรือจำหน่ายไปซึ่งทรัพย์สินที่มีมูลค่านัยสำคัญ (“MT”) และ การทำธุรกรรมกับบุคคลที่เกี่ยวโยงกัน (“RPT”) โดยดำเนินการดังนี้

- พิจารณาให้ความเห็นต่อการเข้าทำรายการ MT & RPT ที่มีนัยสำคัญ ซึ่งต้องขออนุมัติจากที่ประชุมคณะกรรมการธนาคารหรือที่ประชุมผู้ถือหุ้น

- ติดตามความคืบหน้าของการเข้าทำรายการ MT & RPT ที่มีนัยสำคัญ โดยพิจารณาร่วมกับข้อมูลต่างๆ เพื่อสอดส่องความผิดปกติในภาพรวม

- ดำเนินการใดๆ เพื่อยับยั้งการทำรายการ MT & RPT ที่ไม่เหมาะสม พร้อมทั้งแจ้งข้อเท็จจริงให้หน่วยงานกำกับดูแลที่เกี่ยวข้องทราบตามเกณฑ์ที่กำหนด

- พิจารณารายละเอียดที่เกี่ยวข้องกับการใช้เงินระดมทุน และติดตามการใช้เงินระดมทุนให้เป็นไปตามวัตถุประสงค์ที่ได้มีการเปิดเผยไว้

- ส่งเสริมและสนับสนุนการบูรณาการด้านการกำกับดูแลกิจการ การบริหารความเสี่ยง และการปฏิบัติตามกฎเกณฑ์ (“GRC”) โดยมีการทำงานร่วมกันระหว่างหน่วยงานตรวจสอบภายใน และหน่วยงานที่เกี่ยวข้องกับ GRC เพื่อเพิ่มประสิทธิภาพในการปฏิบัติงานโดยรวม

การรายงาน

คณะกรรมการตรวจสอบจะต้องรายงานสรุปการปฏิบัติงานและข้อเสนอแนะต่อคณะกรรมการธนาคารเป็นประจำทุกปี ประกอบด้วย

- เรื่องที่ต้องรายงานเป็นประจำและเมื่อเกิดเหตุการณ์

- สรุปความคืบหน้าของผู้บริหารในการแก้ไขประเด็นจากรายงานการตรวจสอบภายในและภายนอก

- ข้อมูลที่จำเป็นเพิ่มเติม (ถ้ามี) ซึ่งเป็นไปตามพัฒนาการของการกำกับดูแลกิจการใหม่หรือที่จะเกิดขึ้นใหม่

- รายงานต่อคณะกรรมการธนาคารเพื่อดำเนินการปรับปรุงแก้ไขภายในเวลาที่คณะกรรมการตรวจสอบเห็นสมควรในกรณีที่คณะกรรมการตรวจสอบพบหรือมีข้อสงสัยว่ามีรายการหรือการกระทำ ดังต่อไปนี้

- รายการที่เกิดความขัดแย้งทางผลประโยชน์

- ความผิดปกติหรือความไม่เหมาะสมของการทำรายการได้มาหรือจำหน่ายไปซึ่งทรัพย์สินที่มีมูลค่านัยสำคัญและการทำธุรกรรมกับบุคคลที่เกี่ยวโยงกัน

- การใช้เงินระดมทุนที่ไม่เหมาะสมหรือผิดวัตถุประสงค์

- การทุจริต หรือมีสิ่งผิดปกติหรือมีความบกพร่องที่สำคัญในระบบควบคุมภายใน

- การฝ่าฝืนกฎหมายว่าด้วยธุรกิจสถาบันการเงิน กฎหมายว่าด้วยหลักทรัพย์และตลาดหลักทรัพย์ ข้อกำหนดของตลาดหลักทรัพย์ ข้อกำหนดของธนาคารแห่งประเทศไทย หรือกฎหมายอื่นที่เกี่ยวข้องกับธุรกิจของสถาบันการเงินและหลักทรัพย์ และกฎหมายอื่น ๆ หากคณะกรรมการของธนาคารหรือผู้บริหารไม่ดำเนินการให้มีการปรับปรุงแก้ไขภายในเวลาตามที่คณะกรรมการตรวจสอบกำหนด คณะกรรมการตรวจสอบจะต้องเปิดเผยการกระทำดังกล่าวไว้ในรายงานประจำปี และรายงานต่อธนาคารแห่งประเทศไทย

- เรื่องที่ต้องเปิดเผยในรายงานประจำปี (One Report)

- สรุปการทำงานของคณะกรรมการตรวจสอบตามความรับผิดชอบในช่วงปีที่ผ่านมา ดังนี้

- การประเมินในภาพรวมถึงการบริหารจัดการความเสี่ยง การควบคุมและกระบวนการปฏิบัติตามกฎระเบียบ รวมทั้งความเสี่ยงที่เกิดขึ้นใหม่ที่มีความสำคัญหรือการเปลี่ยนแปลงด้านกฎเกณฑ์ที่มีผลกระทบต่อกลุ่มธนาคาร

- การสนับสนุนการกำกับดูแลกิจการของกลุ่มธนาคาร

- การเปลี่ยนแปลงที่มีนัยสำคัญต่อการปฏิบัติงานของคณะกรรมการตรวจสอบตามที่ได้รับอนุมัติจากคณะกรรมการธนาคาร

- รายละเอียดของการประชุม รวมทั้งจำนวนครั้งของการประชุมและจำนวนของสมาชิกที่เข้าร่วม

- สรุปการทำงานของคณะกรรมการตรวจสอบตามความรับผิดชอบในช่วงปีที่ผ่านมา ดังนี้

รายชื่อคณะกรรมการสรรหา ค่าตอบแทน และบรรษัทภิบาล | |

|---|---|

| 1. ดร. ประสงค์ วินัยแพทย์ | ประธานกรรมการสรรหา ค่าตอบแทน และบรรษัทภิบาล |

| 2. นาย กานต์ ตระกูลฮุน | กรรมการ |

| 3. นาย จักรกฤศฏิ์ พาราพันธกุล | กรรมการ |

| 4. นาง ปริศนา ประหารข้าศึก | กรรมการ |

หน้าที่และความรับผิดชอบ

คณะกรรมการ NCCG มีหน้าที่รับผิดชอบในด้านการสรรหาและการพิจารณาค่าตอบแทนของกรรมการและผู้มีอำนาจในการจัดการ ด้านนโยบายทรัพยากรบุคคลและวัฒนธรรมองค์กร และการดำเนินงานด้านการกำกับดูแลกิจการของธนาคาร ตลอดจนการดำเนินการเรื่องอื่นใดตามที่ได้รับมอบหมายจากคณะกรรมการธนาคาร ซึ่งรวมถึงเรื่องดังต่อไปนี้

1. ด้านสรรหา

1.1 การสรรหากรรมการ

- กำหนดนโยบาย หลักเกณฑ์ และวิธีการในการสรรหากรรมการ ที่สอดคล้องกับนโยบายการกำกับดูแลบริษัทย่อยและบริษัทร่วมของบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) เพื่อเสนอให้คณะกรรมการธนาคารพิจารณาอนุมัติ

- คัดเลือกและเสนอชื่อบุคคลที่มีคุณสมบัติเหมาะสมและเป็นไปตามระเบียบและกฎหมายที่เกี่ยวข้องกำหนด ตลอดจนนโยบายของธนาคาร เพื่อเสนอคณะกรรมการธนาคาร คณะกรรมการบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) และธนาคารแห่งประเทศไทย รวมถึงที่ประชุมผู้ถือหุ้น (กรณีกฎหมายกำหนดให้เป็นอำนาจของที่ประชุมผู้ถือหุ้น) พิจารณาแต่งตั้งให้ดำรงตำแหน่งกรรมการธนาคาร และกรรมการในคณะกรรมการชุดย่อย

- ดูแลให้คณะกรรมการธนาคารและคณะกรรมการชุดย่อยมีขนาดและองค์ประกอบที่เหมาะสมกับองค์กร รวมถึง มีการปรับเปลี่ยนให้สอดคล้องกับสภาพแวดล้อมที่เปลี่ยนแปลงไป โดยคณะกรรมการ NCCG ต้องดูแลให้มีกลไกหรือเครื่องมือ อาทิ Board Skill Matrix ที่ช่วยสนับสนุนกระบวนการคัดเลือกและเสนอชื่อบุคคลที่จะดำรงตำแหน่งกรรมการ เพื่อให้องค์ประกอบของคณะกรรมการธนาคารประกอบด้วยบุคคลที่มีความรู้ความสามารถ และประสบการณ์ในด้านต่าง ๆ ที่เป็นประโยชน์ และสอดคล้องกับกลยุทธ์และการดำเนินธุรกิจของธนาคารทั้งระยะสั้น ระยะกลาง และระยะยาว โดยคณะกรรมการธนาคารและคณะกรรมการชุดย่อยจะต้องประกอบด้วยบุคคลที่มีความรู้ความสามารถ ทักษะ และประสบการณ์ในด้านต่าง ๆ อาทิ 1) ความรู้ ความชำนาญ หรือประสบการณ์ ในการบริหารจัดการเชิงมหภาค 2) ความรู้ ความชำนาญ หรือประสบการณ์เฉพาะด้าน เช่น กฎหมาย บัญชี การเงิน เศรษฐศาสตร์ เทคโนโลยี และ 3) ความรู้ ความชำนาญ หรือประสบการณ์ด้านอื่น ๆ อาทิ ด้านบริหารความเสี่ยง ด้านการกำกับดูแลกิจการที่ดี ด้านความรับผิดชอบต่อสังคม ด้านความยั่งยืน เป็นต้น ตลอดจนดูแลให้คณะกรรมการมีความหลากหลาย ทั้งด้านเพศ สัญชาติ เชื้อชาติ อายุ ประวัติการศึกษา ประสบการณ์การทำงาน ทักษะ หรือความรู้ ตลอดจนความแตกต่างอื่น ๆ เพื่อให้มั่นใจว่าโครงสร้างของคณะกรรมการมีความเหมาะสมและหลากหลาย เพื่อสนับสนุนให้ธนาคารมีการเติบโตอย่างยั่งยืน

1.2 การสรรหาผู้บริหารระดับสูงและที่ปรึกษาของธนาคาร

- กำหนดนโยบาย หลักเกณฑ์ และวิธีการในการสรรหาผู้บริหารระดับสูง เพื่อเสนอให้คณะกรรมการธนาคารพิจารณาอนุมัติ ให้สอดคล้องกับนโยบายการกำกับดูแลบริษัทย่อยและบริษัทร่วมของบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน)

- คัดเลือกและเสนอชื่อบุคคลที่มีคุณสมบัติเหมาะสมและเป็นไปตามระเบียบและกฎหมายที่เกี่ยวข้อง ตลอดจนนโยบายและแนวทางการกำกับดูแลบริษัทย่อยและบริษัทร่วมของบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) เพื่อเสนอคณะกรรมการธนาคารพิจารณาแต่งตั้งผู้บริหารระดับสูง และที่ปรึกษาของธนาคาร โดยการแต่งตั้งและการกำหนดเงื่อนไขการจ้างงานในตำแหน่งประธานเจ้าหน้าที่บริหาร และผู้บริหารสูงสุดของหน่วยงานการเงิน ต้องผ่านการเห็นชอบร่วมกันจากของคณะกรรมการของ ธนาคารไทยพาณิชย์ และคณะกรรมการของ บริษัท เอสซีบี เอกซ์ จำกัด (มหาชน)

1.3 การสรรหากรรมการและผู้บริหารของบริษัทย่อยของธนาคาร

- กำหนดนโยบาย หลักเกณฑ์ และวิธีการในการสรรหากรรมการและผู้บริหารของบริษัทย่อยของธนาคาร เพื่อเสนอให้คณะกรรมการธนาคารพิจารณาอนุมัติ ให้สอดคล้องกับนโยบายการกำกับดูแลบริษัทย่อยและบริษัทร่วมของบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน)

- คัดเลือกและเสนอชื่อบุคคลที่มีคุณสมบัติเหมาะสมกับหน้าที่ความรับผิดชอบและลักษณะงาน และเป็นไปตามระเบียบและกฎหมายที่เกี่ยวข้อง ตลอดจนนโยบายและแนวทางการกำกับดูแลบริษัทย่อยและบริษัทร่วมของบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) เพื่อเสนอคณะกรรมการธนาคารพิจารณาแต่งตั้งกรรมการและผู้บริหารของบริษัทย่อยของธนาคาร

นอกจากนี้ คณะกรรมการ NCCG ยังมีหน้าที่ดูแลให้มีการเปิดเผยนโยบายและรายละเอียดของกระบวนการสรรหากรรมการและผู้บริหารระดับสูงในรายงานประจำปีของธนาคาร และส่งนโยบายให้กับธนาคารแห่งประเทศไทยเมื่อมีการร้องขอ

2 ด้านค่าตอบแทน

2.1 ค่าตอบแทนของกรรมการ

- กำหนดนโยบายการจ่ายค่าตอบแทนและผลประโยชน์อื่น รวมถึงจำนวนค่าตอบแทนและผลประโยชน์อื่น ซึ่ง จ่ายให้กับการปฏิบัติหน้าที่ของกรรมการธนาคารและกรรมการชุดย่อย ที่สะท้อนวัตถุประสงค์ หน้าที่และความรับผิดชอบและความเสี่ยงที่เกี่ยวข้อง รวมถึงผลประโยชน์ของธนาคารในระยะยาว โดยต้องมีหลักเกณฑ์ที่ชัดเจนและโปร่งใส สอดคล้องกับวัตถุประสงค์และเป้าหมายของธนาคาร ตลอดจนหลักเกณฑ์การกำหนดค่าตอบแทนกรรมการบริษัทในกลุ่มเอสซีบี เอกซ์ และนำเสนอให้คณะกรรมการธนาคาร และคณะกรรมการบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) พิจารณาเห็นชอบ ก่อนเสนอให้ที่ประชุมผู้ถือหุ้นอนุมัติ และนำส่งนโยบายดังกล่าวให้กับธนาคารแห่งประเทศไทยหากมีการร้องขอ

- ดูแลให้กรรมการได้รับค่าตอบแทนที่เหมาะสมกับหน้าที่และความรับผิดชอบ โดยกรรมการที่ได้รับมอบหมายให้ทำหน้าที่และความรับผิดชอบเพิ่มขึ้นควรได้รับค่าตอบแทนที่เหมาะสมกับหน้าที่และความรับผิดชอบที่ ได้รับมอบหมาย และสอดคล้องกับหลักเกณฑ์การกำหนดค่าตอบแทนกรรมการบริษัทในกลุ่ม เอสซีบี เอกซ์

- ดูแลให้ธนาคารเปิดเผยนโยบายการกำหนดค่าตอบแทนและผลประโยชน์ในรูปแบบต่าง ๆ รวมทั้งจัดทำรายงานการกำหนดค่าตอบแทน ซึ่งมีรายละเอียดเกี่ยวกับปัจจัยที่ใช้ในการพิจารณาการประเมินผลการดำเนินงานในภาพรวม เป้าหมาย การดำเนินงาน พร้อมทั้งความเห็นของคณะกรรมการ NCCG รวมถึงวิธีและเครื่องมือในการจ่ายค่าตอบแทนที่สะท้อนความเสี่ยง (ถ้ามี) รวมถึงเปิดเผยค่าตอบแทนที่จ่ายให้กับกรรมการเป็นรายบุคคลไว้ในรายงานประจำปีของธนาคาร

2.2 ค่าตอบแทนของผู้บริหารระดับสูง

- กำหนดนโยบายการจ่ายค่าตอบแทนและผลประโยชน์อื่น รวมถึงจำนวนค่าตอบแทนและผลประโยชน์ ซึ่งจ่ายให้กับการปฏิบัติหน้าที่ของประธานเจ้าหน้าที่บริหาร และผู้บริหารระดับสูงอื่น ที่สะท้อนวัตถุประสงค์ หน้าที่และความรับผิดชอบและความเสี่ยงที่เกี่ยวข้อง โดยมีหลักเกณฑ์ที่ชัดเจนและโปร่งใส สอดคล้องกับวัตถุประสงค์และเป้าหมายของธนาคาร รวมถึงผลประโยชน์ของธนาคารในระยะยาว และสอดคล้องกับนโยบายของบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) โดยคณะกรรมการ NCCG ทำหน้าที่พิจารณาอนุมัติค่าตอบแทนของผู้บริหารระดับสูง หรือเห็นชอบให้เสนอให้คณะกรรมการธนาคาร และคณะกรรมการบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) พิจารณาอนุมัติ (แล้วแต่กรณี)

- ดูแลให้ผู้บริหารระดับสูงได้รับค่าตอบแทนที่เหมาะสมกับหน้าที่และความรับผิดชอบ

- กำหนดแนวทางการประเมินผลการปฏิบัติงานของประธานเจ้าหน้าที่บริหาร และผู้บริหารระดับสูงอื่น เพื่อพิจารณากำหนดค่าตอบแทนประจำปี โดยจะต้องคำนึงถึงหน้าที่และความรับผิดชอบและความเสี่ยงที่เกี่ยวข้อง รวมถึงให้ความสำคัญกับการเพิ่มมูลค่าของส่วนของผู้ถือหุ้นในระยะยาวประกอบการพิจารณาประเมินผล และสอดคล้องกับนโยบายของบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน)

- ดูแลให้ธนาคารเปิดเผยนโยบายการกำหนดค่าตอบแทนและผลประโยชน์ในรูปแบบต่าง ๆ ที่จ่ายให้กับกรรมการที่เป็นผู้บริหารระดับสูงและผู้จัดการ หรือผู้บริหารระดับสูงที่ได้รับค่าตอบแทนในฐานะพนักงาน ซึ่งมีรายละเอียดเกี่ยวกับปัจจัยที่ใช้ในการพิจารณาการประเมินผลการดำเนินงานในภาพรวม เป้าหมายการดำเนินงาน พร้อมทั้งความเห็นของคณะกรรมการ NCCG รวมถึงวิธีและเครื่องมือในการจ่ายค่าตอบแทนที่สะท้อนความเสี่ยง (ถ้ามี) และเปิดเผยค่าตอบแทนที่จ่ายให้กับกรรมการที่เป็นผู้บริหารระดับสูงและผู้จัดการหรือผู้บริหารระดับสูงที่ได้รับค่าตอบแทนในฐานะพนักงานเป็นจำนวนรวมค่าตอบแทนไว้ในรายงานประจำปีของธนาคาร

- กลั่นกรองข้อเสนอของฝ่ายจัดการเรื่องนโยบายจ่ายค่าตอบแทน แผนการกำหนดค่าตอบแทนและผลประโยชน์พิเศษอื่นนอกเหนือจากเงินค่าจ้างสำหรับพนักงานธนาคาร และเสนอต่อคณะกรรมการธนาคารเพื่อพิจารณาอนุมัติ

2.3 ค่าตอบแทนของกรรมการและผู้บริหารระดับสูงของบริษัทย่อยของธนาคาร

กำกับดูแลการกำหนดนโยบาย หลักเกณฑ์ และการจ่ายค่าตอบแทนแก่กรรมการของบริษัทย่อยของธนาคารให้มีความเหมาะสมและสอดคล้องกับหลักเกณฑ์การกำหนดค่าตอบแทนกรรมการบริษัทในกลุ่มเอสซีบี เอกซ์ และกำกับดูแลการกำหนดนโยบาย หลักเกณฑ์ และวิธีการจ่ายค่าตอบแทนและผลประโยชน์อื่นใดแก่ผู้บริหารระดับสูงของบริษัทย่อยของธนาคาร โดยมีหลักเกณฑ์การจ่ายค่าตอบแทนที่ชัดเจน โปร่งใส และสอดคล้องกับความเสี่ยงที่สำคัญของบริษัทในกลุ่มเอสซีบี เอกซ์ และเหมาะสมกับหน้าที่ความรับผิดชอบและลักษณะงาน

3. ด้านนโยบายทรัพยากรบุคคลและวัฒนธรรมองค์กร

3.1 พิจารณาและให้ความเห็นเกี่ยวกับนโยบายด้านทรัพยากรบุคคลเพื่อให้สอดคล้องกับกลยุทธ์ในการทำธุรกิจ ของธนาคาร ซึ่งรวมถึงการปรับปรุงและพัฒนากรรมการและบุคลากรของธนาคารให้มีจำนวน ความรู้ทักษะ ประสบการณ์ และแรงจูงใจที่เหมาะสม รวมถึงให้ความสำคัญกับความหลากหลายของบุคลากรทั้งด้านเพศ อายุ เชื้อชาติ ฯลฯ

3.2 กำหนดนโยบายและกำกับให้มีการจัดทำแผนสืบทอดตำแหน่งสำหรับตำแหน่งประธานเจ้าหน้าที่บริหารและผู้บริหารระดับสูงอื่น โดยระบุตัวบุคคลที่จะทำหน้าที่แทน พร้อมจัดให้มีระบบพัฒนาบุคลากรเพื่อเตรียมความพร้อม

3.3 พิจารณาและให้ความเห็นเกี่ยวกับแผนการปลูกฝังและพัฒนาวัฒนธรรมองค์กร

4 ด้านการกำกับดูแลกิจการ

4.1 กำหนดนโยบายด้านกำกับดูแลกิจการของธนาคารที่สอดคล้องกับนโยบายการกำกับดูแลบริษัทย่อยและบริษัทร่วมของบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) รวมถึงนโยบายอื่น ๆ ของกลุ่มเอสซีบี เอกซ์ เพื่อเสนอต่อคณะกรรมการธนาคารพิจารณาให้ความเห็นชอบ และติดตามเพื่อให้มีการปฏิบัติตามนโยบายกำกับดูแลกิจการ รวมถึงทบทวนและปรับปรุงนโยบายให้มีความเหมาะสมอย่างสม่ำเสมอ

4.2 กำกับดูแลการปฏิบัติงานของธนาคารให้สอดคล้องกับหลักกำกับดูแลกิจการของหน่วยงานที่มีอำนาจกำกับดูแลตามกฎหมาย รวมถึงหลักการกำกับดูแลกิจการที่ดีอื่นที่มีมาตรฐานระดับสากล

4.3 กำกับดูแลให้ธนาคารมีกลไกในการดูแลให้ผู้ถือหุ้นได้รับสิทธิที่พึงมีตามที่กฎหมายบัญญัติ

4.4 กำหนดแนวทางและจัดให้มีการประเมินผลการปฏิบัติหน้าที่ของคณะกรรมการธนาคาร (ซึ่งประกอบด้วยคณะกรรมการธนาคาร นายกกรรมการ กรรมการรายบุคคล และคณะกรรมการชุดย่อย) ด้วยวิธีการประเมินตนเอง และ/หรือ การประเมินแบบไขว้เป็นประจำทุกปี โดยอาจจัดให้ที่ปรึกษาภายนอกประเมินผลการปฏิบัติงานของคณะกรรมการธนาคาร นายกกรรมการ กรรมการรายบุคคล และคณะกรรมการชุดย่อยอย่างน้อยทุก 3 ปี หรือตามความเหมาะสม เพื่อนำผลประเมินไปใช้ในการพัฒนาการปฏิบัติหน้าที่ของกรรมการธนาคาร

รายชื่อคณะกรรมการกำกับความเสี่ยง | |

|---|---|

| 1. รศ.ดร. พสุ เดชะรินทร์ | ประธานกรรมการกำกับความเสี่ยง |

| 2. ดร. กุลยา ตันติเตมิท | กรรมการ |

| 3. นาย จักรกฤศฏิ์ พาราพันธกุล | กรรมการ |

| 4. นาย กฤษณ์ จันทโนทก | กรรมการ |

| ม.ล. จีรเดช จักรพันธุ์ | เลขานุการ |

หน้าที่และความรับผิดชอบ

- ให้คำแนะนำคณะกรรมการธนาคารเกี่ยวกับกรอบการกำกับดูแลความเสี่ยงของกลุ่มธุรกิจทางการเงิน

- ดูแลให้ผู้บริหารระดับสูงรวมถึงหัวหน้าหน่วยงานบริหารความเสี่ยงปฏิบัติตามนโยบายและกลยุทธ์การบริหารความเสี่ยงรวมถึงระดับความเสี่ยงที่ยอมรับได้

- ดูแลให้กลยุทธ์ในการบริหารเงินกองทุนและสภาพคล่องเพื่อรองรับความเสี่ยงต่าง ๆ ของกลุ่มธุรกิจทางการเงินมีความสอดคล้องกับระดับความเสี่ยงที่ยอมรับได้ที่ได้รับอนุมัติ

- ทบทวน สอบทานความเพียงพอและประสิทธิผลของนโยบายและกลยุทธ์การบริหารความเสี่ยงโดยรวม รวมถึงระดับความเสี่ยงที่ยอมรับได้ อย่างน้อยปีละครั้ง หรือเมื่อมีการเปลี่ยนแปลงที่มีนัยสำคัญ โดยคณะกรรมการกำกับความเสี่ยงควรหารือและแลกเปลี่ยนข้อคิดเห็นกับคณะกรรมการตรวจสอบ เพื่อประเมินว่านโยบายและกลยุทธ์การบริหารความเสี่ยง ของกลุ่มธุรกิจทางการเงินครอบคลุมความเสี่ยงทุกประเภท รวมถึงความเสี่ยงที่เกิดขึ้นใหม่ และมีการดำเนินการตามนโยบายและกลยุทธ์ดังกล่าว อย่างมีประสิทธิภาพและประสิทธิผล

- รายงานต่อคณะกรรมการธนาคารถึงฐานะความเสี่ยง ประสิทธิภาพการบริหารความเสี่ยงและสถานะการปฏิบัติตามวัฒนธรรมองค์กรที่คำนึงถึงความเสี่ยง ตลอดจนปัจจัยและปัญหาที่มีนัยสำคัญ และสิ่งที่ต้องปรับปรุงแก้ไขเพื่อให้สอดคล้องกับนโยบายและกลยุทธ์ ในการบริหารความเสี่ยงของกลุ่มธุรกิจทางการเงิน

- มีความเห็นหรือมีส่วนร่วมในการประเมินประสิทธิภาพและประสิทธิผล ในการปฏิบัติงานของ Chief Risk Officer

- ให้คำแนะนำคณะกรรมการธนาคารในการปลูกฝัง Risk Culture ทั่วทั้งองค์กร และกำกับให้มีการปฏิบัติตามวัฒนธรรมองค์กร

รายชื่อคณะกรรมการเทคโนโลยี | |

|---|---|

| 1. ดร. สุพจน์ เธียรวุฒิ | ประธานกรรมการเทคโนโลยี |

| 2. นาย อาทิตย์ นันทวิทยา | กรรมการ |

| 3. นาย กฤษณ์ จันทโนทก | กรรมการ |

| 4. นาย ตรัยรัตน์ สุวรรณประทีป | กรรมการและเลขานุการ |

หน้าที่และความรับผิดชอบ

- กำกับดูแลกลยุทธ์ด้านเทคโนโลยี และสถาปัตยกรรมด้านระบบงานของธนาคาร เพื่อให้มั่นใจว่ามีความสอดคล้องกับเป้าหมายและวัตถุประสงค์ของธนาคาร ซึ่งรวมถึงบูรณาภาพของการ ให้บริการด้านเทคโนโลยี และการบริหารความเสี่ยงด้านเทคโนโลยี ตลอดจนการส่งเสริมการปฏิบัติงานที่ดีด้านเทคโนโลยีเพื่อให้สอดคล้องกับค่านิยมหลักของธนาคาร

- ทบทวนและให้คำแนะนำเกี่ยวกับกลยุทธ์ด้านเทคโนโลยี ความเสี่ยง ประสิทธิภาพ และงบประมาณ

- ร่วมกับคณะกรรมการธนาคารในการอนุมัติเรื่องที่สำคัญเกี่ยวกับทิศทางการดำเนินงานและนโยบายด้านเทคโนโลยี รวมทั้งให้คำแนะนำต่อคณะกรรมการธนาคาร เกี่ยวกับผลกระทบต่าง ๆ ที่เกี่ยวข้องกับงานด้านเทคโนโลยี

- ศึกษาความก้าวหน้าด้านเทคโนโลยีที่จะนำมาใช้ในการปรับปรุงคุณภาพธุรกรรมทางการเงินของธนาคารให้อยู่ในระดับความเสี่ยงที่ยอมรับได้ โดยมีจุดมุ่งหมายเพื่อมุ่งสู่การเป็นธนาคารชั้นนำด้านเทคโนโลยี

- ในกรณีที่คณะกรรมการเทคโนโลยีมีมติหรือมอบหมายให้บุคคลหรือกลุ่มบุคคลใดทำหน้าที่แทน บุคคลหรือกลุ่มบุคคลที่ได้รับมอบหมายดังกล่าว ไม่สามารถมอบหมายหรือมอบอำนาจช่วงให้แก่บุคคลอื่น เว้นแต่ได้รับการยินยอมจากคณะกรรมการเทคโนโลยี

- มีอำนาจในการเรียกประชุมกับกรรมการและผู้บริหารของธนาคาร เพื่อบริหารจัดการประเด็นที่เกี่ยวกับเทคโนโลยี

- คณะกรรมการเทคโนโลยีจะนำเสนอรายงานประจำปีต่อคณะกรรมการธนาคาร เกี่ยวกับ “สถานการณ์ด้านเทคโนโลยี” นอกจากนั้น เมื่อคณะกรรมการเทคโนโลยีเห็นว่าประเด็นใดมีความสำคัญจะพิจารณานำเสนอเรื่องดังกล่าวต่อคณะกรรมการธนาคาร กรรมการบริหาร กรรมการตรวจสอบ และกรรมการบริหารความเสี่ยงตามความเหมาะสม เพื่อให้มั่นใจว่าคณะกรรมการชุดต่าง ๆ มีความเห็นที่สอดคล้องกันในด้านเทคโนโลยี

- คณะกรรมการเทคโนโลยีจะเสริมสร้างความรู้เกี่ยวกับเทคโนโลยีสารสนเทศให้แก่คณะกรรมการธนาคาร เพื่อให้ตระหนักถึงความสำคัญของเทคโนโลยี

- ร่วมกับคณะกรรมการชุดย่อยอื่น ๆ ในการกำกับดูแลการปรับเปลี่ยน (Transformation) และธรรมาภิบาล (Governance Structure) เพื่อนำไปสู่การเป็น Technology Company

คณะกรรมการฝ่ายจัดการ

รายชื่อคณะกรรมการจัดการ | |

|---|---|

| 1. Director and Chief Executive Officer | ประธาน |

| 2. Chief Corporate and Institutional Banking Officer | กรรมการ |

| 3. Chief Business Banking Officer | กรรมการ |

| 4. Chief Consumer Banking Officer | กรรมการ |

| 5. Chief Risk, Legal and Compliance Officer | กรรมการ |

| 6. Chief Technology Officer | กรรมการ |

| 7. Chief Financial Officer | กรรมการ |

| 8. Chief Strategy Officer | กรรมการและเลขานุการ |

หน้าที่และความรับผิดชอบ

คณะกรรมการจัดการมีหน้าที่และบทบาทที่สำคัญในการขับเคลื่อนการดำเนินการของธนาคารให้เป็นไปตามกลยุทธ์ บรรลุเป้าหมายทางการเงินและเป้าหมายทางธุรกิจ ตลอดจนเสริมสร้างวัฒนธรรมองค์กรที่สำคัญ รวมถึงดูแลการสื่อสารทั้งภายในและภายนอกองค์กรให้มีความสอดคล้องกับกลยุทธ์ของธนาคาร

นอกจากนี้ คณะกรรมการจัดการยังมีอำนาจหน้าที่และความรับผิดชอบ ดังนี้

- จัดทำแผนธุรกิจและแผนงานประจำปี (Business and Annual Operating Plan) รวมถึงเป้าหมายทางการเงิน งบประมาณประจำปี และตัวชี้วัดผลการปฏิบัติงาน ตามแนวทางของยุทธศาสตร์องค์กร เพื่อนำเสนอต่อคณะกรรมการบริหารพิจารณากลั่นกรองก่อนนำเสนอคณะกรรมการธนาคารเพื่อพิจารณาอนุมัติ

- ทบทวนผลการดำเนินงานและกำหนดแนวทางการดำเนินธุรกิจเพื่อให้สอดคล้องกับสภาวะการแข่งขัน

- พิจารณาเรื่องต่าง ๆ ดังนี้

(ก) อนุมัติยุทธศาสตร์และแผนงานการดำเนินการของโครงการที่สำคัญของธนาคาร พิจารณาอนุมัติการจัดสรรทรัพยากรตามที่ระเบียบของธนาคารกำหนด รวมถึงติดตามการดำเนินการและตัดสินใจในเรื่องสำคัญที่เกี่ยวกับโครงการนั้น ๆ เพื่อให้แน่ใจว่าโครงการนั้น ๆ จะประสบผลสำเร็จ

(ข) อนุมัติ และ/หรือรับทราบเกี่ยวกับการออกผลิตภัณฑ์ใหม่/บริการใหม่/กระบวนการปฏิบัติงานใหม่

(ค) อนุมัติแผนการจัดสรรทรัพยากรที่สำคัญของธนาคาร

(ง) อนุมัติเรื่องใด ๆ ตามกรอบอำนาจใด ๆ ที่กำหนดไว้ตามระเบียบ และ/หรือได้รับมอบหมายตามมติคณะกรรมการธนาคาร/คณะกรรมการบริหาร

(จ) กลั่นกรองงานทุกประเภทที่ไม่ผ่านการพิจารณากลั่นกรองจากคณะกรรมการฝ่ายจัดการชุดใด ๆ และประธานเจ้าหน้าที่บริหาร เพื่อนำเสนอต่อคณะกรรมการบริหาร - รายงานและแลกเปลี่ยนความคิดเห็นในเรื่องสำคัญต่าง ๆ ของธนาคาร

รายชื่อคณะกรรมการบริหารสินทรัพย์และหนี้สิน | |

|---|---|

| 1. กรรมการและประธานเจ้าหน้าที่บริหาร | ประธานคณะกรรมการ |

| 2. Chief Financial Officer | กรรมการ |

| 3. Chief Strategy Officer | กรรมการ |

| 4. Chief Risk, Legal and Compliance Officer | กรรมการ |

| 5. Chief Corporate and Institutional Banking Officer | กรรมการ |

| 6. Chief Business Banking Officer | กรรมการ |

| 7. Chief Consumer Banking Officer | กรรมการ |

| 8. Chief Economist and Sustainability Officer | กรรมการ |

| 9. ผู้ช่วยผู้จัดการใหญ่ ผู้บริหารสายงานบริหารการเงิน | กรรมการและเลขานุการ |

หน้าที่และความรับผิดชอบ

- Liquidity Policy

- กำหนดนโยบายการบริหารสภาพคล่องให้มีความเหมาะสมทางธุรกิจ และเป็นไปตามกฏเกณฑ์ของทางการ

- ติดตามภาวะตลาดทั้งในและต่างประเทศที่อาจมีผลกระทบต่อสภาพคล่อง อัตราดอกเบี้ย และอัตราแลกเปลี่ยน

- กำหนดนโยบายและเพดานความเสี่ยงในการบริหารสภาพคล่อง

- อนุมัติและทบทวนแผนรองรับเหตุฉุกเฉินด้านสภาพคล่อง (Contingency Funding Plan)

- ให้ความเห็นชอบต่อแผนรองรับการแก้ไขปัญหาด้วยตนเอง (Recovery Plan)

- Interest Rate Risk and Foreign Exchange Risk Policy

- กำหนดนโยบายและเพดานความเสี่ยงของอัตราดอกเบี้ย และอัตราแลกเปลี่ยน

- อนุมัติประกาศอัตราดอกเบี้ยอ้างอิงทางด้านเงินกู้ เช่น MLR MOR และด้านเงินฝาก เช่น อัตราดอกเบี้ยออมทรัพย์และฝากประจำใน Term มาตรฐาน

- ให้ความเห็นชอบในการกำหนดวงเงินลงทุนในพันธบัตรรัฐบาล หุ้นกู้เอกชน และตราสารหนี้ ในรูปแบบต่างๆ รวมทั้ง Structured notes ทั้งใน Trading Book และ Banking Book ทั้งสกุลบาทและเงินสกุลต่างประเทศ

- Asset and Liability Structure

- กำหนดนโยบายในการจัดการโครงสร้างสินทรัพย์และหนี้สินเพื่อ Optimize Risk/Return และการกระจายความเสี่ยง

- ให้ความเห็นชอบในการระดมทุนผ่านการออกตราสารหนี้ระยะยาวเกิน 1 ปี เพื่อเป็นแหล่งเงินทุนระยะยาวให้กับธนาคาร เช่น หุ้นกู้ Structured Notes และหุ้นกู้ด้อยสิทธิที่สามารถนับเป็นเงินกองทุนของธนาคารได้ เป็นต้น

- อนุมัติเครื่องมือในการบริหารจัดการ เช่น Fund Transfer Pricing และ Economic Profit

- Capital Management

- กำหนดนโยบายระดับเงินกองทุนที่เหมาะสมต่อการดำเนินธุรกิจและข้อกำหนดของทางการ

- ให้ความเห็นชอบแผนการจัดหาเงินกองทุนของธนาคารในรูปแบบต่างๆ ตลอดจนการออกตราสารกึ่งหนี้กึ่งทุน หรือตราสารอื่นใด ที่สามารถนับเป็นเงินกองทุนของธนาคารได้

- ควบคุมดูแลให้มีการใช้เงินกองทุนของธนาคารอย่างมีประสิทธิภาพ

- ติดตามการดำเนินงานในด้านต่างๆ ข้างต้นให้เป็นไปตามนโยบาย

รายชื่อคณะกรรมการบริหารความเสี่ยง | |

|---|---|

| 1. Chief Executive Officer | ประธานกรรมการ |

| 2. President 3 ท่าน | กรรมการ |

| 3. Chief Risk Officer | กรรมการ |

| 4. Chief Financial Officer | กรรมการ |

| 5. Chief Legal and Control Officer | กรรมการ |

| 6. Chief Technology Officer | กรรมการ |

| 7. Chief Strategy Officer | กรรมการ |

| 8. ที่ปรึกษาประธานเจ้าหน้าที่บริหาร ด้านธุรกิจพิเศษ | กรรมการ |

| 9. ผู้บริหารสูงสุดธุรกิจพิเศษ | กรรมการ |

| 10. Chief Credit Officer | กรรมการและเลขานุการ |

หน้าที่และความรับผิดชอบ

- วางกลยุทธ์การบริหารความเสี่ยง ให้สอดคล้องกับกรอบการกำกับดูแลความเสี่ยงของกลุ่มธุรกิจทางการเงินได้ที่ได้รับอนุมัติจากคณะกรรมการธนาคาร

- กลั่นกรองนโยบาย และแนวทางการบริหารความเสี่ยงของกลุ่มธุรกิจทางการเงิน นำเสนอต่อคณะกรรมการกำกับความเสี่ยงหรือคณะกรรมการชุดย่อยอื่น / คณะกรรมการธนาคาร ซึ่งต้องครอบคลุมถึงความเสี่ยงประเภท

ต่างๆ ที่สำคัญ เช่น ความเสี่ยงด้านกลยุทธ์ ความเสี่ยงด้านเครดิต ความเสี่ยงด้านตลาด ความเสี่ยงด้านสภาพคล่อง และความเสี่ยงด้านปฏิบัติการ ของกลุ่มธุรกิจทางการเงิน เป็นต้น - ควบคุม ดูแล ให้บริษัทในกลุ่มธุรกิจทางการเงิน มีการบริหารความเสี่ยงตามนโยบายและกลยุทธ์การบริหารความเสี่ยงของกลุ่ม ตลอดจนมีผลการวัดระดับความเสี่ยงอยู่ภายในระดับที่ยอมรับได้ รวมทั้งพิจารณาอนุมัติรับความเสี่ยงด้านปฏิบัติการ (Operational Risk Acceptance) เมื่อมีประเด็น

- พิจารณาอนุมัติกฎบัตรของคณะกรรมการชุดย่อย ได้แก่ คณะกรรมการ Model Risk Management Committee (MRMC) ซึ่งหมายความรวมถึง การพิจารณาอนุมัติบทบาทหน้าที่ ความรับผิดชอบและการแต่งตั้งคณะกรรมการ MRMC

- นำเสนอการทบทวน สอบทานความเพียงพอและประสิทธิผล ของนโยบายและกลยุทธ์การบริหารความเสี่ยงโดยรวม รวมถึงระดับความเสี่ยงที่ยอมรับได้ ต่อคณะกรรมการกำกับความเสี่ยง อย่างน้อยปีละครั้ง หรือเมื่อมีการเปลี่ยนแปลงที่มีนัยสำคัญ โดยคณะกรรมการบริหารความเสี่ยงควรหารือและแลกเปลี่ยนข้อคิดเห็นกับหน่วยงานตรวจสอบของบริษัทต่างๆ ในกลุ่มฯ เพื่อให้แน่ใจว่านโยบายและกลยุทธ์การบริหารความเสี่ยงของ

กลุ่มธุรกิจทางการเงินครอบคลุมความเสี่ยงทุกประเภทรวมถึงความเสี่ยงที่เกิดขึ้นใหม่ และมีการดำเนินการตามนโยบายและกลยุทธ์ดังกล่าวอย่างมีประสิทธิภาพและประสิทธิผล - รายงานต่อคณะกรรมการกำกับความเสี่ยงถึงฐานะความเสี่ยง ประสิทธิภาพการบริหารความเสี่ยง และสถานะการปฏิบัติตามวัฒนธรรมองค์กรที่คำนึงถึงความเสี่ยง ตลอดจนปัจจัยและปัญหาที่มีนัยสำคัญ และสิ่งที่ต้องปรับปรุงแก้ไขเพื่อให้สอดคล้องกับนโยบายและกลยุทธ์ในการบริหารความเสี่ยงของกลุ่มธุรกิจทางการเงิน

- ดำเนินการให้มีการปลูกฝัง Risk Culture ทั่วทั้งองค์กร และกำกับให้มีการปฏิบัติตามวัฒนธรรมองค์กร

รายชื่อคณะกรรมการบริหารการลงทุนตราสารทุน | |

|---|---|

| 1. ประธานเจ้าหน้าที่บริหาร | ประธานคณะกรรมการ |

| 2. Chief Risk, Legal and Compliance Officer | กรรมการ |

| 3. Chief Financial Officer | กรรมการ |

| 4. Head of Risk | กรรมการ |

| 5. ผู้บริหารสายงานบริหารความเสี่ยงทางการเงิน | กรรมการ และเลขานุการ |

หน้าที่และความรับผิดชอบ

- พิจารณา ทบทวน และอนุมัติการลงทุนในหลักทรัพย์ตราสารทุน รวมถึงนโยบายการลงทุน สถานะความเสี่ยง กระบวนการและบุคลากรที่เกี่ยวข้องกับการลงทุน

- ทบทวนและประเมินผลการลงทุนอย่างสม่ำเสมอ เพื่อให้การดำเนินการต่างๆ เป็นไปด้วยความโปร่งใส และสามารถตรวจสอบได้

- ปรับปรุง แก้ไขนโยบายการลงทุน ก่อนนำเสนอคณะกรรมการธนาคาร

หนังสือบริคณห์สนธิและข้อบังคับ

กฏบัตรและนิยามกรรมการอิสระ

ธนาคารไทยพาณิชย์ จำกัด (มหาชน) ได้กำหนดนิยามกรรมการอิสระเข้มกว่าประกาศคณะกรรมการกำกับตลาดทุนที่ ทจ.39/2559 เรื่อง การขออนุญาตและการอนุญาตให้เสนอขายหุ้นที่ออกใหม่ โดยมีหลักเกณฑ์ดังต่อไปนี้

| (ก) | ถือหุ้นไม่เกินร้อยละ 0.5 (ศูนย์จุดห้า) ของจำนวนหุ้นที่มีสิทธิออกเสียงทั้งหมดของธนาคาร บริษัทใหญ่ บริษัทย่อย บริษัทร่วม ผู้ถือหุ้นรายใหญ่ หรือผู้มีอำนาจควบคุมของธนาคาร ทั้งนี้ ให้นับรวมการถือหุ้นของผู้ที่เกี่ยวข้องของกรรมการอิสระรายนั้นๆ ด้วย |

| (ข) | ไม่เป็นหรือเคยเป็นกรรมการที่มีส่วนร่วมบริหารงาน ลูกจ้าง พนักงาน ที่ปรึกษาที่ได้เงินเดือนประจำ หรือผู้มีอำนาจควบคุมของธนาคาร บริษัทใหญ่ บริษัทย่อย บริษัทร่วม บริษัทย่อยลำดับเดียวกัน ผู้ถือหุ้นรายใหญ่ หรือของผู้มีอำนาจควบคุมของธนาคาร เว้นแต่จะได้พ้นจากการมีลักษณะดังกล่าวมาแล้วไม่น้อยกว่าสองปีก่อนวันที่ได้รับแต่งตั้งให้เป็นกรรมการอิสระ ทั้งนี้ ลักษณะต้องห้ามดังกล่าว ไม่รวมถึงกรณีที่กรรมการอิสระเคยเป็นข้าราชการหรือที่ปรึกษาของส่วนราชการซึ่งเป็นผู้ถือหุ้นรายใหญ่ หรือผู้มีอำนาจควบคุมของธนาคาร |

| (ค) | ไม่เป็นบุคคลที่มีความสัมพันธ์ทางสายโลหิต หรือโดยการจดทะเบียนตามกฎหมาย ในลักษณะที่เป็น บิดา มารดา คู่สมรส พี่น้อง และบุตร รวมทั้งคู่สมรสของบุตร ของกรรมการรายอื่น ผู้บริหาร ผู้ถือหุ้นรายใหญ่ ผู้มีอำนาจควบคุม หรือบุคคลที่จะได้รับการเสนอให้เป็นกรรมการ ผู้บริหารหรือผู้มีอำนาจควบคุมของธนาคาร หรือบริษัทย่อย |

| (ง) | ไม่มีหรือเคยมีความสัมพันธ์ทางธุรกิจกับธนาคาร บริษัทใหญ่ บริษัทย่อย บริษัทร่วม ผู้ถือหุ้นรายใหญ่ หรือผู้มีอำนาจควบคุมของธนาคาร ในลักษณะที่อาจเป็นการขัดขวางการใช้วิจารณญาณอย่างอิสระของตน รวมทั้งไม่เป็นหรือเคยเป็นผู้ถือหุ้นที่มีนัย หรือผู้มีอำนาจควบคุมของผู้ที่มีความสัมพันธ์ทางธุรกิจกับธนาคาร บริษัทใหญ่ บริษัทย่อย บริษัทร่วม ผู้ถือหุ้นรายใหญ่ หรือผู้มีอำนาจควบคุมของธนาคาร เว้นแต่จะได้พ้นจากการมีลักษณะดังกล่าวมาแล้วไม่น้อยกว่าสองปีก่อนวันที่ได้รับแต่งตั้งให้เป็นกรรมการอิสระ ความสัมพันธ์ทางธุรกิจตาม (ง) ข้างต้น รวมถึงการทำรายการทางการค้าที่กระทำเป็นปกติเพื่อประกอบกิจการ การเช่าหรือให้เช่าอสังหาริมทรัพย์ รายการเกี่ยวกับสินทรัพย์หรือบริการ หรือการให้หรือรับความช่วยเหลือทางการเงิน ด้วยการรับหรือให้กู้ยืม ค้ำประกัน การให้สินทรัพย์เป็นหลักประกันหนี้สิน รวมถึงพฤติการณ์อื่นทำนองเดียวกัน ซึ่งเป็นผลให้ธนาคารหรือคู่สัญญามีภาระหนี้ที่ต้องชำระต่ออีกฝ่ายหนึ่งตั้งแต่ร้อยละสามของสินทรัพย์ที่มีตัวตนสุทธิของธนาคารหรือตั้งแต่ยี่สิบล้านบาทขึ้นไป แล้วแต่จำนวนใดจะต่ำกว่า ทั้งนี้ ความสัมพันธ์ทางธุรกิจดังกล่าวไม่นับรวมธุรกรรมด้านการรับฝากเงินซึ่งเป็นธุรกรรมปกติของธนาคาร การคำนวณภาระหนี้ดังกล่าวให้เป็นไปตามวิธีการคำนวณมูลค่าของรายการที่เกี่ยวโยงกัน ตามประกาศคณะกรรมการกำกับตลาดทุนว่าด้วยหลักเกณฑ์ในการทำรายการที่เกี่ยวโยงกัน โดยอนุโลม แต่ในการพิจารณาภาระหนี้ดังกล่าว ให้นับรวมภาระหนี้ที่เกิดขึ้นในระหว่างหนึ่งปีก่อนวันที่มีความสัมพันธ์ทางธุรกิจกับบุคคลเดียวกัน |

| (จ) | ไม่เป็นหรือเคยเป็นผู้สอบบัญชีของธนาคาร บริษัทใหญ่ บริษัทย่อย บริษัทร่วม ผู้ถือหุ้นรายใหญ่ หรือผู้มีอำนาจควบคุมของธนาคาร และไม่เป็นผู้ถือหุ้นที่มีนัย ผู้มีอำนาจควบคุม หรือหุ้นส่วนของสำนักงานสอบบัญชี ซึ่งมีผู้สอบบัญชีของธนาคาร บริษัทใหญ่ บริษัทย่อย บริษัทร่วม ผู้ถือหุ้นรายใหญ่ หรือผู้มีอำนาจควบคุมของธนาคารสังกัดอยู่ เว้นแต่จะได้พ้นจากการมีลักษณะดังกล่าวมาแล้วไม่น้อยกว่าสองปีก่อนวันที่ได้รับแต่งตั้งให้เป็นกรรมการอิสระ |

| (ฉ) | ไม่เป็นหรือเคยเป็นผู้ให้บริการทางวิชาชีพใด ๆ ซึ่งรวมถึงการให้บริการเป็นที่ปรึกษากฎหมายหรือที่ปรึกษาทางการเงิน ซึ่งได้รับค่าบริการเกินกว่าสองล้านบาทต่อปีจากธนาคาร บริษัทใหญ่ บริษัทย่อย บริษัทร่วม ผู้ถือหุ้นรายใหญ่ หรือผู้มีอำนาจควบคุมของธนาคาร และไม่เป็นผู้ถือหุ้นที่มีนัย ผู้มีอำนาจควบคุม หรือหุ้นส่วนของ ผู้ให้บริการทางวิชาชีพนั้นด้วย เว้นแต่จะได้พ้นจากการมีลักษณะดังกล่าวมาแล้วไม่น้อยกว่าสองปีก่อนวันที่ได้รับแต่งตั้งให้เป็นกรรมการอิสระ |

| (ช) | ไม่เป็นกรรมการที่ได้รับการแต่งตั้งขึ้นเพื่อเป็นตัวแทนของกรรมการของธนาคาร ผู้ถือหุ้นรายใหญ่ หรือผู้ถือหุ้น ซึ่งเป็นผู้ที่เกี่ยวข้องกับผู้ถือหุ้นรายใหญ่ของธนาคาร |

| (ซ) | ไม่ประกอบกิจการที่มีสภาพอย่างเดียวกันและเป็นการแข่งขันที่มีนัยกับกิจการของธนาคารหรือบริษัทย่อยหรือไม่เป็นหุ้นส่วนที่มีนัยในห้างหุ้นส่วน หรือเป็นกรรมการที่มีส่วนร่วมบริหารงาน ลูกจ้าง พนักงาน ที่ปรึกษาที่ได้รับเงินเดือนประจำ หรือถือหุ้นเกินร้อยละหนึ่งของจำนวนหุ้นที่มีสิทธิออกเสียงทั้งหมดของบริษัทอื่น ซึ่งประกอบกิจการที่มีสภาพอย่างเดียวกันและเป็นการแข่งขันที่มีนัยกับกิจการของธนาคารหรือบริษัทย่อย |

| (ฌ) | ไม่มีลักษณะอื่นใดที่ทำให้ไม่สามารถให้ความเห็นอย่างเป็นอิสระเกี่ยวกับการดำเนินงานของธนาคาร |

ทั้งนี้ ภายหลังได้รับการแต่งตั้งให้เป็นกรรมการอิสระที่มีลักษณะเป็นไปตามวรรคหนึ่ง (ก) ถึง (ฌ) แล้ว กรรมการอิสระอาจได้รับมอบหมายจากคณะกรรมการ ให้ตัดสินใจในการดำเนินกิจการของธนาคาร บริษัทใหญ่ บริษัทย่อย บริษัทร่วม บริษัทย่อยลำดับเดียวกัน ผู้ถือหุ้นรายใหญ่หรือผู้มีอำนาจควบคุมของธนาคาร โดยมีการตัดสินใจในรูปแบบขององค์คณะ (Collective Decision) ได้

ในกรณีที่บุคคลที่ธนาคารแต่งตั้งให้ดำรงตำแหน่งกรรมการอิสระเป็นบุคคลที่มีหรือเคยมีความสัมพันธ์ทางธุรกิจหรือการให้บริการทางวิชาชีพเกินมูลค่าที่กำหนดตามวรรคหนึ่ง (ง) หรือ (ฉ) ให้ธนาคารได้รับการผ่อนผันข้อห้ามการมีหรือเคยมีความสัมพันธ์ทางธุรกิจหรือการให้บริการทางวิชาชีพเกินมูลค่าดังกล่าว ก็ต่อเมื่อธนาคารได้จัดให้มีความเห็นคณะกรรมการธนาคารที่แสดงว่าได้พิจารณาตามหลักในมาตรา 89/7 แห่งพระราชบัญญัติหลักทรัพย์และตลาดหลักทรัพย์ พ.ศ. 2535 แล้วว่า การแต่งตั้งบุคคลดังกล่าวไม่มีผลกระทบต่อการปฏิบัติหน้าที่และการให้ความเห็นที่เป็นอิสระ และจัดให้มีการเปิดเผยข้อมูลที่เกี่ยวข้องในหนังสือนัดประชุมผู้ถือหุ้นในวาระพิจารณาแต่งตั้งกรรมการอิสระด้วย

จรรยาบรรณ

จรรยาบรรณธุรกิจ

1. จรรยาบรรณด้านการประกอบธุรกิจ

ธนาคารให้ความสำคัญในการดูแลให้มีการปฏิบัติตามจรรยาบรรณด้านประกอบธุรกิจ ดังต่อไปนี้

1.1 ปฏิบัติหน้าที่ด้วยความซื่อสัตย์สุจริต มีคุณธรรม มีความรับผิดชอบ ปฏิบัติตามเงื่อนไขที่ให้ไว้ต่อ เจ้าหนี้ และลูกค้า ปฏิบัติตามกฎหมาย กฎเกณฑ์ของหน่วยงานทางการ และระเบียบที่เกี่ยวข้องรวมถึงนโยบายการต่อต้านและป้องกันการทุจริตคอร์รัปชั่น นโยบายการป้องกันและปราบปรามการฟอกเงิน และการต่อต้านการสนับสนุนทางการเงินแก่การก่อการร้าย และการแพร่ขยายอาวุธที่มีอานุภาพทำลายล้างสูง

1.2 ปฏิบัติหน้าที่เยี่ยงผู้ประกอบวิชาชีพที่มีความรู้ ความสามารถ ความชำนาญ และความระมัดระวัง รอบคอบ

1.3 มุ่งให้ผู้ถือหุ้นได้รับผลตอบแทนที่เหมาะสม โดยดำเนินการให้มีผลประกอบการที่ดีเลิศอย่าง สม่ำเสมอ

1.4 เก็บรักษาความลับ และไม่ใช้ข้อมูลภายใน หรือข้อมูลอันเป็นความลับเพื่อแสวงหาประโยชน์ในทาง ที่มิชอบ แก่ตนเองและผู้อื่น

1.5 ปกป้อง และหลีกเลี่ยงการกระทำซึ่งอาจนำมาสู่ความขัดแย้งทางผลประโยชน์

2. มาตรฐานการให้บริการ

ธนาคารต้องสร้างความเชื่อมั่นให้แก่ลูกค้าและผู้มีส่วนได้เสีย โดยจัดให้มีมาตรฐานการให้บริการ ดังนี้

2.1 มีการบริหารงานที่มีประสิทธิภาพเพื่อให้ลูกค้าและผู้มีส่วนได้เสียได้รับการบริการอย่างดี

2.2 มีระบบการบริหารจัดการ การตรวจสอบ และการควบคุมภายในที่รอบคอบ เพื่อป้องกันไม่ให้เกิด ข้อผิดพลาดในการให้บริการ

2.3 มีระบบการบริหารความเสี่ยงสอดคล้องกับธุรกิจ เพื่อให้ธนาคารสามารถจัดการความเสี่ยงที่อาจจะเกิดขึ้นและรับมือได้อย่างเหมาะสม

3. พนักงานและสภาพแวดล้อมในการทำงาน

ธนาคารดูแลและจัดให้มีสิ่งอำนวยความสะดวกเพื่อให้การปฏิบัติหน้าที่ของพนักงานทุกคนเป็นไปอย่างมีประสิทธิภาพ ดังต่อไปนี้

3.1 สรรหาและรักษาพนักงานที่มีความสามารถในการปฏิบัติงาน รวมทั้งส่งเสริม สนับสนุน และพัฒนาพนักงานอย่างต่อเนื่อง สม่ำเสมอ เพื่อให้พนักงานมีโอกาสในความก้าวหน้าและความมั่นคงในอาชีพ

3.2 ให้ความสำคัญกับการปฏิบัติต่อพนักงานทุกคนอย่างเป็นธรรมและให้เกียรติ

3.3 ไม่เลือกปฏิบัติโดยอ้างเหตุความแตกต่างทางเพศ เชื้อชาติ อายุ ศาสนา หรือความพิการ

3.4 ให้ค่าตอบแทนที่เป็นธรรมแก่พนักงาน บนพื้นฐานของการประเมินผลงานที่เป็นธรรม

3.5 จัดให้มีสภาพแวดล้อมในการทำงานที่ดีและปลอดภัย พร้อมให้บริการแก่ลูกค้า

3.6 เก็บรักษาข้อมูลส่วนบุคคลของพนักงานไว้เป็นความลับและไม่นำข้อมูลส่วนบุคคลของพนักงานออกไปหาประโยชน์อื่น

3.7 ดูแลไม่ให้เกิดการคุกคาม โดยการแสดงออกทางคำพูดหรือกิริยาท่าทางที่อาจกระทบต่อเกียรติหรือศักดิ์ศรีความเป็นมนุษย์ของผู้อื่นในที่ทำงาน

3.8 จัดให้มีช่องทางต่างๆ ในการร้องเรียน แจ้งเบาะแส หรือรายงานข้อสงสัยเกี่ยวกับความซื่อสัตย์ การไม่ได้รับความเป็นธรรม หรือการปฏิบัติที่ไม่เป็นไปตามกฎหมาย กฎเกณฑ์ที่เกี่ยวข้อง

3.9 กรณีมีการสอบสวนเกี่ยวกับการปฏิบัติงาน ธนาคารพึงให้การดูแลพนักงานในการให้ความร่วมมือกับหน่วยงานกำกับและตรวจสอบทั้งภายในและภายนอก เพื่อให้เกิดความเป็นธรรม

3.10 จัดให้มีการดำเนินการทางวินัยกับผู้ที่ไม่ปฏิบัติตามกฎหมาย กฎเกณฑ์ หรือกฎระเบียบ ตามความเหมาะสมของผลกระทบและลักษณะของการกระทำความผิด และเป็นธรรมกับทุกฝ่ายโดยไม่มีการเลือกปฏิบัติ

3.11 ธนาคารจะยึดหลักสิทธิมนุษยชนเป็นหลักปฏิบัติร่วมกับพนักงานทุกคน โดยจะให้พนักงานเข้าใจในหลักสิทธิมนุษยชน เพื่อนำไปเป็นส่วนหนึ่งในการปฏิบัติงาน

4. ความรับผิดชอบต่อลูกค้า

ธนาคารให้ความสำคัญและปฏิบัติต่อลูกค้าอย่างมีความรับผิดชอบ ดังต่อไปนี้

4.1 ดำเนินธุรกิจ โดยมุ่งเน้นการให้บริการทางการเงินอย่างมีคุณภาพและเป็นธรรมตามแนวปฏิบัติ Market Conduct ของธนาคารแห่งประเทศไทย ภายใต้สิทธิขั้นพื้นฐานของลูกค้าที่พึงได้รับ 4 ด้าน ได้แก่ สิทธิที่จะได้รับข้อมูลที่ถูกต้อง สิทธิที่จะเลือกซื้อผลิตภัณฑ์และบริการได้อย่างอิสระ สิทธิที่จะร้องเรียนเพื่อความเป็นธรรม และสิทธิที่จะรับการพิจารณาค่าชดเชยหากเกิดความเสียหาย

4.2 มีการรักษาความสัมพันธ์กับลูกค้าอย่างยั่งยืน ไม่เรียกรับสินบน และ/หรือผลประโยชน์ ของกำนัล ทรัพย์สิน และการเลี้ยงสังสรรค์ในรูปแบบใดๆ ที่ส่อถึงเจตนาดังกล่าว เพื่อเอื้อประโยชน์ต่อลูกค้าอย่างไม่ถูกต้อง

4.3 จัดให้มีการเสนอผลิตภัณฑ์และบริการที่เหมาะสมกับความต้องการและความสามารถของลูกค้า

4.4 จัดให้มีการเปิดเผยข้อมูลเกี่ยวกับผลิตภัณฑ์และบริการของธนาคาร โดยครอบคลุมถึงเงื่อนไขและความเสี่ยงที่เกี่ยวข้อง รวมถึงอัตราค่าบริการและดอกเบี้ยที่ถูกต้อง ชัดเจนและทันต่อเหตุการณ์แก่ลูกค้า เพื่อให้ลูกค้าเข้าใจและมีข้อมูลเพียงพอแก่การตัดสินใจ รวมถึงการโฆษณาประชาสัมพันธ์จะต้องสื่อสารอย่างโปร่งใสด้วยข้อความที่ชัดเจน ไม่ทำให้เกิดการเข้าใจผิด

4.5 จัดให้มีช่องทางและกระบวนการรับเรื่องร้องเรียน และจัดการประเด็นต่างๆ ที่ลูกค้าร้องเรียนอย่างชัดเจนและเหมาะสม เช่น รับเรื่องร้องเรียนทางโทรศัพท์หรือสาขาที่ให้บริการ เป็นต้น

5. ความขัดแย้งทางผลประโยชน์

ธนาคารจัดให้มีมาตรการเพื่อบริหารจัดการความขัดแย้งทางผลประโยชน์ในการดำเนินธุรกิจ ดังต่อไปนี้

5.1 มีการควบคุมดูแล และป้องกันเกี่ยวกับรายการที่อาจมีความขัดแย้งทางผลประโยชน์ หรือรายการที่เกี่ยวโยงกัน หรือรายการระหว่างกันที่ไม่เหมาะสม โดยกำหนดนโยบาย ระเบียบวิธปฏิบัติ กระบวนการในการพิจารณา และอนุมัติรายการ พร้อมทั้งเปิดเผยข้อมูลและอนุมัติรายการที่เกี่ยวโยงกันให้เป็นไปตามหลักเกณฑ์หน่วยงานที่กำกับดูแลธนาคาร

5.2 การป้องกันการใช้ข้อมูลภายใน

ก. จัดให้มีมาตรการควบคุมการซื้อขายหลักทรัพย์และให้มีการเปิดเผยการมีบัญชีซื้อขายหลักทรัพย์ของกรรมการ ผู้บริหาร และพนักงานที่อาจเข้าถึงข้อมูลภายใน รวมถึงบุคคลที่เกี่ยวข้อง เพื่อป้องกันการใช้ข้อมูลจากตำแหน่ง หน้าที่ หรือการปฏิบัติงาน เพื่อหา ผลประโยชน์ในทางมิชอบแก่ตนเองหรือผู้อื่น

ข. กำหนดให้มีการแบ่งแยกสถานที่การปฏิบัติงานระหว่างหน่วยงาน โดยจัดให้หน่วยงานที่ปฏิบัติหน้าที่ซึ่งอาจมีความขัดแย้งทางผลประโยชน์แยกออกจากกัน เพื่อการป้องกันการรั่วไหลของข้อมูล

5.3 การทำธุรกรรมกับบุคคลที่เกี่ยวข้องและรายการที่เกี่ยวโยงกัน

ก. กำหนดระเบียบว่าด้วยการเข้าทำรายการที่เกี่ยวโยงกัน กำหนดกระบวนการพิจารณาอย่างรอบคอบ เพื่อประโยชน์ต่อธนาคารและผู้ถือหุ้นเป็นสำคัญ

ข. การเข้าทำรายการระหว่างธนาคารกับกรรมการ ผู้บริหาร ผู้ถือหุ้นรายใหญ่ และบุคคลที่เกี่ยวข้อง ต้องไม่มีลักษณะถ่ายเทผลประโยชน์ของธนาคารไปยังบุคคลที่เกี่ยวข้อง

ค. พนักงานธนาคารที่มีส่วนได้เสีย หรือมีส่วนเกี่ยวข้องกับธุรกรรมใด ต้องไม่เข้าร่วมในกระบวนการตัดสินใจพิจารณาธุรกรรมนั้น เพื่อให้การตัดสินใจเป็นไปเพื่อประโยชน์ของธนาคารอย่างเต็มที่

5.4 การรับหรือให้ของขวัญ การรับรองและผลประโยชนอื่นๆ

ก. การรับ/ให้ของขวัญ การรับรอง และผลประโยชน์อื่นๆ ของธนาคารมีวัตถุประสงค์เพื่อเสริมสร้างความสัมพันธ์ทางธุรกิจ ต้องดำเนินด้วยความระมัดระวัง รอบคอบ เป็นไปอย่าง สมเหตุสมผล และมีมูลค่าเหมาะสม ตามกาลเทศะ ธรรมเนียม จารีตประเพณี

ข. ไม่ติดสินบน ตอบแทน เสนอให้ หรือเรียกร้อง ผลประโยชน์อื่นใดซึ่งไม่เหมาะสม ทั้งทางตรง และทางอ้อม กับลูกค้า หน่วยงานของรัฐ เอกชน หรือบุคคลที่สาม เพื่อก่อให้เกิดอิทธิพลต่อการใช้วิจารณญาณที่เป็นกลางในการตัดสินใจ หรือก่อให้เกิดอิทธิพลต่อผู้อื่นต่อการกระทำในหน้าที่ หรือทำให้ได้มาซึ่งประโยชน์อันไม่สมควร

6. การจัดการข้อมูล

ธนาคารให้ความสำคัญกับการรักษาความลับและการจัดการข้อมูลทั้งของลูกค้า พนักงาน คู่ค้า และข้อมูลธนาคาร โดยมีการจัดการข้อมูลต่างๆ ให้เหมาะสม รัดกุม ดังนี้

6.1 การจัดการข้อมูล

ก. ปกป้อง จัดเก็บ ดูแลข้อมูลของลูกค้า พนักงาน คู่ค้า รวมถึงข้อมูลของธนาคารตามที่กฎหมายกำหนดให้พึงสงวนไว้ไม่เปิดเผย โดยจะต้องทำการเก็บรวบรวม ดูแลรักษาและใช้ข้อมูลอย่างเหมาะสมตามกฎหมาย และกฎระเบียบที่ธนาคารได้กำหนดไว้

ข. ไม่เปิดเผยข้อมูลของลูกค้า พนักงาน คู่ค้า และข้อมูลของธนาคาร เว้นแต่จะได้รับความยินยอมจากลูกค้า พนักงาน คู่ค้า หรือธนาคารแล้วแต่กรณี หรือเพื่อปฏิบัติตามกฎหมายที่เกี่ยวข้อง

6.2 การสื่อสาร

ก. ธนาคารมุ่งเปิดเผยข้อมูลข่าวสารของธนาคารต่อผู้ถือหุ้น นักลงทุน และสาธารณชนทั่วไปอย่างถูกต้องครบถ้วนทั่วถึงและทันกาล รวมทั้งเป็นไปตามกฎหมายและระเบียบต่างๆที่เกี่ยวข้อง

ข. การสื่อสาร แถลงการณ์ หรือการให้ข้อมูลใดๆ ที่เกี่ยวข้องกับธนาคาร ธุรกิจของธนาคาร ลูกค้า พนักงาน และ คู่ค้า ต้องมีความถูกต้องเหมาะสม โดยการกระทำ ดังกล่าวต่อสื่อมวลชน หรือสื่อใดๆนั้น ต้องกระทำโดยบุคคลซึ่งได้รับมอบหมาย ให้ทำหน้าที่ให้ข้อมูลในนามของธนาคารเท่านั้น

7. การกำกับดูแลโดยรวม

ธนาคารยึดมั่นในการดำเนินธุรกิจให้เป็นไปด้วยความถูกต้องตามกรอบของกฎหมาย กฎเกณฑ์ที่เกี่ยวข้อง นโยบายและระเบียบปฏิบัติของธนาคาร รวมถึงหลักธรรมาภิบาล ดังต่อไปนี้

7.1 ธนาคารยึดมั่นในการปฏิบัติตามหลักการกำกับดูแลกิจการที่ดี ที่กำหนดโดยหน่วยงานทางการที่ควบคุมดูแลธนาคารในฐานะธนาคารพาณิชย์ และบริษัทจดทะเบียน รวมทั้งสร้างความเชื่อมั่นต่อผู้มีส่วนได้เสีย ในการมุ่งพัฒนางานกำกับดูแลกิจการของธนาคารให้เป็นไปตามมาตรฐานสากล เพื่อประโยชน์และสร้างความเชื่อมั่นให้แก่ผู้มีส่วนได้เสียทุกฝ่าย

7.2 จัดให้พนักงานมีความรู้ความเข้าใจเกี่ยวกับกฎหมายและกฎเกณฑ์ รวมทั้งตระหนักถึงความเสี่ยงของการไม่ปฏิบัติตามกฎเกณฑ์ต่างๆ ซึ่งอาจส่งผลกระทบต่อการดำเนินธุรกิจ ภาพลักษณ์ และชื่อเสียงของธนาคาร รวมถึงหน้าที่ความรับผิดชอบของพนักงานเอง

7.3 จัดให้มีหน่วยงานเพื่อทำหน้าที่กำกับดูแลการปฏิบัติตามกฎหมาย กฎเกณฑ์ ซึ่งสามารถทำหน้าที่ได้โดยอิสระจากการบริหารจัดการของธนาคาร รวมถึงมีการจัดสรรบุคลากรและทรัพยากรต่างๆ ให้กับหน่วยงานดังกล่าวอย่างเหมาะสมและเพียงพอ

7.4 จัดให้มีการกำกับดูแลเพื่อสอบทานการปฏิบัติตามกฎหมาย กฎเกณฑ์ของหน่วยงานทางการที่เกี่ยวข้อง นโยบายและระเบียบปฏิบัติของธนาคารอย่างสม่ำเสมอ โดยให้มีการบริหารจัดการ พร้อมทั้งแนวทางแก้ไขและมาตรการป้องกันภายใต้กรอบกฎหมาย กฎเกณฑ์ หลักธรรมาภิบาล นโยบายและระเบียบปฏิบัติของธนาคาร

8. การแข่งขันทางการค้าและการระงับข้อพิพาท

ธนาคารให้ความสำคัญต่อการดำเนินธุรกิจอย่างมีประสิทธิภาพและยั่งยืน โดย

8.1 ดำเนินธุรกิจและปฏิบัติต่อพันธมิตรและคู่แข่งทางการค้าอย่างเสรีและแข่งขันอย่างเป็นธรรม โดยไม่มีการตกลงร่วมกันระหว่างธนาคารในการกำหนดราคาซื้อ ขาย หรือเงื่อนไขการให้บริการที่ไม่เป็นธรรมต่อลูกค้า รักษาความลับภายใต้หลักเกณฑ์และกฎหมายที่เกี่ยวข้อง รวมทั้งไม่แสวงหาข้อมูลของพันธมิตรและคู่แข่งทางการค้าอย่างไม่สุจริตและไม่เป็นธรรม

8.2 กำหนดแนวปฏิบัติในการเสนอผลิตภัณฑ์และบริการที่เป็นประโยชน์และคุ้มค่าแก่ลูกค้า ให้ลูกค้าสามารถเลือกใช้บริการได้อย่างอิสระและต้องไม่ขัดขวางลูกค้าในการเปลี่ยนไปใช้บริการกับธนาคารอื่นจนเกินพอดี

8.3 ไม่กล่าวโจมตีคู่แข่ง หรือกระทำการใดๆ อันเป็นการผูกขาด หรือลดการแข่งขัน หรือจำกัดการแข่งขันในตลาด

8.4 หากมีข้อพิพาทเกิดขึ้น ธนาคารพึงจัดให้มีกระบวนการที่เหมาะสมในการระงับหรือไกล่เกลี่ยข้อพิพาท

9. สังคมและสิ่งแวดล้อม

9.1 ธนาคารยึดมั่นในการดำเนินธุรกิจอย่างมีความรับผิดชอบต่อสังคม และระมัดระวังในการพิจารณาดำเนินการใดๆ ในเรื่องที่กระทบต่อความรู้สึกของสาธารณชน (Public Interest) นอกจากนี้ธนาคารมุ่งดำเนินการ และให้การสนับสนุนกิจกรรมต่างๆ ที่เป็นประโยชน์ต่อชุมชนและสังคมโดยรวมอย่างสม่ำเสมอ

9.2 ธนาคารให้ความสำคัญในการดูแลด้านความปลอดภัย และรักษาสิ่งแวดล้อมของธนาคารอย่างมีประสิทธิภาพ เพื่อไม่ให้มีผลกระทบใดๆ กับชุมชนใกล้เคียง และส่งเสริมพนักงานให้มีจิตสำนึก และความรับผิดชอบต่อสังคมสิ่งแวดล้อม

จรรยาบรรณของกรรมการ ผู้บริหาร และพนักงาน

จรรยาบรรณนี้ใช้ถือปฏิบัติกับกรรมการ ผู้บริหาร และพนักงานทุกคน ของธนาคารและบริษัทในกลุ่มธุรกิจ ทั้งนี้ “พนักงาน” ให้หมายรวมถึง ผู้บริหาร และพนักงานทุกระดับชั้น รวมถึงพนักงานที่มีสัญญาจ้างทุกคน ไม่ว่าจะ เป็นพนักงานที่มีสัญญาจ้างตามกำหนดระยะเวลาหรือไม่มีกำหนดระยะเวลา

1. ธรรมาภิบาล และการกำกับดูแลกิจการที่ดี

1.1 กรรมการและผู้บริหารเป็นผู้มีบทบาทสำคัญอย่างยิ่งในการสร้างธรรมาภิบาลที่ดีในองค์กร เพื่อสร้างความเชื่อมั่นต่อผู้ถือหุ้น ลูกค้า หน่วยงานกำกับดูแล และผู้มีส่วนได้เสียทุกฝ่าย เพื่อก่อให้เกิดประโยชน์สูงสุดต่อองค์กร ภาคอุตสาหกรรมและประเทศชาติ รวมถึงจัดให้มีการกำหนดนโยบายเรื่องธรรมาภิบาลที่ดีให้ชัดเจนเป็นลายลักษณ์อักษร ตลอดจนมีการจัดทำจรรยาบรรณและสื่อสารให้พนักงานและผู้บริหารนำไปปฏิบัติได้อย่างมีประสิทธิภาพสูงสุด

1.2 กรรมการและผู้บริหารต้องปฏิบัติตามหลักการกำกับดูแลกิจการที่ดี โดยทำหน้าที่กำหนดนโยบายต่างๆ ที่เกี่ยวข้องกับการดำเนินธุรกิจ และทิศทางการดำเนินงาน รวมถึงจัดให้มีการกำกับควบคุมดูแลกิจการที่ดี ตลอดจนดูแลให้ผู้บริหารของธนาคารและฝ่ายจัดการดำเนินการให้เป็นไปตามนโยบายที่กำหนดไว้อย่างมีประสิทธิภาพและประสิทธิผล

1.3 การดำเนินธุรกิจของธนาคารอยู่ภายใต้ข้อบังคับของกฎหมาย กฎเกณฑ์ และข้อกำหนดที่เกี่ยวข้องของหน่วยงานทางการ ดังนั้นกรรมการในฐานะตัวแทนของผู้ถือหุ้นจึงต้องกำหนดนโยบายโดยมีผู้บริหารของธนาคารในฐานะฝ่ายจัดการทำหน้าที่ผลักดันให้มีการนำไปปฏิบัติได้จริงอย่างเหมาะสมและมีประสิทธิภาพ จัดให้มีระบบการควบคุมภายในที่มีประสิทธิภาพ เพื่อกำกับดูแลให้ธนาคารดำเนินธุรกิจอย่างถูกต้อง

1.4 กรรมการต้องดูแลให้ธนาคารมีนโยบายและระบบการบริหารความเสี่ยงที่มีประสิทธิภาพ เพื่อรองรับความเสี่ยงที่สำคัญของธนาคาร รวมทั้งดูแลให้คณะกรรมการบริหารความเสี่ยง สามารถปฏิบัติหน้าที่ได้อย่างสมบูรณ์ มีความเป็นมืออาชีพ และไม่ถูกครอบงำจากหน่วยงานที่ประกอบธุรกิจ นอกจากนั้น ผู้บริหารของธนาคารจะต้องทราบถึงความเสี่ยงต่างๆ ที่อาจเกิดขึ้น รวมทั้งปกป้องดูแลผลประโยชน์ของธนาคารและจำกัดความเสียหายที่อาจเกิดขึ้นให้อยู่ในระดับที่ยอมรับได้ภายใต้การบริหารความเสี่ยงที่มีประสิทธิภาพ

2. การรักษาผลประโยชน์ รวมถึงภาพลักษณ์ เกียรติภูมิ ชื่อเสียงและคุณธรรมอันดีงาม

กรรมการ ผู้บริหาร และพนักงาน พึงปฏิบัติตนเป็นแบบอย่างที่ดี ดังต่อไปนี้

2.1 มีความซื่อสัตย์สุจริต ยุติธรรม มีคุณธรรม ความรับผิดชอบ มีจริยธรรมในการดำเนินธุรกิจ ไม่ให้คำสัญญา หรือข้อผูกพันในเรื่องที่ไม่สามารถดำเนินการได้ กระทำการด้วยความรอบคอบระมัดระวังในการปฏิบัติหน้าที่ มุ่งมั่นในการปฏิบัติงานอย่างเต็มความสามารถยึดมั่นต่อความเป็นจริง ไม่ทำให้เกิดความเข้าใจผิดทั้งทางตรงและทางอ้อม เพื่อประโยชน์สูงสุดขององค์กรและผู้มีส่วนได้เสีย ภายใต้กรอบแนวทางหลักการตัดสินใจทางธุรกิจ (Business Judgement Rule) รวมทั้งคำนึงถึงและรักษาผลประโยชน์ขององค์กรเป็นสำคัญ ด้วยความใส่ใจในเหตุการณ์ที่เกิดขึ้นกับองค์กรหรือการดำเนินการต่างๆ ขององค์กร

2.2 การรักษาผลประโยชน์ของธนาคารต้องเกิดจากการกระทำโดยชอบธรรม ไม่กระทำการช่วยเหลือสนับสนุนหรือยอมเป็นเครื่องมือที่จะทำให้เกิดการหลีกเลี่ยงการปฏิบัติตามกฎหมายหรือกฎระเบียบต่างๆ ตามหลักธรรมาภิบาลของการดำเนินธุรกิจ

2.3 พึงระมัดระวังการกระทำ หรือการแสดงออกในด้านต่างๆ รวมถึงการใช้ Social Media ที่อาจส่งผลกระทบถึงภาพลักษณ์ของธนาคารได้

2.4 การสื่อสารทั้งภายในและภายนอกองค์กรจะต้องถูกต้อง เที่ยงตรง ตรงไปตรงมา และมีการใช้ช่องทางในการสื่อสารที่เหมาะสมในแต่ละสถานการณ์

3. ความขัดแย้งทางผลประโยชน์

ปฏิบัติงานโดยคำนึงถึงผลประโยชน์ของธนาคารเป็นสำคัญและต้องคำนึงอยู่เสมอว่า ในการปฏิบัติหน้าที่ตนเองจะต้องไม่มีส่วนได้เสีย หรือผลประโยชน์ขัดกันกับผลประโยชน์ของธนาคาร และหลีกเลี่ยงความขัดแย้งทางผลประโยชน์ที่อาจมีขึ้นทั้งทางตรงทางอ้อม

4. ความเชื่อถือได้ของข้อมูล

ข้อมูลทุกประเภทของธนาคารต้องเป็นข้อมูลที่เป็นจริงและถูกต้อง

4.1 ผู้บริหาร ผู้ถือหุ้น เจ้าหนี้ และหน่วยงานกำกับดูแลต่างๆ ต้องอาศัยความถูกต้องของข้อมูลของธนาคาร ในการติดตามการดำเนินงานของธนาคาร และในการตัดสินใจ ดังนั้น ทุกคนต้องร่วมมือกันในการจัดทำข้อมูลให้ถูกต้องโดยบันทึกข้อมูล และจัดทำรายงานอย่างถูกต้องและทันต่อเหตุการณ์

4.2 กรรมการ ผู้บริหาร และพนักงานจะต้องร่วมมืออย่างเต็มความสามารถกับผู้ตรวจสอบภายในและภายนอกเมื่อได้รับการร้องขอ

5. การรักษาความลับของข้อมูล

5.1 ไม่เปิดเผยข้อมูลของธนาคารที่ยังมิได้มีการเปิดเผยต่อสาธารณะ ยกเว้นเป็นไปตามกฎหมายหรือได้รับการอนุมัติจากธนาคาร การรักษาความลับของข้อมูลของธนาคาร รวมถึงข้อมูลของลูกค้า ผลิตภัณฑ์ บริการ แผนงาน กลยุทธ์ วิธีการดำเนินการและระบบงาน ผู้เกี่ยวข้องทุกคนจะต้องไม่นำข้อมูลที่ได้ทราบหรือจัดทำขึ้นจากหน้าที่งานในธนาคารไปใช้ในทางอื่น นอกเหนือจากงานที่ตนรับผิดชอบ และจะไม่นำข้อมูลไปใช้ในทางที่ก่อให้เกิดผลประโยชน์ ส่วนตนหรือเพื่อประโยชน์ของบุคคลอื่น ไม่ว่าในขณะที่ยังคงปฏิบัติหน้าที่อยู่หรือพ้นสภาพจากการปฏิบัติหน้าที่แล้วก็ตาม

5.2 การเก็บรักษาข้อมูลของลูกค้าถือเป็นเรื่องสำคัญที่ผู้เกี่ยวข้องทุกคนต้องปฏิบัติโดยเคร่งครัด และห้ามมิให้เปิดเผยข้อมูลใดๆ ของลูกค้าแก่บุคคลอื่น ไม่ว่าด้วยวิธีการ หรือสื่อใดๆ เว้นแต่การเปิดเผยข้อมูลของลูกค้าให้แก่ผู้มีอำนาจตามกฎหมายหรือตามคำสั่งศาล

5.3 การรักษาความลับของข้อมูลนี้ รวมถึงข้อมูลส่วนบุคคลของลูกค้า พนักงาน และเจ้าของข้อมูลส่วนบุคคลอื่น ซึ่งหมายความถึง ข้อมูลที่สามารถทำให้ระบุตัวบุคคลนั้นได้ ไม่ว่าทางตรงหรือทางอ้อม เช่น ชื่อ ชื่อสกุล เลขประจำตัวประชาชน เลขที่หนังสือเดินทาง วันเดือนปีเกิด เพศ อายุ ข้อมูลทางการเงิน ข้อมูลการติดต่อ ข้อมูลเกี่ยวกับอาชีพ รายได้ การศึกษา และข้อมูลทางอิเล็กทรอนิกส์ ข้อมูลเกี่ยวกับรายได้และผลประโยชน์ และข้อมูลทางการแพทย์ด้วย ข้อมูลดังกล่าวจะสามารถเปิดเผยได้เฉพาะเจ้าของข้อมูลและผู้เกี่ยวข้องที่ธนาคารกำหนดสิทธิในการเข้าถึงข้อมูลเพื่อใช้ในงานธนาคาร หรือเมื่อมีความจำเป็นอย่างยิ่งเท่านั้น ผู้ที่มีหน้าที่เกี่ยวข้องกับข้อมูลส่วนบุคคลนี้ ต้องปฏิบัติตามนโยบายดังกล่าวโดยใช้ความระมัดระวังอย่างยิ่ง และพึงรักษาความลับอย่างเคร่งครัด

6. การใช้ข้อมูลภายในเพื่อการซื้อขายหลักทรัพย์

ห้ามผู้ที่รู้ข้อมูลภายในหรือข้อมูลที่ยังไม่เปิดเผยต่อสาธารณะ ซื้อขายหุ้นหรือหลักทรัพย์อื่นใดที่เกี่ยวข้อง เปิดเผยหรือใช้ประโยชน์จากข้อมูลดังกล่าวเพื่อแสวงหาผลประโยชน์ทั้งของตนเอง และ/หรือบุคคลอื่นทั้งทางตรงและทางอ้อม

7. การป้องกันและปราบปรามการฟอกเงินและการต่อต้านการสนับสนุนทางการเงินแก่การก่อการร้าย และการแพร่ขยายของอาวุธที่มีอานุภาพทำลายล้างสูง

ยึดถือและปฏิบัติตามระเบียบหลักเกณฑ์และกฎหมายที่เกี่ยวข้องกับการป้องกันการฟอกเงิน และการต่อต้านการสนับสนุนทางการเงินแก่การก่อการร้ายและการแพร่ขยายของอาวุธที่มีอานุภาพทำลายล้างสูง โดยจะไม่สนับสนุนหรือเข้าไปมีส่วนเกี่ยวข้องในการรับโอน หรือเปลี่ยนสภาพทรัพย์สินต่างๆ ที่เกี่ยวข้องกับการกระทำความผิด เพื่อป้องกันไม่ให้ผู้หนึ่งผู้ใดใช้ธนาคารเป็นช่องทางหรือเป็นเครื่องมือในการถ่ายเท ปกปิด หรืออำพรางแหล่งที่มาของทรัพย์สินที่ได้มาโดยไม่ชอบด้วยกฎหมาย

8. การต่อต้านการคอร์รัปชั่นและสินบน

กลุ่มธุรกิจของธนาคารไทยพาณิชย์ จำกัด (มหาชน) มีนโยบายต่อต้านการคอร์รัปชั่นทุกรูปแบบ กรรมการ ผู้บริหาร และพนักงานมีหน้าที่ในการศึกษา และทำความเข้าใจกับนโยบายต่อต้านคอร์รัปชั่นและสินบนของธนาคาร และปฏิบัติตามแนวทางที่กำหนดไว้อย่างเคร่งครัด

9. การพนัน การดื่มแอลกอฮอล์ และสิ่งเสพติด

9.1 ห้ามเสพ ครอบครอง ซื้อ ขาย ขนย้าย สิ่งเสพติด หรือสารควบคุม (ยกเว้นยาตามใบสั่งของแพทย์) ไม่ว่าประเภทใดๆ และไม่ว่าด้วยวิธีการใดๆ

9.2 ห้ามดื่มเครื่องดื่มแอลกอฮอล์ในระหว่างปฏิบัติหน้าที่ เว้นแต่ในงานเลี้ยงสังสรรค์ หรือการต้อนรับลูกค้าตามระเบียบปฏิบัติของธนาคาร และต้องไม่ดื่มจนมึนเมาหรือขาดสติ

9.3 ห้ามเล่นการพนันทุกประเภทไม่ว่าจะอยู่ในระหว่างปฏิบัติหน้าที่หรือไม่ก็ตาม

10. การให้ และการรับของขวัญ ของกำนัล และการเลี้ยงรับรอง

10.1 ไม่ใช้ตำแหน่งหน้าที่การงาน เพื่อหาผลประโยชน์ส่วนตน จากผู้ประกอบธุรกิจกับธนาคาร รวมทั้งผู้ที่กำลังติดต่อ เพื่อดำเนินธุรกิจกับธนาคาร

10.2 ต้องไม่เรียกร้องหรือแสดงอากัปกิริยาที่แสดงเจตนาทั้งทางตรงและทางอ้อมว่าต้องการรับเงินและ/หรือทรัพย์สิน และ/หรือประโยชน์อื่นใดที่อาจมีผลต่อการตัดสินใจทางธุรกิจในนามธนาคารเว้นแต่ได้รับในโอกาสที่เป็นพิธีการ หรือตามธรรมเนียมประเพณีของท้องถิ่นที่ดีงามหรือจารีต ทางการค้า

10.3 การแลกเปลี่ยนของขวัญ ของกำนัล หรือการเลี้ยงตอบแทนตามประเพณีนิยม เช่น การรับประทานอาหารหรือการเลี้ยงรับรองกับบุคคลอื่น เป็นต้น สามารถทำได้ตามความเหมาะสมเพื่อรักษาสัมพันธภาพทางธุรกิจ โดยไม่มีการรับและการให้ของขวัญ ของกำนัลในรูปแบบของเงินสด หรือทรัพย์สินสิ่งมีค่าเสมือนเงินสด อาทิเช่น ทอง เพชรนิลจินดา หรือตราสารทางการเงินที่เปลี่ยนเป็นเงินสดได้ง่าย เช่น เช็คของขวัญ เป็นต้น

11. ทรัพย์สินขององค์กร

11.1 ทุกคนมีหน้าที่ในการดูแลรับผิดชอบต่อทรัพย์สินของธนาคารมิให้สูญหาย เสียหาย หรือนำไปใช้ ในทางที่ผิด ความรับผิดชอบนี้ไม่เพียงแค่ครอบคลุมถึงการปฏิบัติตนเท่านั้น แต่ยังรวมถึงการต้องใส่ใจที่จะปฏิบัติตามขั้นตอนของการรักษาความปลอดภัย และการตื่นตัวต่อสถานการณ์และเหตุการณ์ที่อาจเกิดขึ้นและทำให้ทรัพย์สินของธนาคารเกิดความสูญหาย เสียหาย หรือถูกใช้ในทางที่ผิดด้วย

11.2 ทรัพย์สินของธนาคารหมายความรวมถึงเงินสด เครื่องมือทางการเงิน ข้อมูลของธนาคารทรัพย์สินทางปัญญา โปรแกรมระบบงานคอมพิวเตอร์ ซอฟต์แวร์ จดหมายอิเล็กทรอนิกส์ เอกสาร เครื่องมือเครื่องใช้ สิ่งอำนวยความสะดวก ยานพาหนะ ชื่อธนาคาร เครื่องหมายสัญลักษณ์ของธนาคาร และวัสดุอุปกรณ์

11.3 ทรัพย์สินทางปัญญาหมายความรวมถึงสิทธิบัตร อนุสิทธิบัตร ลิขสิทธิ์ เครื่องหมายทางการค้าความลับทางการค้า หรือข้อมูลอื่นใดที่เป็นทรัพย์สินมีค่าของธนาคาร ทุกคนมีหน้าที่ปกป้องดูแลรักษาทรัพย์สินทางปัญญาของธนาคารให้พ้นจากการนำไปใช้ หรือเผยแพร่โดยไม่ได้รับอนุญาตและต้องเคารพลิขสิทธิ์ของเจ้าของทรัพย์สินทางปัญญานั้นๆ

12. การทำงานอื่นหรือกิจกรรมภายนอก

12.1 การดำเนินธุรกรรมหรือกิจการส่วนตัวใดๆ จะต้องแยกออกจากการดำเนินกิจการของธนาคารไม่ใช้ชื่อธนาคารในการดำเนินธุรกรรมส่วนตัว ดำเนินกิจการในระดับที่เหมาะสม (at arm’s length) หรือเป็นการทำธุรกรรมที่เป็นธรรมเนียมการค้าปกติ เสมือนการทำธุรกรรมกับบุคลลทั่วไปที่มิได้มีความเกี่ยวข้องเป็นพิเศษ โดยมุ่งประโยชน์ต่อองค์กรเป็นหลัก หลีกเลี่ยงความขัดแย้งทางผลประโยชน์ที่อาจเกิดขึ้นหรือคาดว่าจะเกิดขึ้น และเมื่อเกิดกรณีความขัดแย้งทางผลประโยชน์ จะต้องจัดการความขัดแย้งทางผลประโยชน์นั้นอย่างเป็นธรรมและรวดเร็ว

12.2 ต้องปฏิบัติหน้าที่ด้วยความรับผิดชอบ มีความระมัดระวัง และความถูกต้อง/ซื่อสัตย์สุจริตรวมทั้งการปฏิบัติตามกฎเกณฑ์ทางการและกฎหมายที่เกี่ยวข้อง ข้อบังคับ นโยบายและระเบียบวิธีปฏิบัติที่ธนาคารกำหนด

12.3 ผู้บริหารหรือพนักงานต้องไม่เป็นพนักงานขององค์กรอื่นที่ไม่ใช่องค์กรในกลุ่มธุรกิจของธนาคารไทยพาณิชย์ จำกัด (มหาชน) หรือทำกิจกรรมภายนอกอื่นๆ ที่ไม่เกี่ยวข้องกับธนาคารในระหว่างการปฏิบัติหน้าที่

12.4 ผู้บริหารหรือพนักงานที่จะไปเป็นกรรมการ คณะทำงาน ที่ปรึกษา วิทยากร หรือทำกิจกรรมภายนอกให้กับบุคคลอื่นใดที่ไม่ใช่องค์กรในกลุ่มธุรกิจของธนาคารไทยพาณิชย์ จำกัด (มหาชน) ต้องได้รับการอนุมัติล่วงหน้าจากผู้มีอำนาจอนุมัติที่ธนาคารกำหนด

13. การคุกคาม

ยึดมั่นในการสร้างบรรยากาศที่ดีในการทำงานให้เกิดประสิทธิภาพโดยปราศจากการคุกคามใดๆ เช่น การคุกคามทางวาจา การคุกคามทางกาย การคุกคามทางเพศ การคุกคามทางข้อความ รูปภาพหรือสื่ออิเล็กทรอนิกส์ เป็นต้น

14. Whistleblower

ธนาคารมีช่องทาง Whistleblower ให้พนักงานสามารถร้องเรียนให้ข้อมูล หรือแจ้งเบาะแสการทุจริต คอร์รัปชั่น รวมถึงการไม่ปฏิบัติตามข้อบังคับ กฎระเบียบ จรรยาบรรณ เพื่อความโปร่งใสตามหลักธรรมาภิบาล ผ่านช่องทางต่างๆ ดังนี้

- E-mail Address : [email protected]

- โทรศัพท์สายตรง 02-544-2000

- ตู้ไปรษณีย์ 177 ปณศ.จตุจักร 10900

ผู้รายงาน ผู้ร้องเรียน หรือผู้ที่ให้ความร่วมมือสามารถเลือกที่จะไม่เปิดเผยตนเองได้ หากเห็นว่าการเปิดเผยนั้นจะทำให้เกิดความไม่ปลอดภัย หรือเกิดผลกระทบในทางลบใดๆ

ธนาคารถือว่าข้อมูลที่เกี่ยวข้องเป็นความลับ จะเปิดเผยเท่าที่จำเป็นโดยคำนึงถึงความปลอดภัยและผลกระทบในทางลบของผู้รายงาน แหล่งที่มาของข้อมูลหรือบุคคลที่เกี่ยวข้องเป็นสำคัญ ผู้ที่เกี่ยวข้องกับกระบวนการสอบสวนหรือหาข้อเท็จจริงมีหน้าที่ในการรักษาความลับของผู้ให้ข้อมูลอย่างเคร่งครัด ผู้ที่ฝ่าฝืนหรือมีการกระทำใดๆ ที่ไม่เป็นธรรมกับผู้ร้องเรียน หรือผู้แจ้งเบาะแส หรือผู้ที่เป็นพยาน ถือเป็นการกระทำผิดวินัยร้ายแรงและอาจเป็นความผิดตามกฎหมายได้

15. บทสรุป

ความยุติธรรม ความซื่อสัตย์ และคุณธรรม ถือเป็นหลักสำคัญในการดำเนินธุรกิจของธนาคารและในขณะเดียวกัน ธนาคารมีความมุ่งมั่นที่จะให้บริการที่เป็นเลิศ ความมุ่งมั่นดังกล่าวต้องเป็นส่วนหนึ่งของพนักงานทุกคน และแสดงออกอย่างชัดเจน ทั้งโดยวาจา การกระทำ และการวางตัว การแสดงออกด้วยความเคารพ ความนอบน้อม สุภาพ จริงใจ ใส่ใจ และด้วยความกระตือรือร้น จะต้องปรากฏชัดเจน ในการติดต่อกับลูกค้าและบุคคลภายนอก ไม่ว่าจะเป็นการให้บริการต่อหน้า การพูดคุยทางโทรศัพท์หรือ การติดต่อเป็นลายลักษณ์อักษร หรือการสื่อสารผ่านเทคโนโลยีสารสนเทศก็ตาม

วัฒนธรรมการให้บริการที่เป็นเลิศนี้ จะเป็นวัฒนธรรมที่สืบทอดต่อเนื่องได้อย่างยั่งยืนและยาวนานก็ต่อเมื่อพนักงานทุกคนปฏิบัติต่อกันเช่นนั้นด้วยความกระตือรือร้น ด้วยความร่วมแรงร่วมใจ การ ทำงานร่วมกันเป็นทีม และความพร้อมตอบสนอง เป็นคุณลักษณะที่พนักงานพึงเรียนรู้จากกันและกัน

การปฏิบัติตามจรรยาบรรณจะเป็นการส่งเสริมภาพลักษณ์ และวัฒนธรรมที่ดีขององค์กร ซึ่งจะส่งผลให้ การดำเนินธุรกิจของกลุ่มธุรกิจของธนาคารอย่างยั่งยืน และเกิดประโยชน์สูงสุดต่อลูกค้า ผู้ถือหุ้น พนักงาน และสังคมในที่สุด

อุดมการณ์และจรรยาบรรณ SCB

ธนาคารไทยพาณิชย์ 1 ดำเนินธุรกิจอย่างมีคุณธรรมตามหลักบรรษัทภิบาล ควบคู่กับความมุ่งมั่นในการดูแล ส่งเสริม สนับสนุนต่อสังคมและสิ่งแวดล้อมตามแนวทางการพัฒนาอย่างยั่งยืน ซึ่งเป็นปัจจัยสำคัญที่นำมาสู่ความสมดุลของสังคม สิ่งแวดล้อม และธุรกิจให้เติบโตควบคู่กันได้อย่างยั่งยืน

ธนาคารไทยพาณิชย์มีเจตนารมณ์ ที่จะส่งเสริมหลักการนี้ไปยังคู่ธุรกิจ2 ซึ่งเป็นผู้มีส่วนสำคัญในการดำเนินธุรกิจของธนาคารไทยพาณิชย์ ให้ร่วมนำหลักการและแนวคิดดังกล่าวไปปฏิบัติ เพื่อการขยายผลออกสู่สังคม และเพื่อให้มีความเข้าใจที่ถูกต้องร่วมกัน ธนาคารไทยพาณิชย์จึงได้จัดทำ “จรรยาบรรณคู่ธุรกิจ SCB (SCB Supplier Code of Conduct)” ขึ้นเพื่อให้คู่ธุรกิจของธนาคารไทยพาณิชย์นำไปใช้เป็นแนวปฏิบัติต่อไป โดยธนาคารไทยพาณิชย์สนับสนุนให้คู่ธุรกิจดำเนินธุรกิจอย่างมีจริยธรรม เคารพสิทธิเสรีภาพ ดูแลด้านแรงงานและสิทธิมนุษยชน ดูแลด้านอาชีวอนามัย ความปลอดภัยและสิ่งแวดล้อม รวมทั้งติดตามการนำ “จรรยาบรรณคู่ธุรกิจ SCB” ไปปฏิบัติให้บรรลุตามวัตถุประสงค์ กรณีที่คู่ธุรกิจปฏิบัติไม่สอดคล้องกับ “จรรยาบรรณคู่ธุรกิจ SCB” ธนาคารไทยพาณิชย์ขอสงวนสิทธิ์ในการดำเนินการใดๆ กับคู่ธุรกิจ โดยพิจารณาจากผลกระทบและความเสียหายที่เกิดขึ้น

1 ธนาคารไทยพาณิชย์ หมายถึง ธนาคารไทยพาณิชย์ จำกัด (มหาชน) และกิจการในเครือทั้งหมดของธนาคารทั้งภายในและต่างประเทศ

2 คู่ค้าธุรกิจ หมายถึง ผู้ขายสินค้า ผู้รับจ้าง และ/หรือ ผู้ให้บริการ แก่ธนาคารไทยพาณิชย์ รวมถึงกิจการในเครือทั้งหมด และผู้รับจ้างช่วงของผู้ขายสินค้า ผู้รับจ้าง และ/หรือ ผู้ให้บริการดังกล่าว

1. จริยธรรมทางธุรกิจ (Business Ethics)

- ความซื่อสัตย์ทางธุรกิจ

ดำเนินธุรกิจบนพื้นฐานของความถูกต้อง ซื่อสัตย์สุจริต โปร่งใส มีจริยธรรม การปฏิบัติตามกฎหมาย และระเบียบที่เกี่ยวข้องอย่างเคร่งครัด ไม่กระทำการใดๆ อันเป็นวิธีที่ทุจริต คอร์รัปชั่น ติดสินบนด้วยการให้ เสนอว่าจะให้หรือรับว่าให้เงิน ทรัพย์สิน สิ่งของ หรือ ผลประโยชน์อื่นใด รวมถึงการทำให้ได้เปรียบผู้อื่น เพื่อจูงใจให้ตนเอง หรือ บุคคลอื่นใดได้รับผลประโยชน์โดยไม่ชอบธรรม - ความเป็นธรรม

ดำเนินธุรกิจด้วยความรับผิดชอบ ที่ให้ทุกฝ่ายได้รับการปฏิบัติที่เป็นธรรม ให้ความเคารพต่อผลประโยชน์ของบุคคลอื่นที่มีความสัมพันธ์ด้วย และไม่ปฏิบัติตนในลักษณะขัดขวางการแข่งขันราคาอย่างเป็นธรรม - การเปิดเผยข้อมูล

เปิดเผยข้อมูลของตนอย่างถูกต้องครบถ้วนตามที่กฎหมายกำหนด - การรักษาความลับ

ป้องกันการรั่วไหลของข้อมูลที่เป็นความลับของธนาคาร ไม่เปิดเผยหรือนำข้อมูลที่เป็นความลับของธนาคาร ลูกค้า และผู้เกี่ยวข้องของคู่ธุรกิจไปใช้ และ/หรือ แสวงหาประโยชน์ เพื่อตนเองหรือบุคคลใดโดยไม่ได้รับการยินยอม รวมถึงอนุญาตให้มีการใช้ข้อมูลที่เป็นความลับไม่ว่ากรณีใดก็ตาม ที่ขัดต่อกฎหมาย กฎระเบียบและข้อบังคับหรือคำสั่งของหน่วยราชการที่เกี่ยวข้อง - สิทธิในทรัพย์สินทางปัญญา

เคารพสิทธิในทรัพย์สินทางปัญญาของธนาคารและผู้อื่น และระมัดระวังไม่ให้มีการละเมิดสิทธิดังกล่าว

2. แรงงานและสิทธิมนุษยชน (Labor & Human Rights)

- การไม่เลือกปฏิบัติ

คำนึงถึงศักดิ์ศรีความเป็นมนุษย์ ความเท่าเทียมกัน และความเป็นธรรม โดยไม่เลือกปฏิบัติต่อลูกจ้าง เพราะความแตกต่างทางกาย จิตใจ เชื้อชาติ สัญชาติ ศาสนา เพศ อายุ การศึกษา สถานภาพสมรส ผู้มีครรภ์ ความคิดเห็นทางการเมือง ผู้พิการหรือเรื่องอื่นใด - การคุ้มครองแรงงาน

- ไม่จ้างแรงงานเด็กที่อายุไม่ถึงเกณฑ์ตามที่กฎหมายกำหนด

- ไม่ให้ลูกจ้างหญิงทำงานในลักษณะที่อาจเป็นอันตรายต่อสุขภาพและความปลอดภัย

ในกรณีที่ลูกจ้างซึ่งเป็นหญิงมีครรภ์ ต้องจัดให้ได้รับความคุ้มครองและสิทธิประโยชน์ตามที่กฎหมายกำหนด

- การจ้างแรงงานต่างด้าว ต้องดำเนินการให้เป็นไปตามกฎหมายกำหนดอย่างถูกต้องครบถ้วน

- การเลิกจ้าง ต้องดำเนินการเลิกจ้างในแต่ละขั้นตอนกฎหมายแรงงาน และต้องไม่เลิกจ้างโดยไม่เป็นธรรม - การไม่บังคับใช้แรงงาน

ไม่ใช้หรือได้รับประโยชน์จากการบังคับใช้แรงงานที่ถูกบังคับ ไม่เต็มใจ หรือ ในลักษณะที่เป็นแรงงานทาส ซึ่งรวมถึงการลงโทษทางกาย การขู่เข็ญ การกักขัง การข่มขู่คุกคาม การล่วงละเมิด การค้ามนุษย์ หรือการใช้ความรุนแรง ไม่ว่าจะอยู่ในรูปแบบใดๆ - ค่าจ้างและผลประโยชน์

ดำเนินการจ่ายค่าจ้าง ค่าทำงานล่วงเวลา และค่าทำงานในวันหยุด รวมถึงดำเนินการตามสิทธิและผลประโยชน์ที่ลูกจ้างพึงได้อย่างถูกต้องเป็นธรรม ไม่ต่ำกว่าอัตราที่กฎหมายกำหนด และลูกจ้างต้องได้รับตรงตามกำหนดเวลา - ระยะเวลาการทำงาน

ไม่ให้ลูกจ้างทำงานเป็นเวลานานเกินกว่าที่กฎหมายกำหนด ในการทำงานล่วงเวลาหรือในวันหยุด ต้องเป็นความสมัครใจของลูกจ้าง รวมทั้งต้องจัดให้ลูกจ้างมีวันหยุด วันลา ไม่น้อยกว่าที่กฎหมายกำหนด

3. อาชีวอนามัยและความปลอดภัย (Occupational Health & Safety)

- ความปลอดภัยและสภาพแวดล้อมในการทำงาน

จัดให้มีการดำเนินการด้านความปลอดภัยของลูกจ้างและผู้เกี่ยวข้อง โดยจัดเตรียมสภาพแวดล้อมในการทำงานให้ปลอดภัย ถูกสุขอนามัย ลดและควบคุมความเสี่ยงของการเกิดอุบัติเหตุ และผลกระทบต่อสุขภาพที่อาจเกิดขึ้นจากการปฏิบัติงาน การขนส่ง การบริการ ตลอดจนมีแนวทางในการควบคุมสถานการณ์ฉุกเฉินเพื่อลดความสูญเสีย - อุปกรณ์ป้องกันอันตรายส่วนบุคคล

จัดให้มีอุปกรณ์ป้องกันอันตรายส่วนบุคคลให้กับลูกจ้างที่สอดคล้องตามความเสี่ยงอย่างเพียงพอ พร้อมใช้งาน และควบคุมให้เกิดการใช้งาน

4. สิ่งแวดล้อม (Environment)

ปฏิบัติตามกฎหมาย ระเบียบ มาตรฐานด้านสิ่งแวดล้อม รวมทั้งดำเนินงานด้วยความใส่ใจสิ่งแวดล้อม รักษาสภาพแวดล้อม ใช้ทรัพยากรธรรมชาติอย่างมีประสิทธิภาพและประสิทธิผล อนุรักษ์ทรัพยากรธรรมชาติ ลดผลกระทบต่อสิ่งแวดล้อม ตามแนวทาง ดังนี้

- การลดปริมาณการใช้ (Reduce)

- การนำกลับมาใช้ซ้ำ / การนำกลับมาใช้ใหม่ (Reuse/ Recycle)

- การสร้างทดแทน (Replenish)

5. กฎหมายและข้อกำหนด (Laws & Regulations)

ปฏิบัติตามกฎหมาย ข้อกำหนด และกฎระเบียบต่างๆ ที่เกี่ยวข้องทั้งหมด

บทบาทหน้าที่เลขานุการบริษัท

คณะกรรมการธนาคารได้แต่งตั้งเจ้าหน้าที่ธนาคารที่มีคุณสมบัติเหมาะสม 1 คน ได้แก่ นางศิริบรรจง อุทโยภาศ ให้ดำรงตำแหน่งเลขานุการบริษัท เพื่อทำหน้าที่เกี่ยวกับ การประชุมของคณะกรรมการธนาคาร และการประชุมผู้ถือหุ้น รวมทั้งสนับสนุนให้การกำกับดูแลกิจการเป็นไปตามมาตรฐานบรรษัทภิบาลที่ดี

• คุณสมบัติ

- ต้องมีความรู้ขั้นพื้นฐานในหลักการของกฎหมายและกฎระเบียบของหน่วยงานกำกับดูแล ที่เกี่ยวข้องกับกฎหมายว่าด้วยบริษัทมหาชนจำกัด กฎหมายว่าด้วยหลักทรัพย์และตลาดหลักทรัพย์ และกฎหมายว่าด้วยการธนาคารพาณิชย์ ทั้งนี้ การจัดหาความเห็นจากผู้เชี่ยวชาญ หรือ ที่ปรึกษากฎหมาย เป็นส่วนที่จะส่งเสริมความรู้ ความเข้าใจดังกล่าวข้างต้น

- ต้องมีความรู้ ความเข้าใจในหลักการกำกับดูแลกิจการที่ดี และข้อพึงปฏิบัติที่ดีในเรื่องการกำกับดูแลกิจการ

- ความรู้ในธุรกิจประเภทต่างๆ ของธนาคาร และความสามารถในการสื่อสารที่ดี เป็นคุณสมบัติเสริมที่ช่วยให้การทำหน้าที่เลขานุการธนาคารเป็นไปอย่างมีประสิทธิภาพ

• หน้าที่ความรับผิดชอบ

หน้าที่ความรับผิดชอบหลักของเลขานุการธนาคาร คือการสนับสนุนงานของคณะกรรมการในด้านที่เกี่ยวข้องกับกฎระเบียบ สำหรับหน้าที่ รับผิดชอบโดยเฉพาะของเลขานุการธนาคารรวมถึงหน้าที่ ดังต่อไปนี้

- จัดการเรื่องการประชุมคณะกรรมการธนาคาร และคณะกรรมการที่แต่งตั้งโดยคณะกรรมการธนาคารที่เกี่ยวข้อง และการประชุมผู้ถือหุ้นให้เป็นไปตามกฎหมาย ข้อบังคับของธนาคาร และกฎบัตรของคณะกรรมการแต่ละชุด และข้อพึงปฏิบัติที่ดี (Best Practices)

- แจ้งมติและนโยบายของคณะกรรมการและผู้ถือหุ้นให้ผู้บริหารที่เกี่ยวข้องและติดตามการปฏิบัติตามมติและนโยบายดังกล่าวผ่านกรรมการผู้จัดการใหญ่

- ให้คำปรึกษาและข้อเสนอแนะเบื้องต้นแก่คณะกรรมการธนาคาร และคณะกรรมการที่แต่งตั้งโดยคณะกรรมการธนาคาร ในประเด็นกฎหมายระเบียบปฏิบัติ และข้อพึงปฏิบัติด้านการกำกับดูแลกิจการ

- ดูแลให้หน่วยงานเลขานุการธนาคารเป็นศูนย์กลางของข้อมูลองค์กร (Corporate Records) อาทิ หนังสือจดทะเบียนนิติบุคคล บริคณห์ สนธิ ข้อบังคับทะเบียนผู้ถือหุ้น และใบอนุญาตประกอบธุรกิจประเภทต่างๆ

- ดูแลให้มีการเปิดเผยข้อมูลและรายงานสารสนเทศในส่วนที่รับผิดชอบต่อหน่วยงานกำกับ ดูแลโดยเป็นไปตามกฎหมาย กฎระเบียบและนโยบายการเปิดเผยข้อมูลข่าวสารของธนาคาร

- ติดต่อและสื่อสารกับผู้ถือหุ้นทั่วไป ให้ได้รับทราบสิทธิต่างๆ ของผู้ถือหุ้น และข่าวสารของธนาคาร

- ให้ข่าวสารและข้อมูลแก่กรรมการ ในประเด็นที่เกี่ยวข้องกับการประกอบธุรกิจของธนาคาร เพื่อประกอบการปฏิบัติหน้าที่ของกรรมการ

- จัดให้มีการให้คำแนะนำแก่กรรมการที่ได้รับการแต่งตั้งใหม่

- เป็นเจ้าหน้าที่บริหารงานด้านธุรการของคณะกรรมการ อาทิ จัดการให้กรรมการได้รับหนังสือรับผิดรับใช้ และการประกันภัยความรับผิดชอบของกรรมการ