ฉันต้องการ

ฉันต้องการ

ลิงก์ที่เกี่ยวข้อง

บริการสำหรับลูกค้า

ลิงก์ที่เกี่ยวข้อง

ช่องทาง Digital Banking

ลิงก์ที่เกี่ยวข้อง

ผลิตภัณฑ์ Digital Banking

Digital Services

โซลูชั่น

คำค้นหาที่แนะนำ

ผลการค้นหา "{{keyword}}" ไม่ปรากฎแต่อย่างใด

ข้อแนะนำในการค้นหา

- ตรวจสอบความถูกต้องของข้อความ

- ตรวจสอบภาษาที่ใช้ในการพิมพ์

- เปลี่ยนคำใหม่ กรณีไม่พบผลการค้นหา

การใช้และการจัดการคุกกี้

ธนาคารมีการใช้เทคโนโลยี เช่น คุกกี้ (cookies) และเทคโนโลยีที่คล้ายคลึงกันบนเว็บไซต์ของธนาคาร เพื่อสร้างประสบการณ์การใช้งานเว็บไซต์ของท่านให้ดียิ่งขึ้น โปรดอ่านรายละเอียดเพิ่มเติมที่ นโยบายการใช้คุกกี้ของธนาคาร

- ลูกค้าบุคคล

- Stories & Tips

- ทิปส์น่ารู้

- ตรวจสุขภาพการเงิน ผ่านการวิเคราะห์หนี้สิน

- ลูกค้าบุคคล

- ...

- ตรวจสุขภาพการเงิน ผ่านการวิเคราะห์หนี้สิน

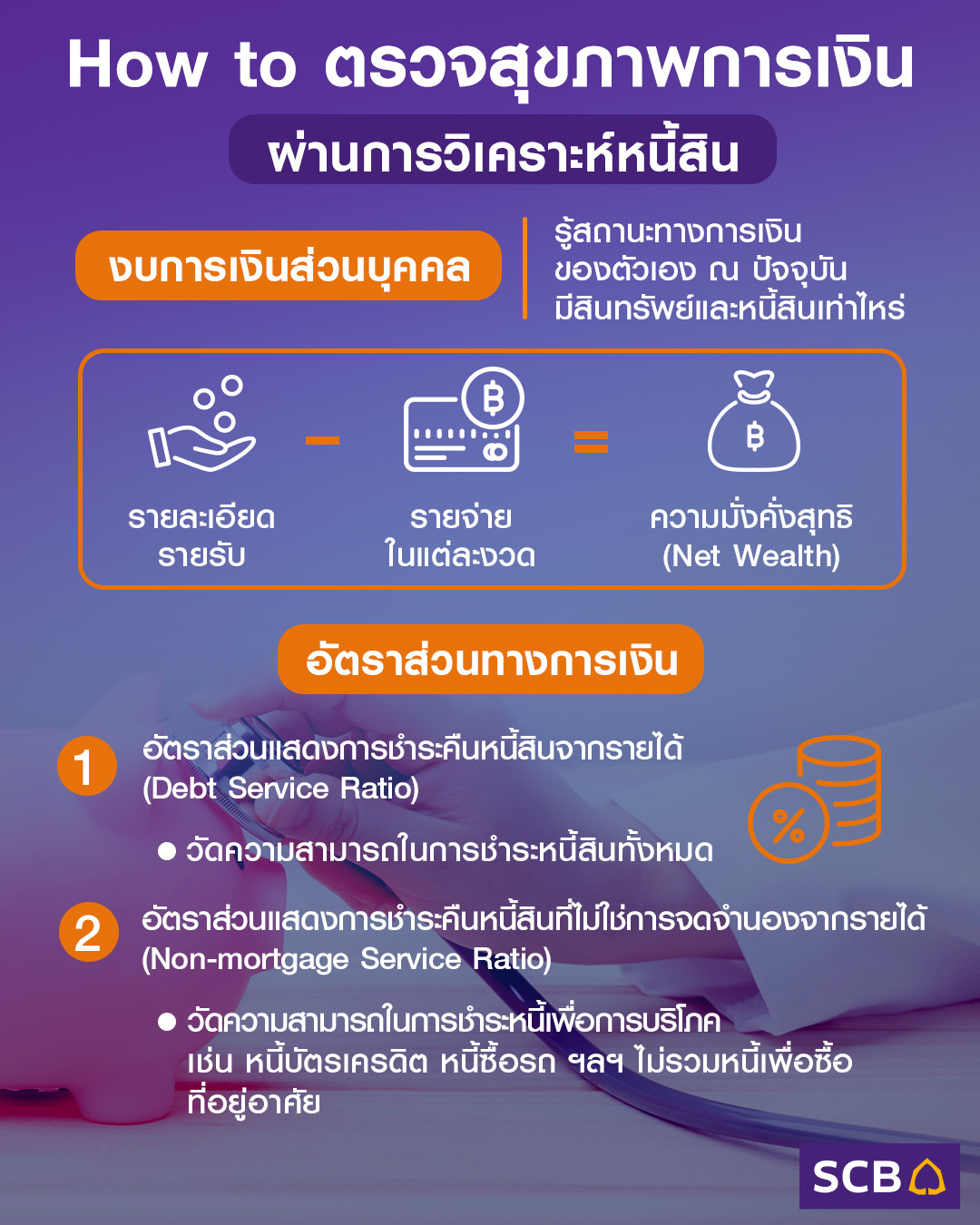

ตรวจสุขภาพการเงิน ผ่านการวิเคราะห์หนี้สิน

27-07-2563

การที่จะรู้ว่าสุขภาพร่างกายของตัวเองแข็งแรงมากน้อยแค่ไหน ก็ต้องทำการตรวจสุขภาพปีละ 1 ครั้ง และหากพบว่ามีความเสี่ยงที่จะเกิดโรคต่างๆ ต้องรีบทำการรักษา เช่นเดียวกันหากอยากรู้ว่า “สุขภาพทางการเงิน” แข็งแรงแค่ไหน ก็ต้องรู้จักวิเคราะห์งบการเงินส่วนบุคคล

เมื่อเจอคำว่า “งบการเงินส่วนบุคคล” หลายคนจะรู้สึกว่าเป็นเรื่องทางบัญชีและเข้าใจยาก แต่ในความจริงแล้วเป็นเรื่องใกล้ตัวและสามารถตรวจสุขภาพการเงินของตัวเองได้ภายในเวลาอันรวดเร็ว

งบการเงินส่วนบุคคล

คือ งบสรุปฐานะทางการเงินเพื่อบอกว่า ณ ปัจจุบันเรามีสินทรัพย์และหนี้สินเท่าไหร่ วิธีการ คือ ดูรายละเอียดรายรับ – รายจ่ายในแต่ละงวด (เช่น รายเดือน รายไตรมาส รายปี) และเมื่อบวกลบกันก็จะรู้สถานะทางการเงินของตัวเอง หรือเรียกว่า ความมั่งคั่งสุทธิ (Net Wealth)

ดังนั้น งบการเงินส่วนบุคคลจึงประกอบไปด้วย 2 ส่วน ได้แก่ สินทรัพย์และหนี้สิน โดยในฝั่งสินทรัพย์ หมายถึง เงินหรืออะไรก็ตามที่ตีมูลค่าเป็นตัวเงิน และฝั่งหนี้สิน คือ เงินที่ไปกู้ยืมมาที่ต้องชำระคืน

สังเกตได้ว่า หากเป็นฝั่งสินทรัพย์ ทุกคนมีความเข้าใจดี ขณะที่ฝั่งหนี้สินอาจมีความเข้าใจคลาดเคลื่อน เช่น เมื่อเป็นหนี้ก็ต้องจ่ายคืนเงินต้น แต่มักลืมคำนวณเรื่องอัตราดอกเบี้ย หรือบางคนไปค้ำประกันให้คนอื่นโดยไม่รู้ว่านี่ก็เป็นหนี้สินประเภทหนึ่ง ที่สำคัญบางคนไม่มีการแยกประเภทของหนี้ออกเป็นหนี้สินระยะสั้นและระยะยาวด้วย ทำให้เกิดความผิดพลาดในการบริหารหนี้

ถ้าไปก่อหนี้แล้วนำไปใช้ให้เกิดประโยชน์ต่อการดำรงชีวิตและก่อหนี้ในระดับที่เหมาะสมก็จะทำให้สามารถบริหารจัดการในการชำระหนี้คืนได้ แต่ถ้าก่อหนี้เกินความจำเป็นและจำนวนมากเกินไป จนไม่สามารถหาเงินไปชำระคืนได้ก็จะเกิดความเสียหายตามมา

ดังนั้น จึงควรควบคุมการก่อหนี้ให้อยู่ในระดับที่เหมาะสม ซึ่งดูได้จาก อัตราส่วนทางการเงิน ดังนี้

1.อัตราส่วนแสดงการชำระคืนหนี้สินจากรายได้ (Debt Service Ratio)

เป็นการวัดความสามารถในการชำระหนี้สินทั้งหมด โดยตามเกณฑ์มาตรฐานทั่วไปควรมีค่าต่ำกว่า 35% และไม่ควรสูงเกิน 45% ของรายได้รวมแต่ละเดือน

2.อัตราส่วนแสดงการชำระคืนหนี้สินที่ไม่ใช่การจดจำนองจากรายได้ (Non-mortgage Service Ratio)

เป็นการวัดความสามารถในการชำระหนี้เพื่อการบริโภค (ไม่รวมหนี้เพื่อซื้อที่อยู่อาศัย) เช่น หนี้บัตรเครดิต หนี้ซื้อรถ เป็นต้น ซึ่งไม่ควรมีค่าต่ำกว่า 15% และไม่ควรสูงเกิน 20% ของรายได้รวมแต่ละเดือน

เช่น นาย ก. มีเงินเดือน 30,000 บาท แสดงว่ามีความสามารถในการชำระหนี้สินทั้งหมดไม่ควรเกิน 13,500 บาทต่อเดือน (30,000 x 45%) และมีความสามารถในการชำระหนี้สินเพื่อการบริโภคได้ไม่ควรเกิน 6,000 บาทต่อเดือน (30,000 x 20%)

จากตัวอย่างดังกล่าว หลังจาก นาย ก.ก่อหนี้เพื่อการบริโภค 6,000 บาท ก็จะก่อหนี้อื่นๆ เช่น เพื่อซื้อที่อยู่อาศัยได้ไม่ควรเกิน 7,500 บาท (13,500 – 6,000)

ดังนั้น ก่อนตัดสินใจเป็นหนี้เพราะอะไรก็แล้วแต่ ลองหยุดคิดและถามตัวเองก่อนก่อนหนี้

คำถามเพื่อหยุดคิด | A | B |

เรากำลังเป็นหนี้เพราะความจำเป็น (Need) หรือความต้องการ (Want) | จำเป็น | ต้องการ |

เราจะมีเงินเพียงพอผ่อนชำระหนี้ไปตลอดรอดฝั่งหรือไม่ | มีเพียงพอ | ไม่แน่ใจ |

ยอดเงินผ่อนหนี้จะมีผลกระทบต่อการใช้จ่ายในชีวิตประจำวันหรือไม่ | ไม่มี | ไม่แน่ใจ |

ดอกเบี้ยต่องวดและดอกเบี้ยทั้งหมดที่ต้องจ่าย คุ้มค่ากับการเป็นหนี้หรือไม่ | คุ้มค่า | ไม่แน่ใจ |

ถ้าไม่เป็นหนี้ในวันนี้ เดือนหน้าจะเดือดร้อนหรือไม่ | เดือดร้อน | ไม่ |

มีทางเลือกอื่นๆ นอกจากการไม่เป็นหนี้หรือไม่ | ไม่มี | ไม่แน่ใจ |

ที่มา : การวางแผนหนี้สิน ตลาดหลักทรัพย์แห่งประเทศไทย

ถ้าคำตอบเป็นข้อ A ทั้งหมด แสดงว่าการก่อหนี้ครั้งนี้มีเหตุผลเพียงพอ ไม่น่าจะมีปัญหาทางการเงินในอนาคต แต่ถ้ามีทั้งคำตอบ A และ B หากตัดสินใจก่อหนี้ก็อาจเกิดปัญหาทางการเงินในอนาคต ดังนั้น ควรชะลอก่อหนี้ออกไปก่อน

การก่อหนี้ไม่ได้เป็นสิ่งที่น่ากลัวหรือเป็นความผิดพลาดของชีวิต แต่ต้องรู้จักควบคุมหนี้สินให้อยู่ในระดับที่เหมาะสม ก็จะช่วยให้มีความสามารถในการชำระหนี้คืนได้ ซึ่งการจะรู้ว่าตัวเองมีความสามารถในการก่อหนี้ระดับไหน มาจากการวิเคราะห์หนี้สินของตัวเองผ่านงบการเงินส่วนบุคคล จะทำให้รู้จักหนี้สิน ลักษณะของหนี้แต่ละประเภท และเมื่อศึกษารายละเอียดและทำความเข้าใจหนี้สิน ก็จะทำให้การบริหารจัดการหนี้เกิดประสิทธิภาพ ไม่เดือดร้อนต่อการดำรงชีวิต